Por RADHIKA DESAI*

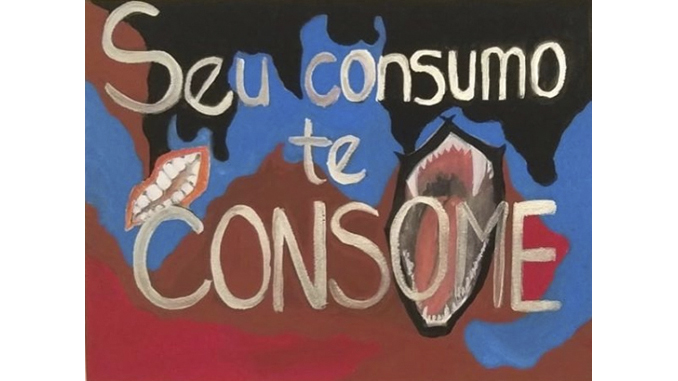

A pandemia atual certamente será diferente das anteriores, mas não porque seja mais letal (não é), nem porque esteja causando estragos nos mercados financeiros (como a maioria das crises da era neoliberal), mas porque está expondo as fraquezas, as distorções e os desequilíbrios do aparelho produtivo que o neoliberalismo moldou ao longo de quatro décadas

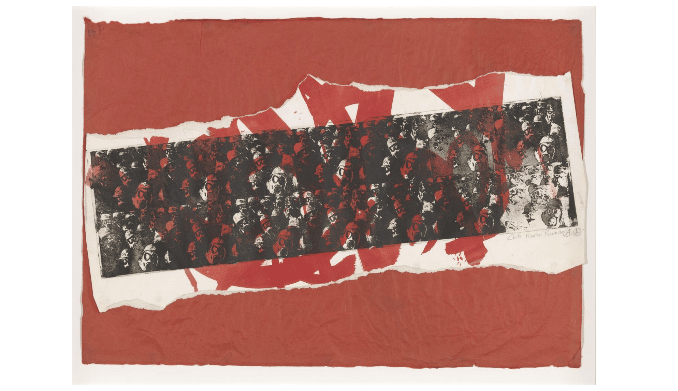

Talvez seja auspicioso que a seriedade da ameaça do coronavírus tenha atingido a maior parte do mundo ocidental nos Idos de Março, justamente no momento tradicional do cálculo das dívidas pendentes na Roma antiga. A semana anterior havia sido uma verdadeira montanha-russa. A Organização Mundial da Saúde (OMS) finalmente declarara o contágio do vírus como uma pandemia; os governos, em sequência, apressaram-se em dar uma resposta. O vírus passou a dominar o ciclo das novas notícias, surgiram uma multiplicidade de informações erradas e mesmo de desinformações nas mídias sociais. As cidades e até mesmo países inteiros foram fechados, os mercados de todos os tipos imagináveis despencaram e as empresas anunciaram demissões e interrupções da produção.

Ficou claro que, quaisquer que fossem as origens, os caminhos e a letalidade do vírus, agora chamado de Covid-19, iria testar seriamente o capitalismo ocidental em seus mecanismos de enfrentamento. Quase certamente, eles seriam surpreendidos e falhariam. Afinal, problemas e desequilíbrios acumularam-se no sistema capitalista ocidental ao longo das últimas quatro décadas, aparentemente desde que tomou o caminho neoliberal para sair da crise da década dos anos 1970. Seguiu em frente desde então, sem levar em consideração o potencial de problemas e crises que engendrava.

Durante essas décadas, tal como um analista importante mostrou, o mundo capitalista ocidental passou a ganhar tempo, por meio da acumulação de dívidas, tanto públicas quanto privadas. Buscava, assim, com os seus fracos e estreitos mercados, evitar o acerto de contas final, um problema que o neoliberalismo, com sua implacável pressão descendente sobre os salários reais, apenas exacerbava.

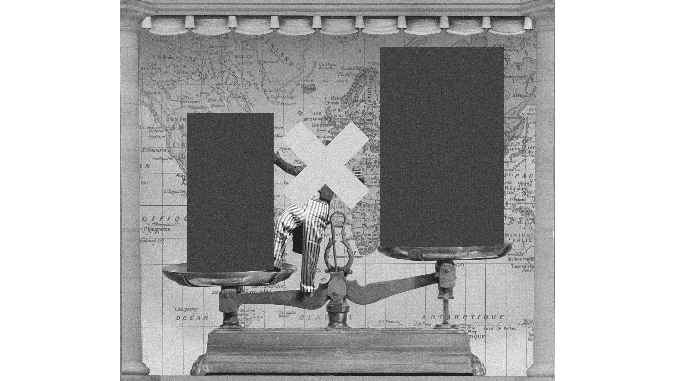

A crise de 2008 não passou de um momento anterior em que a verdade fora revelada. No entanto, isso não levou a uma séria reorientação política, apenas a uma socialização das montanhas de dívidas privadas. Eis que os bancos, considerados “grandes demais para falir”, foram socorridos. Como os seus executivos foram considerados “grandes demais para irem presos”, eles mantiveram as práticas anteriores. Somente os mortais comuns perderam as suas casas e os seus empregos e tiveram que enfrentar a miserável imposição da austeridade em nome da consolidação das finanças dos governos.

A pandemia atual certamente será diferente das anteriores, mas não porque seja mais letal (não é), nem porque esteja causando estragos nos mercados financeiros (como a maioria das crises da era neoliberal), mas porque está expondo as fraquezas, as distorções e os desequilíbrios do aparelho produtivo que o neoliberalismo moldou ao longo de quatro décadas.

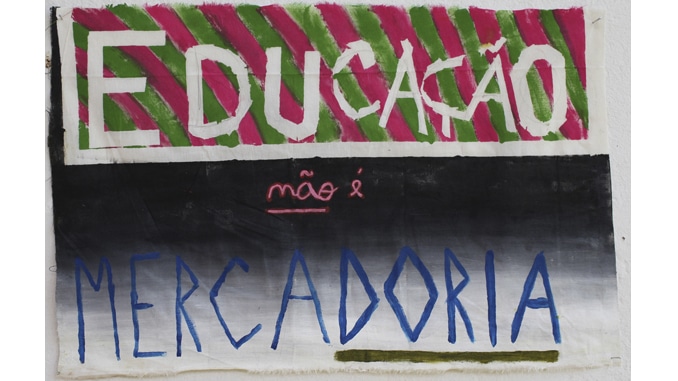

Supostamente, o neoliberalismo deveria revigorar o capitalismo, restaurar os “espíritos animais” dos empresários, que estavam amortecidos sob a pressão da “mão morta do Estado”. No entanto, ele não se mostrou capaz da façanha. As taxas de crescimento nas últimas quatro décadas permaneceram consistentemente abaixo daquelas do período “estatista” do pós-guerra, a “Idade de Ouro” do capitalismo. Em vez disso, o sistema de produção governado pelo capitalismo ocidental estava tencionado de três maneiras pelo menos. Espacialmente, abrangeu o mundo. Temporalmente, tornou-se frágil devido à produção “just-in-time“, pois passou a operar com pouco ou nenhum estoque e pouca margem de manobra financeira para lidar com as contingências. Por fim, socialmente, ele apertou os trabalhadores e as pequenas empresas fornecedoras de insumos. Estes tinham de fornecer trabalho e produtos por salários e preços mais baixos de tal modo que passaram a suportar todos os tipos de riscos sociais e financeiros.

É certo que as perturbações causadas pelo vírus, assim como pela luta contra ele, já ocorridas ou aquelas que ainda estão sendo aguardadas, são e serão custosas: boa parte da economia mundial não pode parar por meses sem que altos custos sobrevenham. No entanto, uma estrutura saudável, com apenas um pouco de gordura de sobra, teria resistido muito melhor do que a estrutura produtiva atual, que parece eficiente, mas já estava bem desgastada e altamente enfraquecida mesmo antes deste acerto de contas.

A segunda semana de março, quando a OMS declarou o Covid-19 como uma “pandemia global”, testemunhou um estresse sem precedentes nos mercados mundiais. As bolsas de valores nos EUA sofreram fortes declínios, maiores em um dia desde o crash de 1987. E isto apesar do corte nas taxas de juros do Federal Reserve e da promessa de injetar trilhões de dólares no sistema, feitos na semana anterior. Esta não foi uma “correção” confortável. De modo invulgar, os mercados de ações, normalmente considerados mais arriscados, não estavam sozinhos. Os mercados de títulos menos arriscados também sofreram, assim como os mercados “mais seguros” de ativos, tais como os dos títulos do Tesouro dos EUA e os mercados de ouro, à medida que os investidores buscavam liquidez.

Além disso, o sofrimento não se afigurou apenas como financeiro. Como país após país impôs paralisações e restrições às viagens, as companhias aéreas, as companhias de cruzeiros, os aeroportos e outras empresas de viagens, juntamente com grande parte do setor de serviços, aquela que se baseia principalmente na produção e no consumo face a face, sofreram fechamentos, cortes e demissões. Cadeias de suprimentos foram interrompidas e os mercados em colapso pressionaram a produção. Além disso, em outra linha de fratura, ocorreu a desunião entre a Opep e seus aliados, o que levou a uma guerra de corte nos preços do petróleo. A produção de óleo de xisto nos EUA, uma das estrelas mais brilhantes do firmamento econômico americano, tornou-se não econômica, viu um sombrio futuro, pois ela depende de que os preços do petróleo se mantenham altos.

Embora a escala do estresse econômico apontasse para causas além da pandemia, mostrou-se improvável que os governos neoliberais não viessem a acusá-la como responsável pela crise. Afinal, anteriormente, George Bush Jr. atribuíra a culpa pela recessão do período, iniciada meses antes, ao 11 de setembro, passando então a pedir aos americanos que demonstrassem o seu patriotismo fazendo mais compras.

Existem pelo menos quatro elementos distintos que as sociedades capitalistas ocidentais precisam afinal reconhecer em meio à “pior crise de saúde pública de uma geração”.

O problema da demanda e as soluções de política monetária

O mais fundamental de todos é o baixo nível de demanda agregada – seja de consumo seja de investimento – em relação à capacidade produtiva, o que causou a desaceleração do crescimento na década de 1970. O neoliberalismo, enquanto solução favorecida no Ocidente, não apenas não enfrentou o problema, mas tornou as coisas piores ao facilitar o “investimento” financeiro, ao reduzir os salários e os gastos do governo, aumentando enfim a desigualdade. O gasto público só colocou dinheiro nos bolsos daqueles que nem o gastam em consumo nem o investem produtivamente, mas apenas aumentam ainda mais as vastas somas que circulam nos mercados especulativos de ativos. O acerto de contas com esse problema foi adiado, primeiro, pelo aumento do endividamento do governo para financiar não os gastos sociais ou de assistência social muito necessários, mas para reduzir de modo cada vez mais obsceno os impostos dos ricos e os vastos aumentos nas despesas militares, assim como elevar os subsídios às empresas. Foi adiado também por meio do endividamento privado que culminou na crise de 2008.

Esse crescimento econômico proporcionado por essas políticas neoliberais se deveu principalmente ao “efeito riqueza” criado pelas bolhas nos preços dos ativos. Esse efeito permitiu que apenas uma pequena elite pudesse aumentar o seu consumo. Nos últimos doze anos em que prevaleceu o regime de “austeridade”, mesmo esse crescimento secou, de tal modo que o Ocidente registrou as menores taxas de crescimento das últimas quatro décadas, período em que imperou o neoliberalismo. A opção neoliberal se esgotou mesmo enquanto estratégia de crescimento anêmico. As forças da demanda nas últimas décadas têm sido fracas; nova demanda de consumo e mesmo de investimento emergiu na China e em outros países não ocidentais.

O choque de demanda causado pela atual pandemia piorou essa situação que já era muito ruim. As desigualdades acumuladas ao longo das décadas neoliberais agravaram a propagação da pandemia. Ora, isto, por sua vez, aprofundará a desigualdade e exacerbará o problema da demanda efetiva.

Na última década, os governos ocidentais e os bancos centrais encontraram uma nova maneira de ganhar tempo para o sistema capitalista: o espetáculo que é criado ao se tratar os problemas de crescimento apenas por meio da política monetária. Assim, eles mantêm o público hipnotizado, enquanto os formuladores de políticas e os especialistas tiram coelhos monetários do chapéu de modo engenhoso e até bizarro – taxas de juros cada vez menores, taxas de juros negativas, flexibilização quantitativa (QE), orientação política do banco central e outras coisas –, criando assim a impressão de que estão limpando o terreno para salvar a economia mundial. No entanto, tudo não passa de um truque: John Maynard Keynes há muito tempo advertiu que chegaria o momento em que a política monetária não seria “suficiente por si só para determinar uma taxa ótima de investimento”, isto é, uma taxa de crescimento aceitável. A sua eficácia se tornaria equivalente ao ato de “empurrar uma corda”.

Ora, toda essa conversa sobre política monetária não faz mais do que distrair a atenção do público em relação à política fiscal, ou seja, aos aumentos nos gastos e nos investimentos do governo. Embora parte da imprensa financeira reconheça esse problema, ela imagina fantasiosamente que um pequeno esforço fiscal nesse sentido será suficiente. Eles esquecem que Keynes também legou a seguinte frase: “creio, portanto, que uma abrangente socialização de investimento será o único meio de garantir uma aproximação ao pleno emprego”. Para Keynes, como se sabe, o pleno emprego era o principal objetivo da política econômica; ora, não seria exagero pensar que este seria um primeiro passo para além do capitalismo e em direção a uma sociedade melhor.

Parece desnecessário explicar aquilo que Keynes timidamente chamou de “uma socialização de investimento um tanto abrangente” equivale, na verdade, a algum tipo de socialismo. Nele, os governos se esforçam para fazer investimentos pela simples razão de que o setor privado se mostra incapaz ou sem desejo de fazê-lo. Em outras palavras, a escala de ativismo fiscal necessária para restaurar um nível aceitável de crescimento, emprego e demanda se mostrará em efetivo tão grande que suscitará algumas questões fundamentais. Se os capitalistas são incapazes e não desejam fazer a única coisa que os torna toleráveis, isto é, investir e produzir emprego, qual é o valor de uso da classe capitalista? Por que nossos estados democráticos deveriam deixá-los no controle da economia? O capitalismo já chegou a esse ponto pelo menos, no mínimo, a uma década atrás. A crise atual pode tornar impossível ignorar esse ponto.

A política monetária desencaminhada

Embora a política monetária em curso tenha desviado a atenção do público do tão necessário ativismo fiscal, ela causou um grande estrago por si mesma. Eis que, agora, parece ter esgotado até mesmo a sua utilidade perversa. O setor financeiro foi o maior beneficiário do impulso de desregulação do neoliberalismo. Ele criou condições adversas de demanda à medida que enviou fundos para os mercados de ativos e não para os investimentos produtivos. Agora, ele enfrenta a ruína até mesmo de seu principal objetivo acumulativo.

O colapso da bolsa de 1987 foi a primeira grande crise financeira da era neoliberal. O então presidente do Federal Reserve, Alan Greenspan, respondeu a ela fazendo uma infame jogada (chamada de “greenspan put”), por meio da qual ele essencialmente respondeu ao desaparecimento da liquidez. Reabasteceu o caldeirão do precioso líquido para que a festa da especulação pudesse continuar. Desde então, o Federal Reserve e seus bancos centrais ocidentais reagiram às crises financeiras com injeções adicionais de liquidez, tanto por meio da redução das taxas de juros quanto por meios mais diretos de comprar os ativos menos líquidos dos bancos, operação que é conhecida como “flexibilização quantitativa”.

Essas práticas foram justificadas como necessárias para restaurar o investimento, a atividade econômica e o emprego. No entanto, a única coisa que restauraram foi a capacidade do setor financeiro de continuar com a especulação improdutiva e exacerbadora da desigualdade. O resultado foi uma série de bolhas de ativos, que aumentaram a fortuna do 1% mais rico e, em menor grau, dos 10% seguintes, causando grandes dificuldades econômicas para os 90% que ficaram fora, principalmente no momento em que elas estouraram. A sequência infame de eclosões inclui a crise do mercado de ações de 1987, as várias crises financeiras do início e meados da década de 1990 que culminaram na crise financeira do leste asiático de 1997-8, a crise ponto.com de 2000 e a crise de 2008.

Enquanto a política monetária continua reabastecendo o caldeirão financeiro, a festa tem se tornado claramente menos alegre. Os fluxos internacionais de capital, por exemplo, permanecem 65% abaixo do pico anterior de 2008 – e isto ocorre apesar da generosidade do banco central. Os bancos e as instituições financeiras estão agora sobrecarregados pelas exigências de reservas mais elevadas advinda regulamentação surgida no bojo das crises, apesar de sua ineficácia para conter novas crises. Qual seria a quantidade de dinheiro necessário para girar a roda financeira atualmente? A enorme escala do capital que busca retorno não pode deixar de diminuir as margens que eles podem obter – ora, mesmo uma regulação fraca já afetou os lucros do setor financeiro.

Mesmo assim, a década passada testemunhou uma bolha considerável no mercado de ações que agora parece ter estourado. O corte emergencial nos juros feito na primeira semana de março pelo Federal Reserve, assim como a promessa de injetar trilhões de dólares no sistema, parece não ter funcionado. Em consequência, ele anunciou uma redução adicional nas taxas de juros para quase zero, assim como mais compras de ativos e a promessa usual de “usar toda a sua gama de ferramentas”. Com esse movimento, o Fed gastou toda a sua munição. Desde 2015, havia aumentado as taxas de juros com o objetivo explícito de manter alguma capacidade de fogo contra a próxima crise; quando esta adviesse, ele teria espaço para reduzir as taxas. Nos últimos seis meses, gastou toda munição acumulada, principalmente em março de 2020. Não resta mais nada. As taxas de juros negativas são ventos quentes. Mesmo os europeus mais audaciosos não se aventuraram além de – 0,5%. Até recentemente o Fed não estava disposto a entrar nesse deserto. Mesmo assim, os mercados se recusaram a responder no dia seguinte; caíram como pedras de manhã, no Leste, e à noite, no Oeste. Tudo isso deu um veredicto assustador sobre as possibilidades da política monetária.

Não importa quão alta se tornam as avaliações de ativos em qualquer frenesi especulativo, não importa quanto o Federal Reserve seja capaz de criar incentivos, já que elas são governadas pela gravidade exercida pela economia produtiva, por suas necessidades e desejos objetivos. A bolha das empresas ponto.com teve que estourar dada a falta de valor de muitas de suas ações. As bolhas imobiliárias e de crédito estouraram em 2008 quando as taxas de juros tiveram que ser aumentadas para preservar o valor do dólar americano em meio ao aumento dos preços das commodities. Ora, isto levou a aumentos nos preços das casas e, assim, a mais e mais hipotecas, as quais passaram a valer mais do que as próprias casas. Atualmente, a alavancagem frágil do mercado de ações pode ter sido revelada pela pandemia, mas há seguramente problemas subjacentes ainda mais profundos.

Os mercados de ativos, que dão suporte às especulações sobre o valor dos ativos já produzidos, cresceram em tamanho ao longo das últimas décadas e, assim, ultrapassaram em muito qualquer proporção razoável com relação à atividade produtiva – ou seja, com relação ao investimento na produção de novos bens e serviços (que alguns chamam de economia “real” ). Na crise atual, a forma pertinente de negócios consiste no seguinte: os bancos e as instituições financeiras aceitam depósitos de empresas produtivas baseando na alta qualidade de seu financiamento. Sob o impacto dos choques de oferta e demanda, no entanto, as empresas produtivas vêm retirando esses depósitos, passando mesmo a tomar empréstimos. Além disso, todas as grandes corporações estão fazendo tudo isso juntas, de uma só vez.

Embora esse movimento não tenha desencadeado uma crise bancária imediata, os problemas podem não estar muito longe: como observou recentemente um colunista do Financial Times, o próprio aperto da Lei Dodd-Frank e outras regulações pós-2008, as quais tornaram os bancos mais resistentes, exigem que eles tenham um nível mínimo de tais depósitos de qualidade. “A perda desses depósitos ameaça fortemente o perfil de liquidez e a conformidade regulatória dos próprios bancos. E isso está ocorrendo mesmo antes de que sobrevenha o pico de rebaixamentos dos padrões corporativos, os quais criarão ainda mais pressão de financiamento.”

A oferta de liquidez do Fed não está funcionando mais porque o que a economia está precisando é de criação de demanda, tanto da que vem do consumidor quanto da que se origina no investimento; e essa demanda é necessária para restaurar e expandir a produção. Nas atuais circunstâncias de baixos gastos e de pequenos investimentos privados, a demanda adicional apenas pode ser provida pelos governos. Ora, tem-se aqui um problema para o capitalismo. Por um lado, sem ela, uma crise financeira e econômica generalizada não estará longe. E ela será muito mais profunda do que a queda temporária na produção e no consumo que a pandemia por si só poderia causar. Por outro lado, se o governo intervir e realmente fizer o que parece ser necessário, ele colocará um ponto de interrogação sobre o futuro do capitalismo.

Uma economia produtiva tencionada

Como foi observado no início, o sistema produtivo está muito tencionado temporal, espacial e socialmente após quatro décadas de neoliberalismo; agora, ele já está chegando ao ponto do acerto de contas. Por cerca de uma década, depois de 1995, as cadeias de suprimentos ocidentais se estenderam sem parar e, assim, incluíram pesadamente a China. Entretanto, o seu crescimento já estava diminuindo bem antes da crise de 2008, graças a um complexo de fatores, incluindo a saturação dos mercados ocidentais estrangulados pelo neoliberalismo e o aumento dos salários na China. Depois de 2008 e com o início da política de austeridade, além disso, os “acordos de livre comércio” que eram, na realidade, acordos para facilitar o investimento estrangeiro livre de normas trabalhistas, ambientais e outras, começaram a ser desfeitos. A produção começou a retornar para o Ocidente. Não obstante a produção de resmas de literatura argumentando que os níveis ocidentais de salário e de emprego não tinham nada a ver com o comércio, na realidade, os acordos comerciais estavam afetando ambos, particularmente para os trabalhadores de colarinho azul no Ocidente.

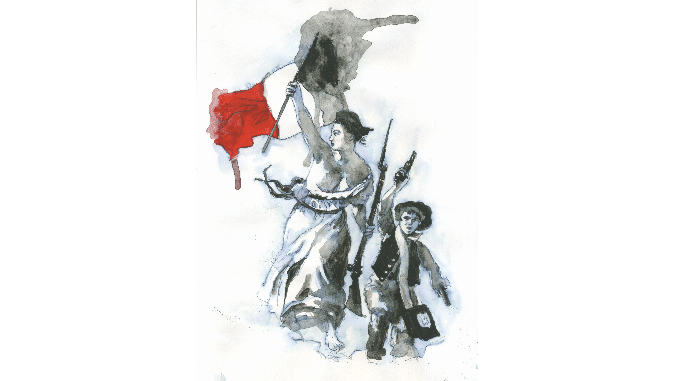

Esse descontentamento deveria ter sido mobilizado pelas facções progressistas, mas isso não aconteceu. O que ocorreu foram décadas de difamação da esquerda pela direita neoliberal ascendente, assim como décadas de contaminação dos partidos tradicionalmente de esquerda pelas ideias de direita, possivelmente graças às suas próprias limitações históricas. Assim, o populismo de direita pode explorar a insatisfação e o sofrimento dos trabalhadores. Truques eleitorais como o Brexit e as guerras comerciais, enquanto nada contribuíam para resolver os problemas, desestabilizaram ainda mais os já enfraquecidos arranjos produtivos globais. A epidemia de coronavírus apenas acelerou o avanço em direção ao acerto de contas.

A Crise da Gestão de Crises

O componente final desse coquetel desagradável refere-se aos mecanismos pelos quais as crises no capitalismo são historicamente gerenciadas pelo Estado e pela política econômica. Décadas de neoliberalismo corroeram tanto as capacidades políticas estatais quanto a forças de reação mais amplas nas sociedades ocidentais. Agora, já não se pode mais confiar que elas possam produzir uma resposta coerente à crise atual, seja no controle da pandemia a curto prazo seja na reorientação da economia a longo prazo.

Isso pode ser bem observado na lentidão das respostas ocidentais à difusão da pandemia. Depois de passar meses buscando falhas na resposta da China, a resposta do Ocidente fica mal comparada com aquela dada por Pequim. O Relatório da Missão Conjunta OMS-China sobre Doença de Coronavírus 2019 (Covid-19) concluiu o seguinte:

Diante de um vírus anteriormente desconhecido, a China lançou talvez o esforço de contenção desse tipo de doença mais ambicioso, ágil e agressivo da história. A estratégia que sustentou esse esforço de contenção contemplou, inicialmente, uma abordagem nacional por meio da qual se promoveu um monitoramento universal da temperatura, mascaramento e lavagem das mãos. No entanto, à medida que o surto evoluiu e o conhecimento foi sendo adquirido, foi adotada uma abordagem mais ampla baseada na ciência e numa implementação que considerou os riscos de difusão. Medidas específicas de contenção foram desenhadas e implementadas ao contexto provincial, municipal e até comunitário, à capacidade do ambiente e à natureza da nova transmissão local do coronavírus.

Em contraste, o que se viu no Ocidente não poderia ter sido mais sombrio. Considere-se os dois principais países neoliberais, os Estados Unidos e o Reino Unido. Nessas duas nações, quatro décadas de neoliberalismo reduziram a capacidade do Estado, destruíram instituições sanitárias críticas e perderam as pessoas melhor preparadas. Em ambos, as classes políticas perderam sua credibilidade e os sistemas políticos se mostraram desordenados a tal ponto que permitiram que charlatães ocupassem os seus mais altos cargos políticos. Como esses sistemas esgotados podem produzir vontade política e capacidade do Estado para lidar com a crise que está se desenrolando? Ora, é possível conjecturar que a pandemia também está testando também a própria arquitetura da zona do euro.

Nos EUA, com um sistema médico privado, baseado em seguros privados e em altos custos, mais comercial do que científico, continuam a dar uma resposta aleatória, na qual até os testes permanecem irregulares, deixando um mistério a verdadeira escala da pandemia. O Reino Unido, onde décadas de austeridade já havia deixado o Serviço Nacional de Saúde (NHS) incapaz de lidar com os surtos anuais de gripe, procurou postergar as medidas de contenção, alegando que buscava a “imunidade do rebanho”. Ora, essa tática não passou de uma declaração higienizada de falência com um forte cheiro de genocídio. Considerando que a pandemia atingiria mais os pobres, aceitando que o vírus se espalhasse e que dezenas de “entes queridos” morressem, julgou-se que apenas os mais fortes deveriam sobreviver. Seguiu-se, pois, a lógica “deixe que o pobre diabo leve a pior”. Em todo o mundo ocidental, o domínio dos sistemas de informação baseado em mídias privadas produziu um nível enorme de informações erradas e desinformadas, o que agravou os problemas.

Além disso, as incapacidades em nível nacional são agravadas por rivalidades e tensões internacionais, o que dificulta uma resposta coordenada internacionalmente. As raízes das rivalidades que caracterizam o século XXI estão, é claro, na mudança do centro de gravidade econômico do mundo para longe do Ocidente. Foi, é claro, agravado pelo lento crescimento do Ocidente nas décadas neoliberais e pela capacidade da China e de outros governos de escapar ou se adaptar às restrições existentes. Há muito tempo, o Ocidente começou a reagir mal a essa mudança: intensificando a guerra militar e econômica contra rivais. A ascensão do populismo só piorou as coisas.

Embora o nível de cooperação internacional após 2008 foi exagerado já que os esforços do G20 pouco fizeram para aliviar a crise. A vinda do “America First” e do Brexit elevou certamente o nível da discórdia. A tentativa de Trump de oferecer às empresas farmacêuticas “grandes somas” para ter acesso exclusivo a uma vacina contra o coronavírus parece ser um rebaixamento no comportamento das nações do Ocidente. E ela aconteceu em meio a uma crise mundial. Até mesmo aprender com o sucesso da China tem sido objeto de resistência da maioria das políticas e dos meios de comunicação ocidentais. Os avanços médicos para chegar a um tratamento bem-sucedido não são relatados, muito menos discutidos ou adotados. Enquanto isso, os regimes de sanções internacionais impedem governos demonizados, como os da Venezuela, de comprar drogas para tratamento.

Se a pandemia de coronavírus atingisse uma economia mundial saudável e harmoniosa, teria causado grandes danos, mas os danos seriam limitados no tempo e no espaço. No entanto, atinge uma economia mundial e um sistema capitalista já enfraquecido por décadas de neoliberalismo. Seu efeito é, e permanecerá, inextricavelmente ligado a essas fraquezas subjacentes. Deverá ficar claro pelo o que foi aqui exposto que a situação contém grandes possibilidades de avanço à esquerda, tema que preciso deixar para um outro momento.

*Radhika Desai é professora do Departamento de Estudos Políticos da Universidade de Manitoba (Canadá).

Tradução: Eleutério Prado.