Por THOMAS PIKETTY*

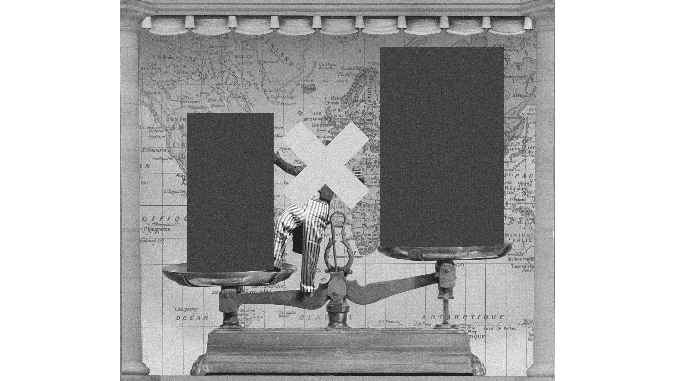

Foi recorrendo a taxas excepcionais sobre os mais ricos que as grandes dívidas públicas do período pós-guerra foram extintas, e que o pacto social e produtivo das décadas seguintes foi reconstruído

Como os Estados enfrentarão o acúmulo de dívidas geradas pela crise da Covid-19? Muitos já ouvem a resposta: os bancos centrais assumirão em seus balanços uma parcela crescente das dívidas, e tudo será resolvido. Na verdade, as coisas são mais complexas. O dinheiro faz parte da solução, mas não será suficiente. Mais cedo ou mais tarde, os mais ricos deverão dar sua contribuição.

Recapitulemos. A criação de dinheiro tomou proporções sem precedentes em 2020. O balanço do Federal Reserve saltou de 4,159 trilhões de dólares em 24 de fevereiro para 7,056 trilhões em 28 de setembro, perto de 3 trilhões de dólares de injeção monetária em sete meses, o que jamais foi visto. O balanço do Eurossistema (a rede de bancos centrais dirigida pelo Banco Central Europeu, BCE) passou de 4,692 trilhões de euros em 28 de fevereiro para 6,705 trilhões em 2 de outubro, uma alta de 2 trilhões.

Em relação ao PIB da zona do euro, o balanço do Eurossistema, que já tinha passado de 10% para 40% do PIB entre 2008 e 2018, saltou para perto de 60% entre fevereiro e outubro de 2020.

Para que todo este dinheiro? Em tempos normais, os bancos centrais contentam-se em conceder empréstimos de curto prazo a fim de garantir a liquidez do sistema. Como as entradas e saídas de dinheiro nos diferentes bancos privados nunca se equilibram exatamente a cada dia, os bancos centrais emprestam por alguns dias somas que os estabelecimentos reembolsam depois.

Após a crise de 2008, os bancos centrais começaram a emprestar dinheiro com prazos cada vez mais longos (algumas semanas, depois alguns meses, ou mesmo vários anos) a fim de tranquilizar os atores financeiros, paralisados com a ideia de seus parceiros de jogo irem à falência. E havia muito o que fazer, pois, na falta de regulação adequada, o jogo financeiro tornou-se um gigantesco cassino planetário ao longo das últimas décadas.

Todos começaram a emprestar e tomar emprestado numa escala sem precedentes, se bem que o total de ativos e passivos financeiros privados detidos pelos bancos, empresas e famílias ultrapassa hoje 1.000% do PIB nos países ricos (inclusive sem incluir os derivativos), contra 200% nos anos 1970. O patrimônio real (isto é, o valor líquido dos imóveis e das empresas) também aumentou, passando de 300% para 500% do PIB, mas bem menos intensamente, o que ilustra a financeirização da economia. De certa forma, os balanços dos bancos centrais apenas seguiram (com atraso) a explosão dos balanços privados, a fim de preservar sua capacidade de ação diante dos mercados.

O novo ativismo dos bancos centrais permitiu-lhes igualmente recomprar uma parte crescente dos títulos da dívida pública, enquanto reduz as taxas de juros para zero. O BCE já detinha 20% da dívida pública da zona do euro no início de 2020, e poderia possuir perto de 30% daqui até o final do ano. Uma evolução similar ocorre nos Estados Unidos.

Como é pouco provável que o BCE ou o Fed decidam um dia remeter estes títulos aos mercados ou exigir o reembolso deles, poderíamos desde agora decidir não mais contabilizá-los no total das dívidas públicas. Se desejamos inscrever esta garantia no mármore jurídico, o que seria preferível, então isto arriscaria levar um pouco mais de tempo e de debates.

A questão mais importante é a seguinte: devemos continuar neste caminho, e podemos considerar que os bancos centrais detenham no futuro 50% e depois 100% das dívidas públicas, aliviando ainda mais a carga financeira dos Estados? De um ponto de vista técnico, isto não representaria problema algum. A dificuldade é que, resolvendo a questão das dívidas públicas com uma mão, esta política cria outras dificuldades a mais, especialmente em matéria de crescimento das desigualdades de riquezas. Na verdade, a orgia da criação monetária e de compra de títulos financeiros leva ao aumento dos preços das ações e imóveis, o que contribui para enriquecer os mais ricos. Para os pequenos poupadores, as taxas de juros nulas ou negativas não são necessariamente uma boa notícia. Mas, para os que possuem meios de emprestar a baixas taxas e que dispõem de competência financeira, legal e fiscal permitindo encontrar os investimentos corretos, é possível obter excelentes rendimentos. Segundo a revista Challenges, as 500 maiores fortunas francesas passaram de 210 a 730 bilhões de euros entre 2010 e 2020 (de 10% para 30% do PIB). Uma tal evolução é social e politicamente insustentável.

Seria diferente se a criação monetária, no lugar de alimentar a bolha financeira, fosse mobilizada para financiar um verdadeiro impulso social e ecológico, isto é, assumindo uma forte criação de empregos e aumentos salariais nos hospitais, nas escolas, na renovação térmica, nos serviços locais. Isto permitiria aliviar a dívida ao mesmo tempo em que se reduzem as desigualdades, investindo nos setores úteis para o futuro e deslocando a inflação dos preços dos ativos para os salários e para os bens e serviços.

Para tanto, não seria o caso de uma solução milagrosa. Assim que a inflação retornasse novamente a níveis substanciais (de 3% a 4% ao ano), seria necessário atenuar a criação monetária e regressar à arma fiscal. Toda a história das dívidas públicas mostram: o dinheiro sozinho não pode oferecer uma solução pacífica para um problema desta magnitude, pois, de um modo ou de outro, envolve consequências distributivas descontroladas. Foi recorrendo a taxas excepcionais sobre os mais ricos que as grandes dívidas públicas do período pós-guerra foram extintas, e que o pacto social e produtivo das décadas seguintes foi reconstruído. Vamos apostar que o mesmo se passará no futuro.

*Thomas Piketty é diretor de pesquisas na École des Hautes Études en Sciences Sociales e professor na Paris School of Economics. Autor, entre outros livros, de O capital no século XXI(Intrinseca).

Tradução: Fernando Neves de Lima

*Publicado originalmente no jornal Le Monde.