Por RODRIGO SIQUEIRA RODRIGUEZ*

Antecedentes históricos e sua ascensão na era da financeirização

Introdução

Recentemente, o debate sobre a independência do banco central no Brasil adquiriu contornos de um debate público mais amplo uma vez que, com o início do terceiro governo Lula, o presidente do Banco Central (BC) do período bolsonarista seguirá no cargo por dois anos e não pode ser demitido pelo presidente.[1] O embate entre o governo Lula e a gestão do BC aparece nas declarações de jornais, entrevistas e até pelos meios institucionais.

Por exemplo, na primeira ata do Comitê de Política Monetária de 2023, se estabelece um vínculo entre aumento das expectativas inflacionárias e uma incerteza fiscal que, implicitamente, estaria associada ao novo governo, sendo uma das muitas mensagens cifradas do Banco Central que servem, de algum modo, para exercer pressão sobre a condução da política econômica de Lula e seus ministros. O conflito apresentado no caso brasileiro, embora não seja um caso geral para a relação entre bancos centrais e governos, torna concreta uma tendência presente no próprio processo de acumulação capitalista a partir da dominância financeira.

Para entender a natureza do conflito entre bancos centrais e governos, se apresenta uma reconstituição histórica do processo de independência do banco central e seu significado prático, assim como as teorias que a sustentam. Nessa abordagem, se argumenta que os bancos centrais adquiriram mais poderes a partir da segunda metade do século XX, concomitantemente ao processo de financeirização. Com capacidades de orientar o ritmo de acumulação, a independência do banco central é um marco institucional que permite aos agentes dos mercados financeiros exercerem pressão política na condução da política monetária, ao mesmo tempo que retira a capacidade do governo de influenciar nessa mesma condução (Posen, 1995).

A defesa da independência do banco central parte da premissa que quanto menos a atuação do banco central depender do governo, menor o viés inflacionário da política monetária (Nordhaus, 1994). Uma vez definido que o objetivo primário do banco central é combater a inflação, quanto menos ingerência o governo tiver sobre o banco central, menor seria sua capacidade de relaxar as duras políticas de contenção da inflação, como, por exemplo, políticas de taxas de juros elevadas, uma cartilha que é seguida à risca na política econômica brasileira.

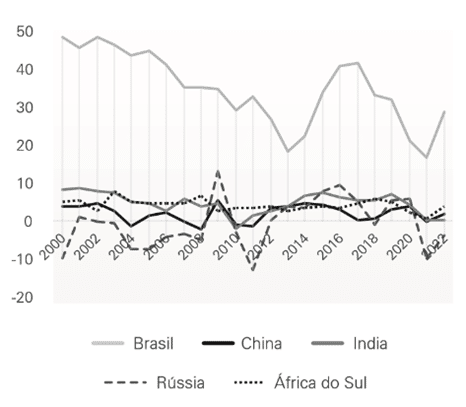

O Brasil, que entrou em um ciclo de redução das taxas médias de juros reais entre 2002 e 2013, ainda está muito longe de convergir suas taxas de juros reais para os níveis dos países do BRICS (Figura 1). Se as taxas de juros reais elevadas são uma expressão do sucesso de regimes de acumulação financeira, é preciso entender o papel das taxas dos bancos centrais, como a Selic no Brasil, na orientação de equilíbrios monetários sustentáveis para o regime de acumulação financeira.

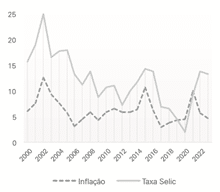

É nesse ponto que os regimes de metas de inflação associam de modo indiscriminado as taxas de juros à contenção da inflação (Figura 2) e, em virtude disso, a independência do banco central se torna um dos marcos institucionais necessários para a viabilidade do regime, se tornando pauta política do setor financeiro.

Figura 1: Taxas de juros reais – Países selecionados (Bloco dos BRICS).

Figura 2: Taxas de inflação e taxa de juros Selic no Brasil.

Nota: Inflação medida pelo IPCA acumulado em 12 meses.

Desse modo, a teoria econômica hegemônica transmite a mensagem de que o caminho para uma maior eficácia no combate à inflação é por meio de reformas institucionais que retirem o poder de decisão da política monetária do governo e o transfiram para um órgão independente de Estado. Dentre as medidas adotadas nessas reformas institucionais, está um conjunto de regras que impedem a demissão de seus dirigentes por razões políticas, como o mandato fixo e fora do ciclo eleitoral (Freitas, 2006), medida vigente no caso brasileiro e que impede, por exemplo, que o presidente Lula demita o tecnocrata Roberto Campos Neto.

Contudo, há algo subjacente na defesa teórica da independência do banco central: ao mesmo tempo em que se constitui como um esforço para excluir a influência do Estado, há uma submissão mais aberta aos interesses do setor financeiro, interesses que se misturam no discurso em defesa da atuação objetiva e técnica dos bancos centrais e que não necessariamente representam os interesses da sociedade. Desse modo, os bancos centrais independentes tendem a se apresentar como o núcleo racional financeiro do capitalismo, que contrabalancearia o núcleo político de determinações antagônicas.

Na prática, os bancos centrais tendem a ser mais pressionados pelos agentes do mercado financeiro que os monitoram continuamente, enquanto baseiam suas ações em narrativas de credibilidade e transparência. Se os bancos centrais não fizerem o máximo possível para cumprir seus objetivos, correm o risco de ser punidos pelos agentes do mercado financeiro.

Este artigo está subdividido em quatro seções, além desta introdução. Na próxima seção, se analisa o contorno institucional dos bancos centrais até a primeira metade do século XX. Na terceira seção, se discute a emergência do debate sobre a independência dos bancos centrais de acordo com suas transformações institucionais da segunda metade do século XX. Na quarta seção, se apresenta como os processos de independência dos bancos centrais estão subordinados à lógica de financeirização e, por fim, nas considerações finais, são propostas algumas medidas que podem ser adotadas para monitorar e contrabalancear os pontos mais problemáticos da independência do banco central.

Antecedentes do processo de independência do Banco Central

Na verdade, no caso da empresa produtiva, o perigo era tão real e objetivo como no do homem e no da natureza. A necessidade de proteção surgiu em decorrência da maneira pela qual se organizou o fornecimento de dinheiro sob um sistema de mercado. O banco central moderno foi, de fato, um artifício desenvolvido basicamente com o propósito de oferecer proteção e sem ele o mercado teria destruído seus próprios filhos, as empresas comerciais de todos os tipos. (Polanyi, 2013, p. 228)

Uma das características mais marcantes da análise do capitalismo de Karl Polanyi (2013) é o reconhecimento de uma série de medidas adotadas ao longo do século XIX e começo do século XX com objetivos de salvar a emergente sociedade de mercado dela mesma. Para se ater à questão monetária, basta reforçar que a classe capitalista precisava de um sistema monetário seguro e estável para a realização do comércio e proteção da riqueza acumulada.

Polanyi relata a necessidade de regulação da moeda pelo que hoje se denomina “motivo transação”, na medida em que havia processos deflacionários por conta de bases monetárias rígidas. Contudo, esse não é o aspecto que mais chama a atenção de Polanyi. É a atuação do banco central no contexto do sistema de padrão ouro na garantia das estabilidades de taxas de câmbio e do sistema monetário nacional. Por exemplo, quando havia uma queda temporária de reservas de ouro e o banco central cobria com empréstimos de curto prazo. A atuação do banco central, em sua visão, amenizava os riscos do dinheiro que, naquelas circunstâncias, eram sensíveis principalmente às empresas produtivas.

Porém, essa atuação do banco central não se separa do arcabouço político da época. Sua condição de existência não está somente associada à razão econômica de garantir níveis adequados de liquidez monetária. O banco central apresenta uma solução para o financiamento do Estado que pelo lado da política fiscal ou tributária seria muito lento.[2] Por exemplo, no começo do século XX, a Grã-Bretanha se financiava para guerras por meio da emissão de títulos de dívida, gerando caixa para comprar armas de modo praticamente instantâneo, enquanto seus rivais precisavam recorrer ao ouro e à expropriação (Morgan, 1965; Torres, 2019).

Na atuação como agente regulador do sistema monetário nacional, o banco central adquire uma faceta bem distinta dos demais reguladores. Galbraith (1972) chega a tratar o tema com ironia[3], pois os capitalistas em geral são contrários a todo tipo de regulação, mas dificilmente iriam contra as regulações da autoridade monetária. No contexto do período entreguerras e da Grande Depressão, Galbraith argumenta que os dois principais instrumentos do banco central na época, as operações de mercado aberto e as variações na taxa de juros, não tiveram impactos expressivos no combate aos movimentos especulativos.

Contudo, o período da Grande Depressão representa um marco para a atuação do banco central como regulador do sistema bancário (Ugolini, 2017). Por exemplo, nos Estados Unidos, as regulações de 1933 e 1934 permitiram ao Federal Reserve fixar as margens de operações no mercado a termo até 100%, isto é, impedir seu funcionamento (Galbraith, 1972); além disso, se estabeleceu uma regulação que limitou a inserção dos bancos comerciais em atividades especulativas, com a separação entre os bancos comerciais e os bancos de investimento.[4]

A forte regulação do sistema bancário não está dissociada do papel do banco central de garantir a estabilidade do sistema monetário, mas se apresenta como um ramo dessa função. A regulação por parte dos bancos centrais, que pode ser ex-ante, isto é, por meio de um conjunto de regras prévias[5] para funcionamento dos bancos, como por exemplo, aderindo às normas do Acordo da Basileia (requisitos mínimos de capital, supervisão bancária e publicidade e transparência), ou ex-post, com medidas para salvar bancos insolventes, como, por exemplo, atuando como emprestador de última instância, são iniciativas que acabam por servir à estabilidade do sistema monetário (Ugolini, 2017).

Desse modo, ressalta-se que as funções principais dos bancos centrais originalmente não são imediatamente associadas a uma condução da política monetária do modo como conhecemos hoje, pois sua atuação era muito limitada. Os bancos centrais só passam a se tornar um objeto maior de interesse na medida em que se passa a identificar, na prática, que a atuação do banco central é responsável pelos fenômenos monetários (Hetzel, 2008). Esse aspecto altera radicalmente a forma como bancos centrais serão entendidos pela sociedade.

O banco central se consolida ao longo da primeira metade do século XX como uma instituição que minimiza os riscos de colapso do sistema monetário, um banco privilegiado que centraliza a emissão monetária, empresta recursos aos demais bancos, fiscaliza e regulamenta o sistema financeiro. As limitações para uma política monetária mais ativa estavam na própria natureza dos sistemas monetários. No padrão ouro, por exemplo, estava condicionada a manutenção da paridade das reservas, e no sistema de Bretton Woods, estava condicionada à rígida paridade com o dólar (Pellegrini, 2004). As operações de mercado aberto dos bancos centrais na primeira metade do século estão predominantemente associadas à acomodação da moeda demandada pelo público.

Mesmo com o crescimento das propostas de política econômica keynesianas ao longo da primeira metade do século, e com elas também a própria figura dos policymakers, a política monetária ficou em segundo plano para a política fiscal. Hetzel (2008) afirma que ao longo dos anos 1930 o próprio banco central americano se via como um mero depósito das reservas de bancos comerciais.

Em meio a esses condicionantes históricos, a própria ideia de que bancos centrais geram ou controlam a inflação era limitada, por mais que já existissem os instrumentos de política monetária. Em outras palavras, o banco central não era responsabilizado pela inflação, que estava associada a fenômenos não monetários, em particular a uma série de crises e conflitos de escala global que marcaram a primeira metade do século XX. Por outro lado, se houvesse inflação e ela se apresentasse como um incômodo nos tempos conturbados, a solução costumava ser políticas de controle de preços alheias aos bancos centrais, como por exemplo o Prices of Goods Act de 1940 no Reino Unido, que estabelecia reajustes máximos de preços de acordo com um mark-up sobre os custos, e o General Maximum Price Regulation de abril de 1942 nos Estados Unidos (Mills & Rockoff, 1987).

Nas circunstâncias da primeira metade do século XX, mesmo diante de uma série de crises no balanço de pagamento dos países, os bancos centrais que detinham alguma capacidade de influenciar as taxas de juros domésticas dificilmente manipulavam as taxas de juros como instrumento para solução das crises. A política cambial é o principal instrumento para resolver as crises no balanço de pagamentos, com, por exemplo, os controles de câmbio, as licenças de importações e os sistemas de taxas múltiplas (Eichengreen, 2000). As taxas de juros reais chegavam a ficar negativas em períodos de inflação mais acelerada, e, ainda que positivas, não alcançavam patamares muito elevados, sendo compatíveis com um mercado de crédito aquecido com o ritmo de acumulação do pós-guerra na “era de ouro do capitalismo”.

É só a partir da segunda metade do século XX que os bancos centrais começam a estabelecer o nexo entre taxas de juros de curto prazo, excesso de demanda agregada e inflação. Na teoria econômica keynesiana,[6] por sua vez, há o aprofundamento das noções de política monetária de curto prazo e sobre as respostas do banco central às instabilidades financeiras (Minsky, 1957a, 1957b; De Carvalho,

1994). Por exemplo, se observa a manipulação da taxa de juros pelo Federal Reserve em um contexto de recessão na década de 1950, nos moldes do que hoje se denominam políticas monetárias “lean against the wind” (ou “remando contra a maré”), que visam sustentar a demanda agregada antes mesmo que os efeitos dos choques se propaguem pela economia (Hetzel, 2008).

Até então, não havia um conjunto de condições do capitalismo que justificasse qualquer direcionamento para uma independência governamental dos bancos centrais. Pelo contrário, algumas medidas foram tomadas para afastar a atuação de banqueiros nos bancos centrais, como as adotadas por Roosevelt no contexto do New Deal nos anos 1930. O que ocorre a partir da segunda metade do século XX é uma sucessão de eventos que aumentam a força e a capacidade de ação dos bancos centrais. Se há um momento emblemático para essa mudança é a afirmação de Eisenhower em 1956 que o Federal Reserve não estava sob seu controle e era um órgão independente (Sylla, 1988).

Assim, os conflitos entre governo e banco central se manifestam e se cria uma pauta de defesa da independência dos bancos centrais a partir de 1950. Durante os anos 1960, por exemplo, o Federal Reserve será alvo de impasse com o presidente Lyndon Johnson com relação às taxas de juros. No Brasil, o debate sobre a independência só adquire resultados práticos a partir da década de 1990.

A independência do Banco Central

Atualmente, quando se discute a independência do banco central, a principal ideia associada é a relação de subordinação entre o banco central e o governo. Essa discussão deixa de lado um dos principais pré-requisitos sobre a discussão da independência do banco central: quais são os poderes delegados a um banco central? Um banco central independente e com poucos poderes pode ser mais ou menos nocivo ao sistema monetário que um banco central dependente e muitos poderes.

De fato, a grande questão em torno da independência do banco central, tomando o caso brasileiro como exemplo, seria irrelevante até a década de 1990 caso se observe especificamente as capacidades de ação do banco central. Basta notar, por exemplo, na atuação conjunta com o Banco do Brasil que, de fato, limitava a própria capacidade de controle monetário do Banco Central do Brasil (BCB) (Carvalheiro, 2002).

Em geral, se caracteriza que a política monetária era passiva e os principais mecanismos de controle da inflação eram as indexações e correções monetárias, o que se modifica ao longo da década de 1990 (De Holanda Barbosa, 1993). No caso estadunidense, o verdadeiro poder da política monetária cresce ao longo da década de 1960 com as políticas stop-go, alternando medidas de aperto e estímulo monetário de acordo com a taxa de desemprego sob as premissas do trade-off entre inflação e desemprego da curva de Phillips americana (Samuelson & Solow, 1960; Hetzel, 2008).

É só com o crescimento da responsabilidade dos bancos centrais pelo grau de estímulo econômico e pelos fenômenos monetários que a discussão sobre sua independência passará a fazer sentido. O poder concedido aos bancos centrais, que hoje se mistifica na ideia de plenos poderes ao combate à inflação é, de fato, a capacidade de orientar o ritmo da acumulação no capitalismo. Na década de 1960, isso se ilustra no poder do policymaker de manipular taxas de juros que produzem um determinado hiato do produto e nível de emprego. Bancos centrais podiam, na era keynesiana, criar incentivos para a acumulação em momentos de crise, e resfriar a acumulação em momentos de superaquecimento.

Da década de 1960 para cá, quanto mais crises ocorrem no capitalismo, mais poderes os bancos centrais adquirem para o gerenciamento das crises, e hoje os bancos centrais possuem poderes sem precedentes na história. A ilustração da plenitude desses poderes é a política de quantitative easing, que permite a compra volumosa de ativos financeiros por parte dos bancos centrais, seja de ativos públicos ou privados. Entre 2007 e 2017, no gerenciamento da crise financeira de 2008, o balanço de ativos do Federal Reserve passa de 800 bilhões de dólares para 4,473 trilhões de dólares, ou de 6% do PIB americano para 23,5% do PIB americano (Williamson, 2017). Em março de 2023, o balanço de ativos do Federal Reserve se encontra em 8,3 trilhões de dólares, cerca de 39% do PIB americano.[7]

Não por acaso, o período entre o surgimento das políticas stop-go e o quantitative easing coincide com a emergência e consolidação dos processos de globalização financeira, liberalização e o pensamento neoliberal. E se, por um lado, as políticas monetárias do tipo stop-go partem de uma premissa keynesiana e demonstram que o banco central pode, de mãos dadas com o Estado, auxiliar na política de welfare state, por outro lado, a política do quantitative easing permite que o banco central independente seja legitimamente sócio e fiador do mercado financeiro e, como tal, colabora para a valorização dos ativos financeiros.

De 1960 para cá, há um duplo processo que se expressa no debate da independência do banco central: ao mesmo tempo que há um esforço para anular a influência do Estado, os bancos centrais passam a servir cada vez mais aos interesses do setor financeiro. Contudo, esses interesses do setor financeiro se apresentam na forma de um discurso em defesa da atuação objetiva e técnica dos bancos centrais. Desse modo, os bancos centrais independentes se apresentam como o núcleo racional financeiro do capitalismo, que contrabalancearia o núcleo político de determinações antagônicas.

O porta-voz desse processo no terreno das ideias é o economista Milton Friedman e o ponto de partida é um artigo denominado, em tradução livre, “Deveria existir uma autoridade monetária independente?”. No artigo, Friedman pressupõe que a atuação dos governos é irresponsável e oferece soluções que reduzam o escopo de ação monetária do governo, e a forma plena dessa independência seria a de um banco privado, aos moldes do que havia sido o Bank of England inicialmente (Friedman, 1962). Marshall & Rochon (2022) enfatizam que a lógica estabelecida por Friedman nesse artigo, claramente em defesa de um padrão monetário privado, é a de que para o governo agir responsavelmente, ele deve abdicar de sua autoridade sobre a moeda.

Na teoria econômica, por sua vez, o argumento se desenvolveu de modo a abolir o pensamento keynesiano, em particular na defesa da ineficácia das políticas monetárias voltadas para os ganhos de bem-estar, com a oposição ao trade-off da curva de Phillips e o risco de processos inflacionários persistentes advindos dela decorrentes das expectativas (De Carvalho et al., 2007). A partir dessa discussão, emergem teorias sobre como deve ser a atuação do banco central, como o problema do ciclo político-econômico (Nordhaus, 1975) e a definição das regras de atuação dos bancos centrais (Kydland & Prescott, 1977).

Dentre os argumentos para a independência do banco central, a afirmação de que a atuação do governo gera uma espécie de viés inflacionário no banco central é o principal. Ao associar governos e decisões políticas ao populismo, as políticas monetárias pensadas no curto prazo pelos governos que precisam se reeleger causarão problemas inflacionários no futuro, de modo que se deve minimizar a influência política no banco central e reduzir a discricionariedade, uma vez que decisões de política monetária devem ser adotadas para objetivos específicos visando o longo prazo (Goodhart & Lastra, 2018; Cukierman, 1999).

Na natureza dessa perspectiva está a visão de que os bancos centrais possuem uma ampla capacidade de determinação da inflação de acordo com sua política monetária. Além disso, um banco central bem comprometido em combater a inflação gera mais credibilidade e consegue estabilizar as expectativas inflacionárias, assim como concretizá-las (Hetzel, 2008). As expectativas e realização delas se tornam o grande centro das atenções e das previsões de mercado. A cada reunião dos bancos centrais, economistas e representantes de mercado buscam os mais minuciosos detalhes nas minutas[8] que possam indicar qualquer mudança de rumos na condução da política monetária, por menor que seja (Costa Filho & Rocha, 2009, 2010). Até os anos 1990, poucos seriam os economistas preocupados com as deliberações e decisões dos bancos centrais.

A crescente financeirização é o fator condicionante que torna possível o empoderamento do banco central, isto é, vai tornar a política monetária um instrumento decisivo na determinação do nível de preços, juros, câmbio, atividade econômica e emprego. Os noticiários afirmam que o Federal Reserve está ditando um ritmo de baixo crescimento para 2023 para conter inflação (Tepper & Curry, 2022), e no Brasil, o Conselho de Política Monetária envia recados ao governo (que podem, por sinal, ser interpretados como ameaças) que manterá taxas de juros elevadas diante do risco de qualquer movimentação na política fiscal.[9] (Ata do Copom, 2023).

Assim, por mais que se afirme a objetividade da política monetária no combate à inflação no contexto do banco central independente, a sua capacidade de ação transpõe esse domínio, razão pela qual bancos centrais se tornaram tão poderosos e decisivos, objetos de interesse e pressão dos agentes do mercado financeiro. As autoridades monetárias conseguem, por exemplo, constranger a política fiscal, ou até mesmo determiná-la (De Haan & Eijffinger, 2016). O principal instrumento nem sequer se modificou, continuou sendo a manipulação da taxa de juros, contudo seu impacto e importância nos rumos do ritmo de acumulação cresceu.

O debate sobre a independência do banco central muitas das vezes é tratado como uma discussão sobre os ganhos de eficiência na política monetária, isto é, se há ganhos ou não aderindo à independência (Sícsu, 1996). Há uma série de trabalhos empíricos que encontram dificuldade em correlacionar a independência e a redução na inflação, como, por exemplo, Jácome & Vázquez (2005) para o caso latino-americano. Todavia, a crítica da independência do banco central em termos dos ganhos de eficiência deixa de lado um aspecto qualitativo. Os principais ganhos com a independência caminham na direção da viabilização dos regimes de crescimento do tipo Finance-led (Chesnais, 1996, 2005, 2016); em outras palavras, a independência do banco central é um dos braços da consolidação da acumulação capitalista financeirizada.

De que modo a independência dos bancos centrais permite os regimes econômicos sob a lógica da financeirização? Diante do conjunto de fenômenos associados à crescente financeirização desde a década de 1980, estão (1) o crescimento dos títulos de crédito de baixo rating ou especulativos (high yield high risk bonds, também conhecidos como junk bonds), emitidos tanto por empresas como por governos, por exemplo, no caso brasileiro, os Brady Bonds da década de 90 (Barbosa & Ardeo; 2005); (2) o crescimento dos fundos de pensão e investimento, assim como seu poder e capacidade de influenciar nas decisões políticas. No Brasil, um caso notório que ilustra essa afirmação é o mandato do banqueiro Armínio Fraga no BCB,[10] diretamente ligado a grandes fundos de investimento; (3) a necessidade de se construir novos espaços para acumulação pela via financeira, que se traduziram em empréstimos e financiamentos aos países subdesenvolvidos, como o caso dos eurodólares e dos petrodólares, assim como o fortalecimento dos mercados de capitais (Carneiro, 1999; Chesnais, 2005, 2016).

Se faz necessário, portanto, demonstrar que o debate sobre a independência do banco central não é sobre a eficiência do combate à inflação, mas sobre a sua capacidade de afastar interesses desenvolvimentistas e trabalhistas da política monetária, preservando e ampliando os interesses do setor financeiro, em particular o rentismo. Em outros termos, a disputa em torno da independência do banco central é uma disputa entre classes e entre frações de classe.

O Banco Central independente sob a lógica da financeirização

Os defensores da independência do banco central argumentam que a adoção de um corpo técnico de economistas neoliberais torna o banco central menos sujeito a interesses políticos, mais neutro e mais objetivo. Esses economistas, por sua vez, adotam políticas monetárias conservadoras que são tratadas como o modo correto ou técnico de se fazer. A principal política monetária conservadora que estabelece o nexo entre a independência do banco central e a financeirização é o regime de metas de inflação, argumento defendido por Epstein (2001).

Ao traçar o combate à inflação como meta primária do banco central, o regime de metas de inflação exclui outros objetivos da política econômica, como a geração de empregos e níveis de investimento. Para Epstein, o banco central independente sob as regras do regime de metas conforma a visão denominada “banco central neoliberal”, parte do conjunto de instituições nacionais e internacionais que convence investidores a aportar capitais em seus países e garantindo o pagamento de juros e dívidas dos títulos nacionais.

Os países subdesenvolvidos em particular são atraídos por esse projeto do “banco central neoliberal” na medida em que se argumenta que, com credibilidade e rigor na política antinflacionária, haveria uma maior atratividade de capitais estrangeiros.

Em sua conclusão, Epstein afirma que a independência do banco central é uma medida de exclusão, isto é, uma medida adotada para retirar a política monetária das mãos da classe trabalhadora e, nos casos em que os setores industrial e financeiro são bem divididos, retirar a política monetária das mãos da burguesia industrial. O regime de metas de inflação, por sua vez, é considerado uma força desproporcional no combate à inflação e que pesa sempre em favor dos rentistas, contribuindo para a valorização dos ativos financeiros.

Para o caso brasileiro, Paulani (2017) argumenta que o funcionamento do capitalismo brasileiro vem se caracterizando pela “… adoção de um receituário macroeconômico agressivamente voltado para o benefício da riqueza financeira, baseado na austeridade fiscal e em taxas reais de juros absurdamente elevadas, frequentemente as campeãs do mundo” (Paulani, 2017, p. 30). O caso da taxa de juros real brasileira é particularmente escandaloso, e mesmo se considerando os argumentos dos economistas neoliberais sobre os riscos fiscal, político, cambial que justificariam essa taxa de juros real, o Brasil segue figurando como um outlier diante de outros países com condições econômicas semelhantes (De Paula & Bruno, 2017).

A política monetária brasileira é provavelmente um dos principais exemplos de comportamento da taxa de juros completamente avesso à expansão da produção e do crescimento de riqueza reais. O BCB, por sua vez, cada vez mais é responsável por essa política monetária conservadora, enquanto os governos perdem o domínio de ação para conduzir uma política econômica em defesa do investimento, produção e emprego.

Para perseguir a meta soberana de inflação, os bancos centrais passam a precisar de muito mais espaço de ação na política monetária, isto é, precisam de mais poder e legitimidade para adotar medidas mais duras. Diferentemente de um banco central que dita aos mercados (incluindo o financeiro, mas não somente) quais são as condições nas quais irão exercer seus negócios[11], sob a lógica financeirizada, os bancos centrais – apoiados em narrativas de credibilidade e transparência – atuam sob pressão dos agentes do mercado financeiro que os monitoram constantemente. Caso o banco central não faça o possível para perseguir seus objetivos, corre riscos de sofrer uma punição do mercado (perda de credibilidade). O próprio BCB descreve o funcionamento da relação entre política monetária e os agentes do mercado:

Para a ancoragem das expectativas é fundamental que a política monetária tenha credibilidade, que pode ser definida como a crença, pelos agentes, de que o Banco Central fará o necessário para atingir o objetivo a ele estabelecido.

Na medida em que choques podem ocorrer e afastar a inflação da meta sem que o Banco Central tenha tempo hábil para atuar, é importante avaliar não só o cumprimento do objetivo quanto a adequação das ações que são tomadas em tempo real, considerando o conjunto de informação disponível.

No Questionário Pré-Copom (QPC), analistas participantes do Sistema de Expectativas de Mercado são perguntados sobre a decisão esperada para a taxa Selic, e sobre o que consideram ser a decisão apropriada. As duas informações são relevantes para avaliar a condução da política monetária em tempo real. Em um sistema de metas para a inflação é importante que o Banco Central seja transparente, que os agentes entendam o processo de tomada de decisão e que, em alguma medida, sejam capazes de antecipar as decisões de política monetária.

Ao mesmo tempo, para que se tenha credibilidade é importante que esses agentes considerem as decisões adequadas para o atingimento da meta. […] A moda da distribuição dos analistas não coincidiu com a decisão tomada pelo Copom em três dos treze episódios considerados. Nas duas primeiras divergências (março e maio de 2020) o Copom cortou a taxa de juros mais do que a maior parte dos analistas esperava e julgava adequado. Na terceira divergência (março de 2021), a taxa foi aumentada mais do que o esperado e julgado adequado. Portanto, nos episódios em que divergência relevante foi notada, a postura do Copom foi a de agir com maior intensidade. (Banco Central do Brasil, 2021, p. 4-5)

O caso brasileiro ilustra como a política monetária dos bancos centrais se subordina ao capital financeiro. A necessidade de alinhamento entre instituições financeiras e o banco central é considerado parte do processo de atuação “objetiva” da política monetária, ainda que a natureza da formulação das expectativas das instituições financeiras seja desconhecida, isto é, não se sabe se são elaboradas por um corpo técnico dos bancos e gestoras privadas, se são arbitrariamente definidas, ou se são manipuladas.

Por outro lado, os bancos centrais não consultam o próprio governo ou representantes da sociedade civil para amparar suas decisões com relação à política monetária. Além das informações das instituições financeiras, os bancos centrais se apoiam em relatórios próprios e de outros bancos centrais para as decisões de política monetária. Palley (2019) argumenta que é muita ingenuidade acreditar que o governo pode definir os objetivos do banco central e simplesmente acreditar que ele vá atingir esses objetivos de modo pretensiosamente neutro e imparcial. Além de perigosa, essa iniciativa pode ser vista como antidemocrática, pois torna legítima e institucionaliza a falta de transparência e obrigações do banco central com a sociedade.

Se a política monetária do banco central tem impactos distributivos, isto é, altera proporções de renda em favor de um e em detrimento de outros, ela possui consequências políticas e, portanto, deve estar sujeita ao escrutínio da sociedade e dos políticos (Palley, 2019). Sendo assim, a disputa pelos objetivos do banco central é uma disputa de natureza política e a defesa da independência do banco central é uma forma de criar um argumento técnico que oculta um argumento político em defesa dos interesses dos rentistas e instituições financeiras (Rossi, 2022).

Considerações finais

De modo pragmático, por mais que os bancos centrais tenham ganhado poderes e autonomia nos últimos trinta anos, não há um horizonte de reversão das tendências impostas pela financeirização aos bancos centrais. Uma vez que a independência do banco central é concedida, sua reversão seria acompanhada de uma série de retaliações das instituições financeiras nacionais e internacionais.

Contudo, isso não significa que não há nada a ser feito. Bancos centrais independentes devem dar satisfações sobre os efeitos de suas políticas monetárias aos trabalhadores, industriais e governo. Comissões de transparência e escrutínio por entidades interessadas devem fazer parte do cotidiano dos bancos centrais, uma vez que estão diante de diferentes influências externas. Bancos centrais tendem a se afastar do debate público por meio do discurso que suas decisões são técnicas e com base em modelos extremamente complexos, porém suas decisões também envolvem custos políticos que devem ser avaliados e discutidos abertamente. Iniciativas como essas visam a democratização do banco central, que hoje carecem de um diálogo mais amplo com a sociedade.[12]

Governos são responsabilizados por crises, não bancos centrais. Por outro lado, as crises financeiras como a de 2008 estão diretamente ligadas ao sistema financeiro, e os bancos centrais possuem suas parcelas de responsabilidade. Bancos centrais sempre oferecem soluções para crises financeiras, mas suas gestões extremamente conservadoras não possuem culpa alguma pelo baixo crescimento ou estagflação em algumas economias? Bancos centrais devem redefinir suas missões de acordo com as consequências sociais de sua política monetária, ampliando sua responsabilização social, reconhecendo seus impactos na sociedade, no nível de emprego e no crescimento econômico.[13]

Bancos centrais cada vez mais fortalecidos dificultam a formulação de uma política econômica de governo coordenada e abrangente. Além disso, neutralizam a capacidade de adoção de outras políticas, como a fiscal, que se torna cada vez mais subordinada à política monetária. Contudo, governos democraticamente eleitos precisam de capacidades para manejar seus projetos, o que requer novos moldes institucionais da relação entre governo e banco central.[14] Bancos centrais podem se beneficiar de políticas adotadas por governos para manter a estabilidade de preços, como subsídios e controles de preços estratégicos, assim como governos podem se beneficiar do alinhamento do banco central aos seus projetos de desenvolvimento, por exemplo na flexibilização das metas de inflação ou com metas de inflação de longo prazo durante o período do financiamento de obras que reduzam o custo futuro da energia elétrica.[15]

Bancos centrais não devem ser tratados como instituições vilãs. Com o fortalecimento da política monetária sob a lógica da financeirização, as autoridades monetárias se tornaram reféns da intensa volatilidade dos fluxos de capitais, taxas de juros elevadas, volatilidade cambial e incertezas no mundo financeiro que muitas das vezes nem possuem natureza em seu próprio país. Com a financeirização, há uma redução da soberania dos Estados, em particular a soberania financeira dos bancos centrais. Desse modo, se faz necessário pensar novos arranjos que tornem os bancos centrais instituições ativas, e não reativas às pressões dos agentes do mercado financeiro, como medidas de controle de capitais e regulamentações mais rigorosas aos capitais especulativos.

Bancos centrais também devem ser avaliados como agentes responsáveis diretamente pela distribuição da riqueza pública, em favor da classe rentista. Se qualquer incerteza sobre a dívida pública se converte em aumento dos prêmios de risco e das taxas de juros, isso significa que a solução atual apresentada para o problema agrava ainda mais o problema, pois o aumento das taxas aumenta o comprometimento da renda futura com o próprio setor financeiro, esterilizando ainda mais recursos públicos em ajustes fiscais em vez de investimentos públicos. A dívida pública hoje não se mobiliza para financiar investimentos de governo, mas para garantir uma fatia generosa da acumulação rentista como, por exemplo, as despesas com juros pagas pelo setor público.

É curioso notar como os bancos centrais conseguiram se afastar da sociedade e se tornar uma contradição explícita da sociedade moderna. Nas principais democracias do mundo, os bancos centrais são instituições obscuras com plenos poderes sobre a política monetária que se blindam do governo, do congresso e da sociedade em geral. O modus operandi dos bancos centrais para afastar o interesse público é uma retórica excessivamente tecnocrática e engessada, incompatível com a quantidade de decisões e influências políticas que possuem e como afetam a sociedade.

*Rodrigo Siqueira Rodriguez é professor do Departamento de Evolução Econômica da Universidade Estadual do Rio de Janeiro (UERJ).

Publicado originalmente na Revista de Economia Política.

Referências

ATA DO COPOM. Brasília: Banco Central do Brasil, 252ª Reunião, fev. 2023.

BANCO CENTRAL DO BRASIL. Ancoragem das expectativas de inflação e condução da política monetária. Estudos Especiais do Banco Central, nº 112/2021, 2021. Disponível em <https://www.bcb. gov.br/conteudo/relatorioinflacao/ EstudosEspeciais/EE112_ancoragem_expectativas_inflacao_ conducao_politica_monetaria.pdf>.

BARBOSA, Paulo César Lage; ARDEO, Vagner Laerte. Acelera, Brasil! Rumo ao grau de investimento. Revista Conjuntura Econômica, v. 59, n. 8, p. 16-17, 2005.

BRANDÃO, Rafael Vaz da Motta. O capital financeiro no comando: uma análise da trajetória acadêmico-profissional dos principais membros da equipe econômica do governo FHC (1995/2002). Revista NEP-Núcleo de Estudos Paranaenses da UFPR, v. 4, n. 2, p. 204-226, 2018.

CARNEIRO, Ricardo. Globalização financeira e inserção periférica. Economia e Sociedade, v. 8, n. 2, p. 57-92, 1999.

CARVALHEIRO, Nelson. A política monetária no Brasil pós-Real. Pesquisa & Debate Revista do Programa de Estudos Pós-Graduados em Economia Política, v. 13, n. 1 (21), 2002.

CHESNAIS, François. A mundialização do capital. São Paulo: Xamã, 1996. CHESNAIS, François. A finança mundializada. São Paulo: Boitempo, 2005.

CHESNAIS, François. Finance capital today: corporations and banks in the lasting global slump. Brill, 2016.

COSTA FILHO, Adonias Evaristo; ROCHA, Fabiana. Comunicação e política monetária no Brasil. Revista Brasileira de Economia, v. 63, p. 405-422, 2009.

COSTA FILHO, Adonias Evaristo; ROCHA, Fabiana. Como o mercado de juros futuros reage à comunicação do Banco Central? Economia aplicada, v. 14, p. 265-292, 2010.

CUKIERMAN, Alex et al. The inflation bias result revisited. Foerder Institute for Economic Research, 1999.

DE CARVALHO, Fernando J. Cardim. Temas de política monetária keynesiana. Ensaios FEE, v. 15, n. 1, p. 33-61, 1994.

DE CARVALHO, F. J. C. et al. Economia Monetária e Financeira. Teoria e Política (2ª edição) Rio de Janeiro, 2007.

DE HAAN, Jakob; EIJFFINGER, Sylvester CW. The politics of central bank independence. 2016.

DE HOLANDA BARBOSA, Fernando. A indexação dos Ativos Financeiros: A experiência Brasileira. Revista Brasileira de Economia, v. 47, n. 3, p. 373-397, 1993.

DE PAULA, Luiz Fernando; BRUNO, Miguel. Financeirização, coalização de interesses e taxa de juros no Brasil. Revista Princípios, v. 151, 2017.

EICHENGREEN, Barry. Globalização do Capital: história do sistema financeiro mundial. São Paulo, v. 34, p. 20, 2000.

EPSTEIN, Gerald. Financialization, rentier interests, and central bank policy. Manuscript, department of economics, University of Massachusetts, Amherst, MA, December, 2001.

FREITAS, Cristina Penido. Banco central Independente e coordenação das políticas macroeconômicas: lições para o Brasil. Economia e Sociedade, v. 15, n. 2, p. 269-293, 2006.

FRIEDMAN, Milton. https://orcid.org/0000-0002-6520-0519?. In search of a monetary constitution, p. 219-43, 1962.

GALBRAITH, John Kenneth. O colapso da Bolsa, 1929. Expressão e Cultura, 1972.

GOODHART, Charles; LASTRA, Rosa. Populism and central bank independence. Open Economies Review, v. 29, p. 49-68, 2018.

HETZEL, Robert L. The monetary policy of the federal reserve: a history. Cambridge University Press, 2008.

JÁCOME, Luis I.; VÁZQUEZ, Francisco. Any link between legal central bank independence and inflation? evidence from Latin America and the Caribbean. 2005.

JEGADEESH, Narasimhan; WU, Di. Deciphering Fedspeak: The information content of FOMC meetings. Monetary Economics: Central Banks–Policies & Impacts eJournal, 2017.

KYDLAND, Finn E.; PRESCOTT, Edward C. Rules rather than discretion: The inconsistency of optimal plans. Journal of political economy, v. 85, n. 3, p. 473-491, 1977.

MARSHALL, Wesley C.; ROCHON, Louis-Philippe. Understanding Central Bank Independence. International Journal of Political Economy, v. 51, n. 4, p. 346-373, 2022.

MILLS, Geofrey; ROCKOFF, Hugh. Compliance with price controls in the United States and the United Kingdom during World War II. The Journal of Economic History, v. 47, n. 1, p. 197-213, 1987.

MINSKY, Hyman P. Central banking and money market changes. The Quarterly Journal of Economics, v. 71, n. 2, p. 171-187, 1957a.

MINSKY, Hyman P. Monetary systems and accelerator models. The American Economic Review, v. 47, n. 6, p. 860-883, 1957b.

MORGAN, E. Victor. The theory and practice of central banking, 1797-1913. Psychology Press, 1965.

NORDHAUS, William D. The political business cycle. The review of economic studies, v. 42, n. 2, p. 169190, 1975.

NORDHAUS, William D. Policy games: Coordination and independence in monetary and fiscal policies. Brookings papers on economic activity, n. 2, p. 139-216, 1994.

PALLEY, Thomas. Central Bank Independence: a rigged debate based on false Politics and Economics. Investigación económica, v. 78, n. 310, p. 67-102, 2019.

PAULANI, Leda Maria. Não há saída sem a reversão da financeirização. Estudos Avançados, v. 31, p. 29-35, 2017.

PELLEGRINI, Josué Alfredo. Autonomia do Banco Central. Consultoria Legislativa do Senado Federal, Brasília nov. 2004.

POLANYI, Karl. A grande transformação. Leya, 2013.

POSEN, Adam S. Declarations are not enough: financial sector sources of central bank independence. NBER macroeconomics annual, v. 10, p. 253-274, 1995.

ROCHON, Louis-Philippe; VALLET, Guillaume. Masters of the game: the power and social responsibility of central banks and central bankers in a democracy. In: Central Banking, Monetary Policy and Social Responsibility. Edward Elgar Publishing, 2022. p. 136-158.

ROSSI, Sergio. Central bank independence from banks rather than governments. In: The Future of Central Banking. Edward Elgar Publishing, 2022. p. 360-372.

SAMUELSON, Paul A.; SOLOW, Robert M. Analytical aspects of anti-inflation policy. The American Economic Review, v. 50, n. 2, p. 177-194, 1960.

SICSÚ, Joâo. Uma crítica à tese da independência do Banco Central. Texto para discussão, 1996.

SYLLA, Richard. The autonomy of monetary authorities: the Case of the US Federal Reserve System. Central Banks’ independence in historical Perspective, p. 17-38, 1988.

TEPPER, Tayllor; CURRY, Benjamin. 2023 Federal Reserve Outlook. Forbes Online, [S. l.], p. 1-3, 15 dez. 2022. Disponível em: https://www.forbes.com/advisor/investing/fed-outlook-2023/. Acesso em: 4 mar. 2023.

TORRES, Ernani Teixeira. Poder Monetário Estrutural: do padrão ouro ao dólar flexível. Economia e Sociedade, v. 28, p. 621-639, 2019.

UGOLINI, Stefano et al. The evolution of central banking: theory and history. London: Palgrave Macmillan, 2017.

VALLET, Guillaume. Great Power, Great Responsibility: Addressing the Underestimated Issue of Central Bank’s Social Responsibility 1. Journal of Central Banking Theory and Practice, v. 10, n. 3, p. 23-39, 2021.

WALTER, Timo. The social sources of unelected power: how central banks became entrapped by infrastructural power and what this can tell us about how (not) to democratize them. In: Central Banking, Monetary Policy and Social Responsibility. Edward Elgar Publishing, 2022. p. 195-218.

WILLIAMSON, Stephen D. et al. Quantitative easing: How well does this tool work? The Regional Economist, v. 25, n. 3, 2017.

Notas

[1] Na letra da lei, a demissão é solicitada pelo presidente, mas deve ser justificada e ter o aval do Senado.

[2] “A motivação política original dessa inovação institucional foi ampliar a capacidade do governo da Inglaterra financiar – e consequentemente, ganhar – os recorrentes conflitos militares em que estava envolvida. As guerras necessitavam a mobilização de um volume muito elevado de recursos em um espaço de tempo curto. O simples aumento da taxação não conseguia atender a esses quesitos na dimensão e no prazo necessários. O uso de outros mecanismos de financiamento, como a redução do conteúdo metálico das moedas e os empréstimos compulsórios havia, ao longo dos séculos anteriores, gerado impactos negativos sobre a economia, os financiadores privados e o crédito público” (Torres, 2019, p. 635).

[3] “A regulamentação da atividade econômica é sem dúvida o mais desgracioso e ingrato dos encargos públicos. Quase todo mundo se opõe a ela, em princípio; sua justificação sempre repousa no caso pouco atraente do mal menor. […] A grande exceção a esse assunto tenebroso é a atividade regulamentadora do banco central – nos Estados Unidos, o Sistema do Federal Reserve. Aqui existe uma regulamentação digna e adequada. Ninguém pede desculpas por ela; homens de conservantismo impecável erguer-se-iam para esposar tal regulamentação se fossem chamados a fazê-lo, o que quase nunca acontece” (Galbraith, 1972, p. 62-63).

[4] Vale mencionar também a criação da SEC (Securities and Exchange Comission), uma agência reguladora independente que assume a função de regulamentar especificamente as empresas e indivíduos do mercado de capitais.

[5] No Brasil, além do Banco Central, o Sistema Financeiro Nacional (SFN) opera sob regras estabelecidas pelo Conselho Monetário Nacional (CMN) e pela Comissão de Valores Mobiliários (CVM).

[6] “O modelo keynesiano de determinação da renda no curto prazo provê uma especificação clara do modo pelo qual instrumentos do Banco Central afetam o nível de produto. Uma variação do volume de moeda altera a taxa de juros de modo a equacionar a demanda de dinheiro com sua oferta; a mudança no juro afeta o nível de investimento; a variação no investimento tem um efeito multiplicador sobre a renda de equilíbrio (…) o Banco Central fixe a oferta de moeda, enquanto a demanda do público por moeda depende da renda e do juro, expressa na função preferência pela liquidez. (…) O rendimento requerido para induzir a demanda apropriada pelo ativo pagante em relação à moeda que nada rende depende da oferta de moeda em relação à renda. Assim, quando o Banco Central altera o volume de moeda, ele afeta a taxa de juros” (De Carvalho, 1994, p. 34).

[7] Essa estatística pode ser encontrada no próprio site do Federal Reserve em <https://www.federalreserve. gov/monetarypolicy/bst_recenttrends.htm>.

[8] Ver Jegadesh & Wu (2017) para compreender um pouco mais sobre o elevado nível de complexidade da análise textual das reuniões do FOMC (Federal Open Market Commitee).

[9] “O comitê pondera que estímulos de demanda devem ser avaliados considerando o estágio do ciclo econômico e o grau de ociosidade na economia, sendo a política monetária a variável de ajuste macroeconômico utilizada para mitigar os efeitos porventura inflacionários da política fiscal” (Ata do Copom, 2023, p. 1).

[10] “[Armínio Fraga] Trabalhou por sete anos como diretor-gerente do Soros Fund, fundo de investimentos de George Soros, financista e um dos maiores representantes do capital especulativo internacional” (Brandão, 2018, p. 215).

[11] Por exemplo, um banco central que se limita a definir a oferta monetária e taxa de juros de curto prazo.

[12] Ver Walter (2022).

[13] Ver Vallet (2021) e Rochon & Vallet (2022).

[14] Ver Freitas (2006).

[15] Ver Paulani (2017).

A Terra é Redonda existe graças aos nossos leitores e apoiadores.

Ajude-nos a manter esta ideia.

CONTRIBUA