Por JOSÉ RAIMUNDO TRINDADE*

Os impactos da dívida pública dos EUA na economia mundial

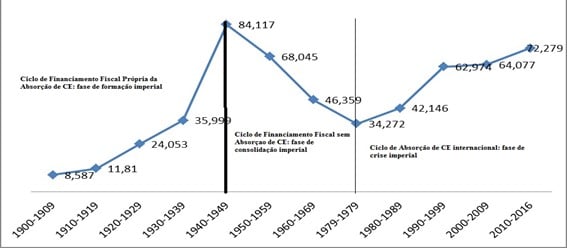

Na atualidade, a dívida pública estadunidense absorve a maioria dos “fundos líquidos” internacionais. No final de 1997, os títulos do Tesouro americano em poder de “investidores” estrangeiros totalizavam US$ 1,23 trilhão ou quase 36% do estoque em poder do setor privado (US$ 3,4 trilhões), sendo os maiores detentores o Japão, a China, o Reino Unido e a Alemanha (CINTRA, 2000).

Segundo a Securities Industry and Financial Markets Association (SIFMA) em 2010 o volume diário de títulos do Tesouro estadunidense negociados chegou a US$ 500 bilhões, sendo que 75% do estoque de títulos agora estão em poder de investidores estrangeiros (US$ 3,3 trilhões), a China detendo US$ 1,1 trilhão e o Japão US$ 800 bilhões são os maiores detentores de títulos.

Segundo dados do The Levy Economics Institute, cerca de 75% do fluxo internacional de capitais é absorvido pelos EUA para financiar déficits orçamentários e em conta corrente. Em 2003, o passivo externo estadunidense chegava a US$ 4,5 trilhões, sendo o déficit em conta corrente de US$ 541,8 bilhões, cerca de 5% do PIB dos EUA. Os bancos centrais da China e Japão têm acumulado uma grande quantidade de títulos estadunidenses, como parte de suas estratégias de manutenção de um “dólar forte” diante de suas respectivas moedas, o que é interessante para suas exportações. Essa forma de financiamento do déficit governamental estadunidense teve efeito de conter “tensões inflacionárias” e, vis-à-vis, manteve as condições de crédito ao consumidor americano em termos extremamente favoráveis durante toda a década de 1990 e metade da década de 2000.

Média de 10 anos da Dívida Pública Mobiliária Federal – EUA (em % PIB)

A análise desses processos inter-relacionados tem que considerar as condições específicas da acumulação de capital mundial, tomando-se tanto os circuitos nacionais (internos) de acumulação quanto os variados circuitos integrados na economia internacional. É válido, como observava Marx para a economia inglesa do século XIX, que os capitalista-monetários isoladamente vislumbrem o juro como um componente “autônomo” do processo reprodutivo geral da economia, porém é “naturalmente insensato generalizar essa possibilidade e estendê-la ao capital todo da sociedade, como o fazem alguns economistas vulgares”.

Os circuitos reprodutivos de acumulação integrados alimentam os dois circuitos de circulação monetária, requerendo os títulos de renda permanentemente novos inputs de mais-valor, de tal maneira que a economia global se desenvolve distribuída em diversos circuitos nacionais de reprodução e centros de absorção de capital de empréstimo, cujo epicentro é o Estado Norte-Americano, pelo lado da absorção de capital de empréstimo, e as economias asiáticas, especialmente a China, pelo lado reprodutivo do mais-valor.

Pode-se pensar, em termos mundiais, que os circuitos de acumulação regionais ou nacionais funcionem como “capitalistas isolados” que alimentam um determinado fluxo permanente de capital de empréstimo, parcialmente absorvido por um contra fluxo de dívida pública da nação hegemônica, ou seja, a dívida pública funciona absorvendo capital de empréstimo e possibilitando o prolongamento das fases de ascensão dos ciclos de acumulação localizados. Contudo, no limite, a continuidade de alimentação integrada desses circuitos levará à crise de superprodução de capitais em termos globais. Ilustrativamente podemos conceber os fluxos econômicos entre os EUA e a China/Japão (bloco asiático) como estruturados dos seguintes momentos simplificados:

i) Os DI e DII reprodutivos daqueles países vendem aos EUA, constituindo o déficit comercial dessa potência. A produção bélica estadunidense requer uma troca permanente com os departamentos reprodutivos daquelas nações e, obviamente, também internos, o que leva às novas necessidades de trocas, principalmente em função da sobrecarga deste DII não reprodutivo (bens bélicos e bens de luxo) sobre os departamentos reprodutivos internos.

ii) Esse déficit comercial possibilita o acúmulo de capital-dinheiro (superávits reais) em mãos de capitalistas monetários (e Estados) asiáticos (e também europeus em parte).

iii) A dívida pública estadunidense absorve esse capital de empréstimo e alimenta o circuito internacional de crédito com uma crescente massa de títulos públicos. No curto prazo o circuito se fecha enquanto se mantiver a dinâmica de acumulação asiática, porém com uma crescente instabilidade monetária internacional. Há, portanto, plena integração entre os circuitos de acumulação asiáticos e a dívida pública estadunidense, porém o sistema tende a crescente instabilidade conforme aumenta a dependência da punção de mais-valor de um único grande ponto reprodutivo (China), e se enfraquece a capacidade fiscal da economia central (EUA).

Diversos autores têm defendido em relação ao caso estadunidense uma especificidade sui generis, qual seja, a possibilidade de um crescimento indefinido da dívida pública daquele país, em função de que sua dívida é nomeada em dólar, e na medida em que o FED pode controlar a taxa de juros e, em última instância, imprimir dólares, não haveria limites para os seus recorrentes déficits em transações correntes. Serrano (2004), por exemplo, afirma que, “ao contrário dos outros países onde a maior parte (quando não o total) dos passivos externos é denominada em outras moedas, os EUA detêm a prerrogativa de reduzir o serviço financeiro de sua dívida externa meramente através de uma redução das taxas de juros domésticas”.

Do mesmo modo raciocina Wray (2003). Segundo esse autor, o governo estadunidense pode vender títulos para estrangeiros desde “que estes títulos sejam denominados em moeda fiduciária interna”. Neste caso, “eles não implicarão quaisquer ‘riscos’ além daqueles que os títulos mantidos internamente”. Parece-nos que essas análises são parcialmente equivocadas, podendo ser feitas as seguintes observações à luz do que foi até aqui exposto:

i) O limite para o endividamento do Estado é dado, principalmente, pela capacidade de expansão da carga fiscal, que naturalmente depende do crescimento interno da economia como consequência de maiores taxas de acumulação nos departamentos reprodutores internos da mesma. Claro está que uma crescente sobrecarga financeira sobre esses departamentos, acompanhada de uma relação crescente de absorção de renda líquida por parte da dívida pública e sua posterior dissipação em gastos improdutivos, poderá, em um determinado período de tempo, minar as condições reprodutivas nacionais.

ii) Na medida em que o capitalismo é um sistema global cuja capacidade de expansão se regula pela existência de sistemas nacionais integrados e parcialmente dependentes entre si, pode-se estabelecer uma restrição dada pelo poder político e militar da nação devedora em relação aos credores externos. Contudo esse poder político e militar será tal como no aspecto anterior, minado, na medida em que as condições reprodutivas (econômicas) que sustentam essa ordem entrem em crise.

A superprodução de capital é o aspecto acionador das crises capitalistas, gerando o declínio da taxa média de lucro e a crescente necessidade de crédito monetário para fazer frente às dívidas vincendas e aos empréstimos em descoberto por parte dos capitalistas. A superprodução necessariamente acarreta a desvalorização de capital-mercadoria e a perda da capacidade de meio de pagamento do dinheiro de crédito em circulação. Diante das dívidas vincendas e do questionamento da validade de parcela das notas de crédito, exige-se um crescente uso das reservas do Banco Central e, no limite, a maior intervenção deste organismo.

Três aspectos da dinâmica da dívida pública em momentos de crise podem ser assinalados: i) atua absorvendo capital de empréstimo excessivo, neste caso específico tem atuação anticíclica; ii) uma possível crescente necessidade por parte do Estado de recursos força a uma oferta crescente de títulos públicos no mercado primário, o que configura um fator a mais pela demanda de capitais de empréstimo. Neste segmento do ciclo de negócios a dívida pública é um componente a mais na pressão sobre a taxa de juro; iii) concomitantemente, a crescente necessidade de capital monetário por parte dos capitalistas em geral os leva a desfazer-se de uma massa crescente de títulos de capital fictício no mercado secundário.

A grande oferta de títulos, considerando o mercado primário e o secundário, produz um declínio no seu preço de face e conduz principalmente a uma redistribuição e concentração de valores nas mãos de um segmento de capitalistas em detrimento do segmento anterior.

Em tempos de crise no mercado monetário, os títulos públicos experimentam uma dupla depreciação: primeiro, porque o juro sobe e, segundo, porque se lançam em massa no mercado, para serem convertidos em dinheiro (notas do banco central). Num momento de crise, configura-se uma relação crítica entre a atuação da política fiscal e a da política monetária e, mais do que nunca, o Estado tem que agir como órgão de classe, convergindo sua atuação conforme os interesses dos setores da burguesia de maior poder financeiro. Pode-se observar que, em geral, em termos do financiamento do déficit fiscal, há um claro agravamento em função da impossibilidade de aumento da carga fiscal, dadas as condições de financiamento das empresas, a inadimplência e a massa crescente de títulos de crédito protestados.

Por outro lado, a situação do mercado financeiro pressiona a taxa de juro a elevar-se, atuando a política monetária no mercado aberto pela descompressão do mercado monetário, adquirindo títulos e ofertando notas do banco central a fim de reduzir a taxa de juro e aliviar os custos de financiamento das empresas. Contudo isso é no limite impossibilitado pela ausência de reservas monetárias que são sempre, ou principalmente, reservas fiscais. A solução é via mercado externo, ou pela entrada de capital de empréstimo externo, por meio da venda de títulos da dívida pública no mercado internacional, aumentando a dívida externa, mas aliviando no curto prazo a crise monetária, ou pela entrada de dinheiro via balança comercial.

Esse conjunto de movimentos é bastante explícito na atual crise europeia, isso em parte em função de aspecto antes ponderado: a ausência de um Tesouro centralizado, com os poderes de taxação e emissão decorrentes. Vale observar que os interesses dos Estados europeus periféricos estão subordinados a preservação dos capitais de empréstimo dos bancos alemães e franceses. Neste sentido, o adiamento do default Grego, por exemplo, está condicionado a reciclagem dos títulos públicos gregos que compunham o portfólio daquelas instituições, por títulos garantidos dos Estados centrais, especialmente Alemanha e França, ou socialização das perdas mediante compra desses mesmos títulos, com o menor deságio possível, pelo Banco Central Europeu.

A depender da gravidade da crise, a oferta de títulos públicos no mercado secundário se soma à oferta de títulos no mercado primário, pressionando o preço dos mesmos para baixo e, paralelamente à sua depreciação, a crescente centralização dos mesmos em mãos de credores externos. Marx (1981b, p. 538) observa que, após a crise, “os títulos [públicos] retornam ao nível anterior”, contudo a sua depreciação atuou “poderosamente no sentido de centralizar a riqueza financeira”.

A dívida pública absorve capital de empréstimo como condição funcional do sistema, diminuindo o maior fluxo (over acumulation) de capital, o que evita o declínio da taxa de juros de curto prazo e o possível aumento da especulação com títulos de crédito diversos. A forma como isso é feito, através de emissão de títulos de curto e longo prazo, acaba conferindo nova flexibilidade ao sistema de crédito, aumentando a massa de capital fictício na economia, o que fundamenta novos problemas, além de alimentar a desproporção entre departamentos (não reprodutivo, parte do DII e reprodutivos, DI e parte do DII) para financiamento dos gastos estatais.

Esses vários elementos tratados sobre a Dívida Pública reforçar o ponto exposto pelo professor Eleutério: “se faz necessária uma mudança no próprio modo de produção, nas relações de produção e no metabolismo do homem com a natureza, uma mudança que seja capaz de garantira sobrevivência da humanidade.”

Assim os limites da “economia mista” e das políticas keynesianas parece que chegaram ao fim, cabe agora pensar a longa trajetória do futuro, ou repetindo Rosa de Luxemburgo, a barbárie. Vamos viver para ver que caminho tomará a humanidade.

*José Raimundo Trindade é professor do Programa de Pós-graduação em Economia da UFPA. Autor, entre outros livros, de Crítica da Economia Política da Dívida Pública e do Sistema de Crédito Capitalista: uma abordagem marxista (CRV).

Para ler a primeira parte acesse https://aterraeredonda.com.br/a-divida-publica/

Referências

MARX, K. O Capital (Livro III). São Paulo: Boitempo, 2017.

SERRANO, F. “Relações de Poder e a Política Macroeconômica Americana, de Bretton Woods ao Padrão Dólar Flexível”. In: FIORI, J. L (org.). O Poder Americano. Petrópolis: Editora Vozes, 2004.

TRINDADE, J. R. B. Crítica da Economia Política da Dívida Pública e do Sistema de Crédito Capitalista: uma abordagem marxista. Curitiba: CRV, 2017.

WRAY, L. Randall. Trabalho e moeda hoje: a chave para o pleno emprego e a estabilidade dos preços. Rio de Janeiro: Contraponto, 2003.