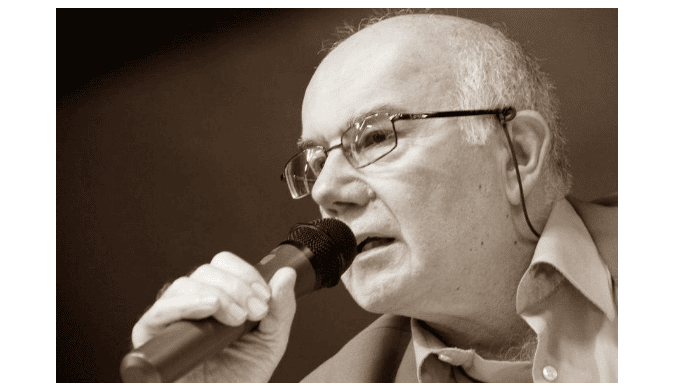

Por NATHAN SPERBER*

O ceticismo sobre as perspectivas econômicas da China voltou a prevalecer

O economista ganhador do Prêmio Nobel Paul Krugman não mede as palavras: “Os sinais são agora inequívocos: a China está em grandes apuros. Não estamos falando de algum pequeno contratempo no caminho, mas de algo mais fundamental. Toda a forma de fazer negócios do país, o sistema econômico que impulsionou três décadas de crescimento incrível, atingiu os seus limites. Poderíamos dizer que o modelo chinês está prestes a atingir a sua Grande Muralha e a única questão agora é quão grave será a queda”.

Esse relato, entretanto, não é de hoje, mas se refere ao que ocorreu no verão de 2013. O PIB da China cresceu 7,8% nesse ano “fatídico”. Na década seguinte, a sua economia expandiu-se 70 por cento em termos reais, em comparação com 21 por cento para os Estados Unidos. A China não teve uma recessão neste século – por convenção, dois trimestres consecutivos de crescimento negativo – e muito menos um “crash”. No entanto, de tempos em tempos, os meios de comunicação financeiros anglófonos e o seu rastro de investidores, analistas e grupos de reflexão são dominados pela crença de que a economia chinesa está prestes a entrar em colapso.

Esse tipo de convicção surgiu no início da década de 2000, quando se pensava que o investimento descontrolado estava “sobreaquecendo” a economia chinesa; fortaleceu-se no final da década de 2000, quando as exportações se contraíram na sequência da crise financeira global; e em meados da década de 2010, quando se temeu que uma acumulação de dívida dos governos locais, um sistema bancário paralelo mal regulamentado e saídas de capital estivessem ameaçando todo o edifício econômico da China.

Hoje, as previsões sombrias estão novamente aparecendo; desta vez elas estão sendo desencadeadas por números de crescimento supostamente desanimadores para o segundo trimestre de 2023. As exportações diminuíram dos níveis que atingiram durante a pandemia, enquanto os gastos dos consumidores se reduziram também. Os problemas empresariais no sector imobiliário, assim como o elevado desemprego juvenil, parecem estar agravando os problemas da China.

Neste contexto, os comentadores ocidentais lançam dúvidas sobre a capacidade da República Popular da China de continuar alavancando o crescimento do PIB. Eles também se preocupam, usando agora termos mais bombásticos, com o futuro econômico do país (“para onde vai a China?” – pergunta Adam Tooze a partir de um artigo de Yang Xiguang). Adam Posen, presidente do Peterson Institute, com sede em Washington, diagnosticou que a China vai sofrer um processo de “covid econômica longa”.

Nessa toada, um certo ceticismo sobre as perspectivas econômicas da China voltou a prevalecer.

Que existem fraquezas estruturais na economia chinesa isso não está em discussão. Após duas vagas de reformas institucionais dramáticas nas décadas de 1980 e 1990, respectivamente, o cenário econômico da China estabeleceu-se num padrão duradouro de elevada poupança e baixo consumo. Com a despesa das famílias crescendo em ritmo moderado, o aumento do PIB, que caiu ao longo da última década, tem sido sustentado pelo aumento do investimento, possibilitado, por sua vez, pelo crescente endividamento das empresas.

Mas, apesar desta desaceleração, o atual ataque de pessimismo na imprensa empresarial de língua inglesa, metade formada por investidores angustiados e metade formada por pessoas tomadas por Schadenfreude [sentir alegria ou satisfação com o dano alheio], não é um reflexo preciso sobre o futuro da economia da China – será mais lenta, mas ainda continuará em expansão; eis que o seu PIB aumentou em 3% durante os primeiros seis meses de 2023.

O problema talvez seja expressão de um impasse intelectual e das condições imperfeitas em que o conhecimento sobre a economia chinesa é produzido e circula na esfera pública ocidental.

O que é essencial ter em mente sobre a cobertura ocidental da economia chinesa é que a maior parte dela responde às necessidades da “comunidade de investidores”. Para cada intervenção de um acadêmico de espírito público como Ho-Fung Hung, existem dezenas de briefings especializados, relatórios, artigos de notícias e publicações nas redes sociais cujo público-alvo são indivíduos e empresas com vários graus de exposição ao mercado chinês, bem como, cada vez mais, a política externa e os sistemas de segurança dos estados ocidentais.

A maior parte das análises sobre a China esforça-se por ser diretamente útil no mercado de ações. O fluxo de intervenções implicitamente orientadas pelo lucro, dirigidas a uma pequena parte da população, molda a “conversa” sobre a economia chinesa mais do que qualquer outra coisa.

Duas outras características decorrem disso. Em primeiro lugar, as preocupações mais salientes dos comentadores ocidentais refletem a distribuição distorcida do capital estrangeiro na economia chinesa. A economia da China é altamente globalizada em termos de produção e comércio de bens e serviços, mas não em termos de finanças: os controles de capitais por parte de Pequim isolam, em grande medida, o setor financeiro nacional dos mercados financeiros globais.

O capital financeiro estrangeiro tem apenas alguns pontos de acesso aos mercados da China, o que significa que a exposição internacional é desigual. As empresas sediadas na China com investidores estrangeiros, com dívidas offshore ou com cotações em mercados de ações fora do continente (ou seja, livres dos controlos de capital da China) chamam a atenção precisamente na proporção dos seus envolvimentos no exterior. Assim, inúmeros artigos noticiosos nos últimos dois anos foram dedicados à saga da falta de cumprimento de obrigações financeiras do gigante imobiliário Evergrande – uma empresa cotada em Hong Kong e que tem uma dívida importante denominada em dólares.

Muitos jornalistas e comentadores podem estar se preparando para dar o mesmo tratamento de alta visibilidade à Country Garden, outra promotora imobiliária em dificuldades e que tem ações cotadas em Hong Kong, assim como também uma dívida offshore. Por outro lado, o assinante do Wall Street Journal ou do The New York Times será perdoado por não se lembrar da última vez que leu um artigo sobre a State Grid (o maior fornecedor de eletricidade do mundo) ou a China State Construction Engineering (a maior empresa de construção do mundo) – duas empresas menos dependente das finanças globais e sobre o qual é pouco provável que os investidores internacionais percam o sono.

A segunda característica relaciona-se com a dependência da indústria financeira na arte de contar histórias de teor ao mesmo tempo político e econômico para vender opções de investimento. Os clientes com dinheiro para investir querem mais do que a projeção de um analista sobre a provável taxa de retorno de um determinado produto de investimento; querem ter uma noção de como esse produto se enquadra no “quadro geral” – numa história abrangente de oportunidade, inovação ou transição numa parte do mercado, em contraste com vulnerabilidade, declínio ou encerramento noutros lugares.

A discussão sobre a economia chinesa é regularmente influenciada por narrações desta variedade, sejam eles “altistas” ou “baixas”. Tais narrativas, que parecem ser elaboradas em resposta às necessidades de contar histórias por parte dos investidores e dos intermediários financeiros ocidentais, tornam-se munições para o debate público. A história do “reequilíbrio”, por exemplo, serviu como um incentivo convincente para investir em setores da economia chinesa voltados para o consumidor – até que gradualmente perdeu credibilidade. Algum dinheiro foi ganho ao longo do caminho, e algum dinheiro perdido, e nesse sentido a história foi parcialmente bem-sucedida nos próprios termos da indústria, apesar de refletir mal os fatos econômicos.

O fato de grande parte do discurso sobre a economia da China tomar forma em resposta aos interesses dos investidores também pode explicar a sua suscetibilidade a reversões de sentimento no curto prazo. Como regra geral, o desempenho dos mercados financeiros é mais volátil do que o da economia real e, no caso da China, é principalmente o primeiro – ao qual os investidores estrangeiros estão mais expostos, embora de forma desigual – que impulsiona as percepções dos últimos.

Daí as fortes oscilações de humor de alta para baixa e vice-versa, de um ciclo financeiro para outro. Em parte, flutuando com os caprichos do sentimento do mercado, os comentários anglófonos também carecem de critérios consistentes e credíveis para avaliar o desempenho econômico da China. Quanto crescimento é suficiente? Que tipo de expansão econômica seria necessária para que a China não entrasse numa “crise”?

Em 2009, quando o governo chinês desencadeou uma onda espetacular de empréstimos bancários para estimular a atividade no rescaldo da crise financeira global, acreditava-se amplamente que o crescimento da economia em 8 por cento era necessário para evitar o desemprego em massa e a instabilidade social. Esse valor de referência desapareceu agora convenientemente da vista do público ávido por notícias chinesas; ninguém no Ocidente hoje sonharia em dizer que a China deveria ter como objetivo crescer 8% ao ano.

E será o próprio crescimento do PIB uma métrica adequada da força econômica? A importância que as autoridades chinesas atribuem ao desempenho do PIB diminuiu nos últimos anos. A meta oficial para 2023 é aproximada – “cerca de 5 por cento” – proporcionando uma certa margem de manobra, enquanto o Décimo Quarto Plano Quinquenal (2021-2025) dispensa completamente uma meta global do PIB.

Além dos padrões multiformes para avaliar o desempenho, existe também um certo grau de confusão sobre como interpretar os principais desenvolvimentos na economia chinesa, especialmente em relação às intenções dos decisores políticos. As dificuldades do setor imobiliário são um exemplo disso. O colapso em câmara lenta da empresa Evergrande, que está excessivamente endividada, tem sido repetidamente retratado nos meios de comunicação ocidentais como uma calamidade; segundo essa visão, toda a economia chinesa está esperando que essa bomba exploda e que os seus destroços possam cair finalmente sobre ela, como se fosse um “momento Lehman”.

Isto omite o fato de que o governo chinês tem impedido deliberadamente promotores imobiliários altamente endividados, incluindo Evergrande, de acederem ao crédito fácil, desde o verão de 2020 – uma medida desde então referida como a política das “três linhas vermelhas”.

É claro que não é desejável por si só qualquer falta de cumprimento de obrigações e, assim, em consequência, uma reestruturação empresarial em grande escala. Mas parece que fracassos como o de Evergrande foram tratados pelas autoridades chinesas como o preço da disciplina do setor imobiliário como um todo e da redução do seu peso na economia em geral. Embora a recessão imobiliária, com o investimento a diminuir acentuadamente em 2022, tenha pesado negativamente sobre o desempenho global do crescimento da China, isto parece ser a consequência de uma tentativa concertada de “realinhar” o setor – cuja participação cada vez menor na produção econômica total, mesmo no custo do crescimento do PIB, pode muito bem ser descrito como um desenvolvimento positivo.

Um ponto de partida para uma abordagem mais equilibrada da economia chinesa consiste em colocar o momento atual numa perspectiva de longo prazo. A economia da China foi profundamente transformada nas décadas de 1980 e 1990. Como resultado das ondas de reformas que definiram essas décadas, a produção agrícola passou da forma coletiva para a forma do agregado familiar; as indústrias estatais foram convertidas em empresas com fins lucrativos; a alocação de bens e serviços e mão-de-obra foi totalmente mercantilizada; e nasceu um poderoso setor privado, que se expandiu rapidamente e se consolidou.

Desde que esta era de intensa reestruturação institucional terminou no início da década de 2000, o PIB da China mais do que quadruplicou em termos reais, mas a estrutura econômica fundamental do país manteve-se estável, tanto em termos do equilíbrio entre empresas estatais e capital privado, como da precedência do investimento sobre o consumo. Neste contexto, os casos de mudanças significativas – atualização tecnológica, expansão dos mercados de capitais – têm sido lentos.

O declínio do crescimento do PIB é em si um assunto constante e os aspectos essenciais da atual configuração deverão perdurar por algum tempo. A economia da China não é uma “bomba-relógio”, como Joe Biden ousadamente opinou no mês passado, nem está – uma expressão usada em demasia – “numa encruzilhada”. Os touros chineses do Ocidente podem muito bem continuar a se transformar em ursos chineses e vice-versa nos próximos anos, enquanto a economia chinesa avança indiferentemente.

Nathan Sperber é pesquisador de pós-doutorado no Centre européen de sociologie et de science politique da Sorbonne.

Tradução: Eleutério F. S. Prado.

Publicado originalmente no site Sidecar da New Left Review.

A Terra é Redonda existe graças aos nossos leitores e apoiadores.

Ajude-nos a manter esta ideia.

CONTRIBUA