Por MICHAEL ROBERTS*

O novo governo dos EUA, qualquer que seja ele, terá de cobrar impostos mais altos e de fazer cortes nos gastos do governo

O mercado de ações dos EUA está crescendo, o dólar está em alta nos mercados de câmbio, a economia dos EUA está rolando perto de 2,5% de crescimento real do PIB, o desemprego não é superior a 4,1%. Parece que a economia dos EUA está alcançando o que vem sendo chamado de ‘pouso suave’, ou seja, uma saída da crise pandêmica de 2020 sem recessão. Na verdade, parece não haver pouso algum. Alguns chegam a pensar num rejuvenescimento: a economia dos EUA estaria ficando cada vez mais jovem e melhor.

Se assim fosse, por que então a candidata do atual governo democrata, Kamala Harris, está apenas empatada nas pesquisas com o ex-presidente republicano Donald Trump? De fato, o mundo das apostas avalia que Trump vencerá essa eleição. Como pode isso estar acontecendo se a economia dos EUA está indo tão bem?

Parece que uma proporção suficiente do eleitorado não está tão convencida de que vivem num momento melhor e mais próspero. Na última pesquisa do noticioso WSJ, 62% dos entrevistados classificaram a economia como “não tão boa” ou “ruim”; ora, isso explica a falta de qualquer dividendo político produzido pelo presidente Biden e a ser obtido por Harris.

Eu diria que a razão para isso é dupla. Primeiro, o PIB real dos EUA pode estar crescendo e os preços dos ativos financeiros subindo, mas a história parece diferente para a família americana média, que não possui ativos financeiros para especular. Em vez disso, enquanto os investidores ricos aumentam sua riqueza, sob os governos Trump e Biden, os americanos experimentaram uma pandemia horrenda seguida pela maior queda nos padrões de vida desde a década de 1930, impulsionada por um aumento muito acentuado nos preços de bens de consumo e serviços.

Os aumentos salariais médios dos últimos seis meses não conseguiram acompanhar o ritmo observado antes da pandemia. E oficialmente os preços ainda estão cerca de 20% mais altos do que antes da pandemia. De qualquer modo, muitos itens não cobertos pelo índice oficial de inflação (seguros, taxas de hipoteca etc.) estão disparando. Portanto, depois que os impostos e a inflação são contabilizados, a renda média fica praticamente a mesma daquela observada quando Biden assumiu o cargo.

Não é de admirar que uma pesquisa recente tenha descoberto que 56% dos americanos achavam que os EUA estavam em recessão e 72% achavam que a inflação estava subindo. O mundo pode ser ótimo para os investidores do mercado de ações, para as empresas de mídia social de alta tecnologia, ou seja, para as “magnificent seven” e para os bilionários, mas não é assim para muitos americanos.

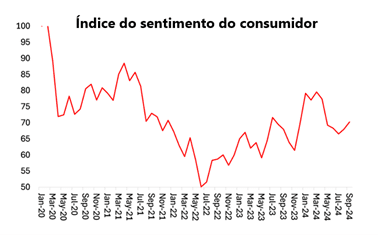

Essa desconexão entre as visões otimistas dos “boomers”, ou seja, dos economistas convencionais, e as percepções “subjetivas” da maioria dos americanos tem sido chamada de “vibecessão”. A percepção dos consumidores americanos sobre o estado da economia está muito abaixo daquele que ocorreu quando Biden assumiu o cargo.

Os americanos estão bem cientes dos custos que os índices oficiais e os economistas convencionais ignoram. As taxas de hipoteca atingiram seu nível mais alto em 20 anos e os preços das casas subiram para níveis recordes. Os prêmios de seguro de automóvel e de saúde dispararam.

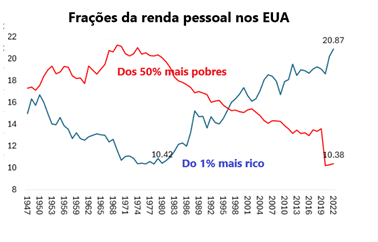

De fato, a desigualdade de renda e riqueza nos EUA, entre as mais altas do mundo, só está piorando. O 1% mais rico dos americanos recebe 21% de toda a renda pessoal, mais que o dobro da parcela dos 50% mais pobres! E o 1% mais rico dos americanos possui 35% de toda a riqueza pessoal, enquanto 10% dos americanos possuem 71%; no entanto, os 50% mais pobres possuem apenas 1%!

De fato, quando se olha mais de perto os tão aclamados números do PIB real, pode-se ver por que há pouco benefício para a maioria dos americanos. A taxa de crescimento do PIB é impulsionada pelos serviços de saúde; o acréscimo do PIB responde pelo aumento do custo do seguro de saúde, mas não aponta para cuidados de saúde melhores. Ora, esse custo disparou nos últimos três anos. E depois há estoques crescentes, o que significa bens não vendidos, em outras palavras, produção sem venda. E depois há o aumento dos gastos do governo, principalmente para a fabricação de armas, que ajuda no crescimento do PIB, mas não melhora a situação das pessoas.

Se se olha para a atividade econômica no setor manufatureiro dos EUA, com base na chamada pesquisa dos gerentes de compras, o índice mostra que a manufatura dos EUA está se contraindo há quatro meses consecutivos antes das eleições de novembro.

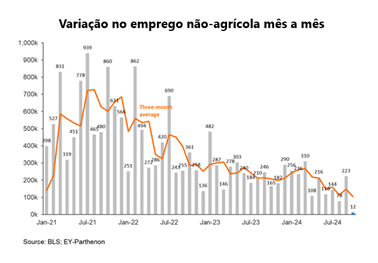

O governo e o mainstream proclamam a baixa taxa de desemprego nos EUA. Mas grande parte do aumento líquido de empregos foi em empregos de meio período ou em serviços governamentais, tanto federais quanto estaduais. O emprego em tempo integral em importantes setores produtivos que pagam melhor e oferecem uma carreira não está crescendo. Se um trabalhador tiver que assumir um segundo emprego para manter seu padrão de vida, é provável que ele não se sinta otimista em relação ao evolver da economia. De fato, os segundos empregos aumentaram significativamente.

E o mercado de trabalho está começando a piorar. O aumento líquido mensal de empregos tem sido uma tendência de queda; o último número relativo a outubro mostrou um acréscimo de apenas 12 mil novos postos de trabalho, já que foi afetado em parte por furacões e pela greve da Boeing.

Tanto as ofertas de emprego quanto as taxas de demissão caíram para níveis normalmente vistos em recessões. As empresas hesitam em contratar trabalhadores em tempo integral e os funcionários relutam em pedir demissão devido a preocupações com a segurança no emprego e uma crescente escassez de oportunidades disponíveis.

Os economistas convencionais dão grande importância ao desempenho indubitavelmente melhor da economia dos EUA em comparação com a Europa e o Japão, e em comparação com o resto das principais economias capitalistas do G7 como um todo. Mas uma taxa média de crescimento real do PIB de 2,5% dificilmente é um sucesso em comparação com a década de 1960, ou mesmo a década de 1990 ou antes da Grande Recessão de 2008, ou antes da crise pandêmica de 2020.

As principais economias permanecem claudicando na fase atual de longa depressão. Pois, após cada recessão ou contração (2008-9 e 2020), o PIB seguiu uma trajetória mais baixa de crescimento real — ou seja, a tendência anteriormente observada não foi restaurada. A taxa de crescimento da tendência antes do crash financeiro global e da grande recessão não foi recuperada; dito de outro modo, a trajetória de crescimento caiu ainda mais após a queda da pandemia de 2020. O Canadá ainda está 9% abaixo da tendência; a zona do euro está 15% abaixo; o Reino Unido 17% abaixo e até mesmo os EUA ainda estão 9% abaixo.

Além disso, grande parte do desempenho superior dos EUA no crescimento econômico é o resultado de um aumento acentuado na imigração líquida, duas vezes mais rápido que na zona do euro e três vezes mais rápido que no Japão. De acordo com o Escritório de Orçamento do Congresso, a força de trabalho dos EUA terá crescido em 5,2 milhões de pessoas até 2033, graças principalmente à imigração líquida. Assim, a economia deve crescer US $ 7 trilhões a mais na próxima década do que cresceria sem um novo influxo de imigrantes.

Portanto, é uma grande ironia que a segunda razão pela qual a campanha de Harris não esteja muito à frente de Trump seja a questão da imigração. Parece que muitos americanos consideram a contenção da imigração como uma questão política fundamental — ou seja, eles culpam o baixo crescimento da renda real e os empregos mal pagos ao “excesso” de imigrantes. Contudo, esse não é o caso; o contrário é verdadeiro. De fato, se o crescimento da imigração diminuir ou se um novo governo introduzir restrições severas ou mesmo proibições de imigração, o crescimento econômico e os padrões de vida dos EUA decairão.

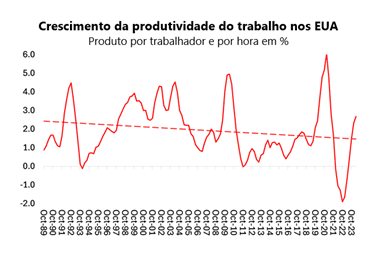

A única maneira de a economia dos EUA sustentar até 2,5% ao ano no crescimento real do PIB no resto desta década seria alcançando um aumento muito acentuado na produtividade da força de trabalho americana. Mas ao longo das décadas, o crescimento da produtividade dos EUA desacelerou. Na década de 1990, o crescimento médio da produtividade foi de 2% ao ano e ainda mais rápido, de 2,6% ao ano, durante a expansão do crédito conhecido como “dot.com” que ocorreu nos anos 2000. Mas nos anos da longa depressão da década de 2010, a taxa média caiu para o nível mais baixo, de 1,4% ao ano. Desde a grande recessão de 2008 até 2023, a produtividade tem aumentado apenas 1,7% ao ano. Se o tamanho da força de trabalho empregada parasse de aumentar porque a imigração foi contida, o crescimento real do PIB cairia para menos de 2% ao ano.

A maioria espera que os enormes subsídios injetados nas grandes empresas de alta tecnologia pelo governo aumentem o investimento em projetos que elevam a produtividade. Em particular, os gastos maciços em inteligência artificial (IA) podem acabar proporcionando um aumento sustentado no crescimento da produtividade. Mas essa perspectiva permanece incerta e duvidosa — pelo menos dado o ritmo da introdução dessas novas tecnologias em toda a economia dos EUA.

Até agora, o crescimento da produtividade tem ocorrido principalmente na indústria de combustíveis fósseis prejudiciais ao clima e ao meio ambiente, com poucos sinais de espraiamento para outros setores. Desde 2010, a produção de petróleo e gás nos EUA quase dobrou e, no entanto, o emprego nos setores dele dependentes diminuiu. Assim, os ganhos de produtividade no setor foram alcançados por meio de uma diminuição do emprego.

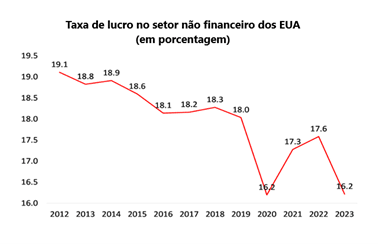

Existe um sério risco de que uma enorme bolha de investimento esteja se formando, financiada pelo aumento da dívida e pelos subsídios do governo. Tudo pode desabar se os retornos sobre o capital para o setor corporativo dos EUA de IA e alta tecnologia não se materializarem. A realidade é que, além do boom de lucros das empresas gigantes da mídia social de alta tecnologia, a lucratividade média dos setores produtivos do capitalismo dos EUA está em níveis mais baixos de todos os tempos.

Sim, as margens e as massas de lucros são muito altas nas “magnificent seven”; contudo, o crescimento total do lucro do setor corporativo não financeiro dos EUA desacelerou até quase o estacamento. Ora, é preciso lembrar que está bem estabelecido agora que os lucros levam ao investimento e depois ao emprego em uma economia capitalista. Quando os lucros sobem, os investimentos e, assim, o emprego, seguem com um atraso. Se o crescimento do investimento diminuir, o crescimento esperado da produtividade não se materializará.

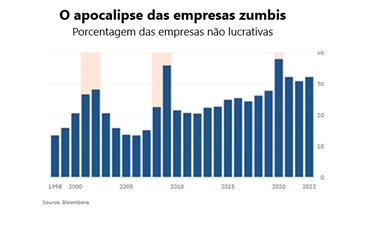

Além disso, os dados gerais de lucros são tendenciosos de duas maneiras. Em primeiro lugar, os lucros estão fortemente concentrados nas megaempresas, enquanto as pequenas e médias empresas estão lutando com o fardo das altas taxas de juros sobre seus empréstimos. Cerca de 42% das empresas menores dos EUA não são lucrativas, o maior número desde a pandemia de 2020. Nesse momento crítico, 53% dessas empresas estavam perdendo dinheiro.

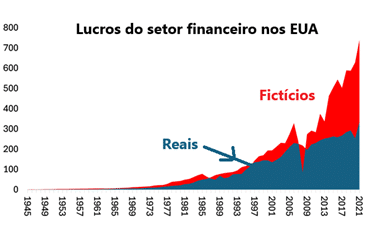

Em segundo lugar, grande parte do aumento dos lucros é ganho fictício (para usar o termo de Marx para lucros obtidos com a compra e venda de ativos financeiros que supostamente representam ativos reais e lucros de empresas). Usando um método descoberto por Jos Watterton e Murray Smith, dois economistas marxistas canadenses estimaram que os lucros fictícios são agora cerca de metade dos lucros totais obtidos no setor financeiro. Se desaparecessem em um colapso financeiro, a América corporativa seria gravemente prejudicada.

E isso nos leva à questão do aumento da dívida, tanto no setor corporativo dos EUA quanto no setor público. Se houvesse um estouro da bolha associada à IA, muitas empresas enfrentariam uma crise de dívida. Mais empresas dos EUA já deixaram de pagar suas dívidas em 2024 do que em qualquer início de ano desde a crise financeira global, já que as pressões inflacionárias e as altas taxas de juros continuam a pesar sobre os tomadores de empréstimos corporativos mais arriscados, de acordo com a S&P Global Ratings.

Mas não se pode esquecer das empresas “zumbis”, ou seja, daquelas que já não estão conseguindo cobrir seus custos de serviço da dívida com os lucros e, portanto, não podem investir ou expandir, mas apenas continuar como operando como mortos-vivos. Elas se multiplicaram e estão sobrevivendo agora porque tomam mais empréstimos para pagar os empréstimos anteriores — portanto, elas são vulneráveis a altas taxas de empréstimos.

Se a inadimplência das empresas aumentar, isso colocará uma pressão renovada sobre os credores, ou seja, os bancos. Já houve uma crise bancária em março passado que levou vários pequenos bancos a falirem e o restante foi resgatado em mais de US $ 100 bilhões em financiamento de emergência feito pelas agências reguladoras do governo. É de se salientar o perigo oculto do crédito detido pelos chamados “bancos paralelos”, instituições não bancárias que emprestaram grandes montantes para investimentos financeiros especulativos.

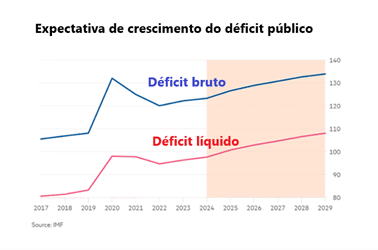

E não é apenas o setor corporativo que está sob pressão do serviço da dívida. Ao longo da campanha para a presidência dos EUA nos últimos meses, há uma questão que ambos os candidatos, Kamala Harris e Donald Trump, ignoraram. É o nível da dívida pública. Mas esse problema é importante.

O governo dos EUA gastou US $ 659 bilhões até agora, neste ano, pagando os juros da dívida, já que os aumentos das taxas do Federal Reserve aumentaram drasticamente o custo dos empréstimos do governo federal. A dívida do setor público, atualmente estimada em US $ 35 trilhões, ou cerca de 100% do PIB, tem apenas um caminho a percorrer: para cima. A carga da dívida deve subir ainda mais. Potencialmente, ela chegará a US $ 50 trilhões nos próximos 10 anos, de acordo com uma projeção do Escritório de Orçamento do Congresso dos EUA (CBO).

O CBO relata que a dívida federal detida pelo público (ou seja, a dívida líquida) foi em média de 48,3% do PIB no último meio século. Mas esse órgão projeta que no próximo ano, 2025, a dívida líquida será maior do que a produção econômica anual pela primeira vez desde o aumento militar dos EUA na Segunda Guerra Mundial e aumentará para 122,4% até 2034.

Mas esse aumento da dívida pública tem consequências? A sugestão de que o governo dos EUA acabará precisando parar de incorrer em déficits orçamentários e conter o aumento da dívida foi fortemente rejeitada pelos expoentes da Teoria Monetária Moderna. Os defensores da TMM argumentam que os governos podem e devem incorrer em déficits orçamentários permanentes até que o pleno emprego seja alcançado. E não há necessidade de financiar esses déficits anuais emitindo mais títulos do governo porque o governo controla a unidade de conta, o dólar, que todos devem usar. Assim, o Federal Reserve pode simplesmente “imprimir” dólares para financiar os déficits conforme exigido pelo Tesouro. Seguir-se-ão o pleno emprego e o crescimento.

Muito se discutiu sobre as falhas nos argumentos da TMM, mas a principal preocupação aqui vem a ser que os gastos do governo podem não influenciar o investimento necessário para aumentar o emprego significativamente. Isso ocorre porque o governo não toma as decisões sobre investimentos e empregos já que estão nas mãos do setor capitalista. A maior parte do investimento e do emprego permanece sob o controle das empresas capitalistas, não do Estado. E, como argumentei acima, isso significa que o investimento depende da lucratividade esperada do capital.

Deixe-me repetir as palavras de Michael Pettis, um economista keynesiano ortodoxo: “o ponto principal é o seguinte: se o governo puder gastar fundos adicionais de forma a fazer o PIB crescer mais rápido do que a dívida, os políticos não precisam se preocupar com a inflação descontrolada ou com o acúmulo de dívidas. Mas se esse dinheiro não for usado de forma produtiva, o oposto é verdadeiro.” Isso porque “criar ou pedir dinheiro emprestado não aumenta a riqueza de um país, a menos que isso resulte direta ou indiretamente em um aumento no investimento produtivo… Se as empresas americanas relutam em investir não porque o custo do capital é alto, mas porque a lucratividade esperada é baixa, é improvável que respondam… investindo mais.

Além disso, o governo dos EUA está tomando empréstimos principalmente para financiar o consumo corrente, não para investir. Portanto, faz apenas com que o Federal Reserve “imprima” o dinheiro necessário para cobrir os gastos planejados do governo. Mas esse processo tende a produzir forte depreciação do dólar e um aumento da inflação.

O aumento da dívida aumenta a demanda dos compradores de títulos por taxas de juros mais altas para garantir contra inadimplência. Para os EUA, isso significa que cada aumento de um ponto percentual na relação dívida/PIB aumenta as taxas de juros reais de longo prazo em um a seis pontos. Quanto mais a dívida cresce, mais o governo tem que desembolsar juros para pagar essa dívida — assim, sobra menos dinheiro para o governo dos EUA gastar em outras prioridades, como seguridade social e outras partes cruciais da rede de segurança social. Os custos de juros quase dobraram nos últimos três anos, de US$ 345 bilhões em 2020 para US$ 659 bilhões em 2023. O interesse é agora o quarto maior programa do governo, atrás apenas da previdência social, do Medicare e da defesa. Em relação à economia, os custos líquidos de juros cresceram de 1,6% do PIB em 2020 para 2,5% em 2023.

Em sua última linha de base, o CBO projetou que os juros custariam mais de US$ 10 trilhões na próxima década e excederiam o orçamento de defesa até 2027. Desde então, as taxas de juros subiram muito mais do que o CBO havia projetado. Se as taxas de juros permanecerem cerca de 1% acima das projeções anteriores, os juros da dívida pública custariam mais de US$ 13 trilhões na próxima década, excederiam o orçamento de defesa já no próximo ano, 2025, e se tornariam o segundo maior programa do governo, superando o Medicare, até 2026.

O poder econômico dos Estados Unidos lhe dá uma margem de manobra substancial. O papel do dólar como moeda de reserva internacional significa que a demanda por dívida dos EUA está sempre presente e o crescimento da produtividade impulsionado pela IA pode realmente ajudar a diminuir seus problemas de dívida. Mas o tamanho da dívida do setor público não pode ser ignorado.

O novo governo, qualquer que seja ele, terá de cobrar impostos mais altos e de fazer cortes nos gastos do governo. Se isso não acontecer, os ” capitalistas vigilantes” reduzirão as compras de títulos e forçarão o novo presidente a aplicar uma austeridade fiscal severa de qualquer maneira. Como disse o economista-chefe do FMI, Pierre-Olivier Gourinchas, pouco antes desta eleição: “alguém terá que ceder”. A economia de Biden ficará para trás na história, assim como o próprio presidente Joe Biden.

*Michael Robertsé economista. Autor, entre outros livros, de The great recession: a marxist view (Lulu Press) [https://amzn.to/3ZUjFFj]

Tradução: Eleutério F. S. Prado.

Publicado originalmente no blog The next recession.

A Terra é Redonda existe graças aos nossos leitores e apoiadores.

Ajude-nos a manter esta ideia.

CONTRIBUA