Por FERNANDO NOGUEIRA DA COSTA*

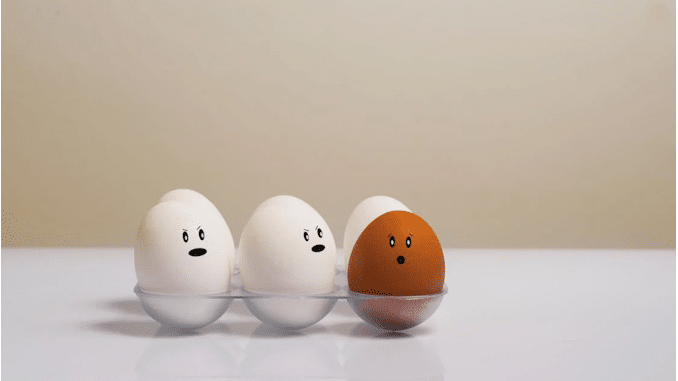

O “terceiro incluído” implica, em vez de dividir o mundo em apenas duas categorias, reconhecer a presença de um terceiro elemento ou nível capaz de integrar e transcender essas categorias

O dualismo cartesiano, método desenvolvido por René Descartes (1596-1650), é uma abordagem com separação do mundo em duas categorias distintas e independentes: a mente (ou o pensamento) e o corpo (ou a matéria). Esse binarismo é reducionista.

Simplifica a complexidade do mundo ao dividir tudo em apenas duas categorias: racionalismo ou materialismo – dialético ou histórico avant la lettre. É simplificação excessiva da realidade porque muitos fenômenos e aspectos da experiência humana não podem ser adequadamente explicados por uma divisão binária.

O dualismo cartesiano limita nossa compreensão de fenômenos complexos emergentes de interações entre racionalidades e circunstâncias histórica diversas. Por exemplo, questões relacionadas à mente, como a consciência, a emoção e a cognição, estão intrinsecamente ligadas às funções cerebrais e corporais.

Questionamos como pensamentos econômicos e decisões práticas com considerações financeiras interagem, caso sejam considerados categorias independentes. Essa abordagem dualista é desafiadora para a investigação científica, especialmente, em áreas de conhecimento como a Ciência Econômica e as Finanças, onde a compreensão de distintas racionalidades e da psicologia dos investidores/rentistas, estudada em Finanças Comportamentais, é fundamental.

O “terceiro incluído” implica, em vez de dividir o mundo em apenas duas categorias, reconhecer a presença de um terceiro elemento ou nível capaz de integrar e transcender essas categorias. Por exemplo: (i) o pensamento marxista adota o “nós contra eles”, cujo “terceiro incluído” compõe-se de “remediados” entre pobres e ricos; (ii) a alternativa ao conflito entre trabalhadores e capitalistas é lembrar da classe média ou da mais antiga estratificação social entre diversas castas e párias; (iii) o pensamento neoliberal contrapõe Estado ou mercado – e a crítica apela para a existência da comunidade, ou seja, a predominância da sociedade; (iv) contrapõe-se ao reducionismo “público não-bancário” versus “banqueiros” ao salientar todos serem participantes do sistema bancário (clientes PF e PJ, bancos públicos, privados nacionais e estrangeiros, digitais, fintechs etc.); (v) do mesmo modo, contra a opção binária entre economia de endividamento ou economia de mercado de capitais se constata a economia possuir crédito com recursos livres, direcionados e repasses externos, debêntures e ações etc.

A abordagem do “terceiro incluído” busca integrar elementos aparentemente opostos ou separados em uma compreensão mais abrangente. Enxerga como eles interagem e se influenciam, mutuamente, em vez de vê-los como entidades separadas.

Reconhece a complexidade da realidade não ser adequadamente explicada por um simples binarismo. A ciência econômica deve superar as limitações do pensamento dualista e se abrir para uma compreensão mais holística e integrada da realidade.

A inovação disruptiva do pensamento econômico no século XX – a macroeconomia keynesiana/kaleckiana – enfrentou a dicotomia neoclássica, na qual os aspectos “reais” e “monetários” da economia são analisados separadamente uns dos outros. O problema foi os keynesianos bastardos terem feito uma ligação entre a despesa total e o nível de atividade interna e deixado o nível geral de preços no “outro lado” da dicotomia.

Sobre a política macroeconômica, no contexto da dicotomia keynesiana, surgiram dois corolários. O primeiro é o nível de despesa total, em determinado momento não corresponder a um nível de atividade desejável, dado pelo nível de produção, relativo à tendência de crescimento, ou pelo nível de desemprego, registrado para a economia como um todo. O segundo é a taxa de variação ao longo do tempo de custos não corresponder à desejável taxa de variação ao longo do tempo do índice de preços.

Por isso, não é à toa os defensores de uma abordagem keynesiana para as finanças públicas também serem a favor da política de preços e rendimentos como meio de combater a inflação. A dicotomia keynesiana divide-se entre a produção ser determinada pela demanda agregada e os preços serem determinados pelos custos.

Para os keynesianos, o nível de preços é governado principalmente pelo nível dos salários nominais. A pressão da demanda não faria qualquer diferença no nível de preços.

O “princípio hidráulico” se encontra incorporado no modelo keynesiano IS-LM-BP. O “princípio do mark-up” (inclusive margem de lucro) se encontra incorporado nas teorias da inflação à base de “pressão de custos”, em particular, de “pressão dos salários”.

A âncora da moeda no sistema keynesiano tradicional é o salário monetário, pois o valor da moeda está ancorado no nível geral de preços. Este, em termos absolutos, é dado pelo peso do salário nominal agregado.

Variação nesse salário nominal provocará mudanças nos custos e na função demanda dos consumidores, e então em diversos preços e no índice geral de preços. Por ser praticamente o único elemento de custo cujas variações afetam diretamente todos os custos, e por explicar a maior parte do poder de compra, o aumento dos salários pode constituir tanto um choque de custos quanto uma pressão de demanda.

Porém, o salário nominal é considerado uma variável exógena, no modelo keynesiano tradicional, porque é estabelecido não por via de “forças de mercado”, mas sim nas “mesas de negociação” ou por decreto governamental. Sua rigidez à baixa, em termos nominais, implica qualquer alteração de preços relativos transformar-se em alta do nível geral de preços. O índice de preços é uma média ponderada de todos os preços básicos.

Na verdade, portanto, não só a expansão do custo é a causa de inflação. Sem aumento do poder aquisitivo e da demanda, o aumento do custo levaria ao desemprego e à recessão, mas não à inflação. Enfim, salário é custo e massa salarial é demanda agregada.

Tudo isto, porém, é insatisfatório porque não faz menção a dinheiro ou finanças. Criar dicotomias como procedimentos analíticos só facilita ao limitado cérebro humano adaptado ao binarismo, mas não condiz com a análise do complexo sistema capitalista.

Sem a oferta endógena (criada pelas forças do mercado) de moeda sancionar, não haveria aumento contínuo de preços, devido ao risco de perda de mercado. A taxa de juro fixada pelo Banco Central atua como “freio” monetário.

A função analítica das “dicotomias”, em geral, é simplificar drasticamente. Para tanto, o complexo sistema capitalista costuma ser decomposto, isto é, pensado como dois subsistemas, cada qual com certo grau de autonomia: o produtivo e o financeiro.

A análise das interações dentro de cada subsistema costuma ser realizado separadamente da análise de interações entre os dois subsistemas. Os procedimentos analíticos envolvem a escala de tempo sobre o qual se acredita os vários modos de interação operarem, distinguindo “efeitos em curto prazo” – talvez explicáveis – e “efeitos em longo prazo” – não importam porque todos estaremos mortos…

Focar distante passou a ser visto como equivocado e obsoleto, porque teria sido ultrapassado pelo close-up. Narcisistas da self não entendem um sistema complexo…

Integrar a análise produtiva (subsistema “real”) e a análise financeira (subsistema “monetário”) é essencial para uma compreensão abrangente do desempenho de um sistema econômico-financeiro. Visa melhorar a eficiência operacional, otimizar o uso de recursos, maximizar o lucro etc.

Os dados relevantes, atualizados e relacionados ao mesmo período de análise, para ambas as análises, envolvem informações sobre produção, custos de produção, vendas, receitas, despesas, fluxo de caixa, investimentos, entre outros. É necessário identificar relações causais nas conexões entre os dados de produção e os dados financeiros. Por exemplo, como variações na produção afetam a receita ou os custos e daí como as operações produtivas afetam o ambiente financeiro, inclusive as cotações.

Indicadores de desempenho para avaliar a eficiência operacional incluem métricas como a produtividade da mão de obra, a utilização de recursos, taxa de utilização da capacidade etc. Com eles, avalia-se a rentabilidade das operações com cálculos das margens de lucro, retorno sobre o investimento (ROI) e outras métricas financeiras.

Com base na análise integrada, é possível desenvolver estratégias e planos para melhorar a eficiência produtiva e o desempenho financeiro. Isso inclui decisões sobre alocação de recursos, investimentos em produção, precificação de produtos etc.

Com um monitoramento contínuo e integrado, ajustam-se as estratégias, se as condições mudam. O compartilhamento de informações e a colaboração Interdisciplinar dos responsáveis por produção e finanças facilitam a compreensão dos impactos mútuos.

Enfim, a integração da análise produtiva e financeira requer uma abordagem holística e permite uma compreensão profunda das operações de todas as organizações – e da macroeconomia! Supera o binarismo simplório tão assumido por mentes preguiçosas.

*Fernando Nogueira da Costa é professor titular do Instituto de Economia da Unicamp. Autor, entre outros livros, de Brasil dos bancos (EDUSP). [https://amzn.to/3r9xVNh]

Trecho do livro – disponível para download – Fernando Nogueira da Costa – Macroeconomistas Comparados Keynes X Kalecki.

A Terra é Redonda existe graças aos nossos leitores e apoiadores.

Ajude-nos a manter esta ideia.

CONTRIBUA