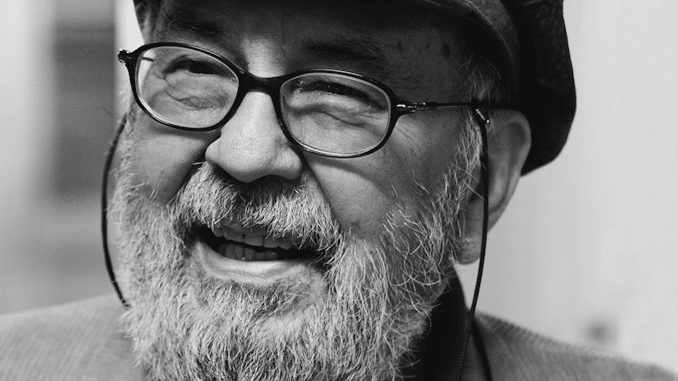

Por SERGIO GONZAGA DE OLIVEIRA*

Existem soluções para reduzir o impacto da disputa entre o flagelo da inflação e o amargo remédio da elevação dos juros

Reza a lenda que Dédalo, o arquiteto grego, desenhou e construiu o labirinto de Creta para conter o Minotauro, criatura mítica, metade homem, metade touro, que impunha duras penas aos habitantes daquela cidade. Mesmo aprisionado nas entranhas do labirinto, Minotauro exigia sacrifícios constantes de jovens virgens para aplacar sua ira. O infortúnio de Creta só terminou quando Teseu, um herói de Atenas, conseguiu derrotar e matar o Minotauro. Teseu encontrou o caminho de volta no labirinto graças a Ariadne que lhe deu um novelo de lã para marcar o percurso.

Assim como Creta na antiguidade grega, a sociedade brasileira vive às turras para conter os seus demônios. Os juros reais no Brasil são disparadamente os mais altos do planeta.

Um dos assuntos mais polêmicos na área econômica, nos dias de hoje, é provavelmente o combate à inflação. Apesar da intensidade do debate, muitas perguntas não são respondidas satisfatoriamente. Como por exemplo, por que a redução da atividade econômica, através do aumento dos juros, é praticamente o único instrumento utilizado pelo Banco Central para combater a inflação? Mesmo sabendo que esse caminho prejudica muito a economia e os setores mais vulneráveis da sociedade? Por que no Brasil, os níveis de juros são tão altos? Será que os déficits públicos são os únicos responsáveis pelas altas taxas? Será que a elevação dos juros é a única solução possível?

Responder a essas perguntas não é muito simples. Este artigo se propõe a abordar o assunto em seu contexto histórico, procurando entender como a financeirização recente da economia estabeleceu os contornos rígidos da atual política monetária. Mais do que isso, explicita como o enfoque monetarista, via aumento dos juros, deixa de lado os condicionantes estruturais que alimentam a inflação; como se esses não tivessem importância ou não pudessem ser equacionados e resolvidos. Além disso, discute como a elevação dos juros, longe de ser uma solução técnica e precisa, é dotada de um elevado grau de incerteza.

Muitos afirmam que o capitalismo é essencialmente uma economia de trocas monetárias. Deu seus primeiros passos quando nossos ancestrais começaram a trocar excedentes de produção. Para facilitar o comércio, criaram os mais diversos tipos de moeda. Primeiro, conchas, grãos, sal, tecidos e objetos artesanais. Em seguida metais preciosos, ouro, prata e cobre. Mais adiante, papel moeda e moeda escritural; uma simples anotação na contabilidade de um Banco. Finalmente, moeda digital, como as criptomoedas.

No início dessa evolução não se percebia muito bem a correlação entre a circulação da moeda e o funcionamento do sistema produtivo. Pelo que se sabe, a primeira tentativa de entender esse fenômeno foi elaborada pelo filósofo escocês David Hume, considerado um dos expoentes do Iluminismo. David Hume, no ensaio “Of Money”,[1] publicado em 1752, recomendou que a moeda fosse fornecida ao mercado em quantidade adequada já que um excesso provoca aumento dos preços e a escassez dificulta o comércio e a produção.

Compreendeu também que uma elevação da quantidade da moeda, além das necessidades da economia, tem dois efeitos diferentes ao longo do tempo. O primeiro, a curto prazo, provoca um aumento na atividade econômica e o segundo, em prazo mais longo, resulta em aumento dos preços. A lógica descrita por Hume prevaleceu por um longo período em que a emissão de moeda era controlada por uma autoridade central.

Nas últimas décadas, entretanto, a emissão e colocação em circulação da moeda, ou mais precisamente dos meios de pagamento, sofreu profundas alterações. A moeda escritural passou a ser emitida por agentes privados a partir dos depósitos nos bancos comerciais. Pagamentos, transferências e recebimentos são então realizados sem o uso de moeda física. Além disso, os bancos, as empresas e o governo desenvolveram múltiplos instrumentos financeiros que equivalem na prática a depósitos à vista. São as aplicações de médio e longo prazo que, graças aos mercados secundários, podem ser resgatadas a qualquer momento. São chamadas de “quase moedas”. Quando esses processos se avolumaram, os Bancos Centrais perderam o monopólio da emissão da maioria dos meios de pagamento.

Em seu livro Estabilizando uma economia instável,[2] Hyman Minsky escreveu: “Quando as inovações bancárias se intensificaram nos anos 1960 e 1970, ficou evidente não somente a existência de diferentes tipos de moeda, como também que a natureza da moeda relevante é mutante à mediada que as instituições evoluem. O significado da moeda, dos bancos e das finanças não pode ser entendido sem considerar a evolução e a inovação financeira: a moeda é, na verdade, uma variável endodogenamente determinada – em vez de algo mecanicamente controlado pelo Fed, a oferta tende a ajustar-se passivamente à demanda”. Não por acaso, em 1972, os EUA abandonaram o lastro ouro, deixando para trás o controle quantitativo da moeda.

O flagelo da inflação

Com o passar do tempo, ficou claro que a inflação não é um fenômeno puramente monetário como pareceu a David Hume. Que não é só a variação da quantidade de moeda em circulação que gera inflação. O aumento generalizado dos preços pode ter várias origens.

Fenômenos conjunturais como um excesso de demanda, uma insuficiência de oferta, o aumento brusco dos custos de produção, as variações no câmbio e a disputa pela renda nacional entre salários e lucros podem criar ou alimentar a alta dos preços.

Nos anos de 2020 e 2021 uma pandemia provocada por um coronavírus, atingiu grande parte da população mundial. Enquanto as vacinas eram desenvolvidas e testadas, muitas medidas restritivas à movimentação e aglomeração das pessoas foram adotadas pelos governos. Por conta disso, em 2020 o nível da atividade econômica caiu muito. Segundo o Banco Mundial, o Covid 19 lançou a economia na pior recessão desde a Segunda Grande Guerra. Quando no final da pandemia a atividade econômica começou a se recuperar, as cadeias produtivas estavam em grande parte paralisadas. Os fabricantes e comerciantes tiveram grande dificuldade em obter produtos e matérias primas, caracterizando um aumento rápido da demanda diante de uma escassez de oferta.

No ano seguinte, quando a recuperação das cadeias produtivas ainda não tinha se completado, explodiu a guerra a entre a Rússia e a Ucrânia. A guerra reduziu rapidamente a oferta de petróleo e gás proveniente da Rússia, provocando um aumento do preço desses produtos. Como esses insumos interferem em quase todas as cadeias produtivas, o aumento de seus preços induziu uma elevação de custos generalizada.

O que se observou, então, foi uma sequência relativamente rápida de aquecimento da demanda, escassez de oferta e aumento de custos. Como era de se esperar a inflação subiu na maioria dos países. Nos EUA, no acumulado de 12 meses, atingiu 9,1% em junho de 2022, um valor que não havia sido registrado desde a década de 80 do século passado.

Tanto no aquecimento da demanda quanto na escassez de oferta a inflação resulta da ação empresarial em busca de lucros mais elevados. As empresas aumentam os preços aproveitando o desequilíbrio do mercado. As taxas de lucro crescem em toda a economia. Da mesma forma, quando os custos de produção sofrem um aumento acentuado, os empresários elevam os preços para tentar manter as margens de lucro. Essas modalidades de inflação, muitas vezes, se manifestam como ondas de choque, isto é, surgem, atingem um máximo e se dissipam ao longo do tempo, na medida em que as cadeias produtivas se adaptam às novas condições ou cessam os fenômenos que lhe deram origem.

No rastro dessas ondas de choque, não poucas vezes, ocorrem disputas entre salários e lucros. Com a elevação dos preços, os trabalhadores e seus sindicatos pressionam por aumentos salariais. Sucessivamente, reajustes de preços por parte dos empresários e aumentos de salários instalam uma espiral inflacionária. Na verdade, esse fenômeno não é tão simples, já que pode se manifestar quando a economia em expansão promove uma queda na taxa de desemprego. Nessas circunstâncias, uma valorização dos salários via mercado ou um aumento no poder de negociação sindical provocam uma alta nos custos trabalhistas. Para manter os lucros, os empresários sobem os preços.

Entretanto, muito além desses choques de conjuntura, condicionantes estruturais alteram a dinâmica inflacionária. Concentração de mercado, especialmente no setor bancário, sensibilidade do câmbio aos movimentos livres do capital, necessidade de capital estrangeiro para fechar as contas externas, desajustamento das cadeias produtivas, dependência dos preços internacionais de commodities, deformações estruturais no mercado de trabalho, déficits governamentais elevados e persistentes, estrutura tributária complexa e onerosa, baixa produtividade da economia, instabilidade política e correção monetária nos contratos de longo prazo são os mais recorrentes.

Nas economias dos países periféricos, esses condicionantes podem ser muito significativos, criando uma base inflacionária que resiste muito aos instrumentos monetários tradicionais de combate à inflação.

Em resumo, o aumento generalizado dos preços é um fenômeno complexo. Mais do que isso, a inflação causa danos à economia e à sociedade. Os trabalhadores têm dificuldade para repor as perdas salariais. De outro lado, aqueles que tem renda de capital ou de fundos para empréstimos, sofrem menos com a inflação. No final, a inflação se torna um imposto perverso que incide fortemente sobre a população mais vulnerável. Além disso, a variação dos preços provoca incerteza no planejamento das empresas que tomam decisões de longo prazo.

A bala de prata: as taxas de juros no combate à inflação

Desde que a emissão dos meios de pagamento migrou dos Bancos Centrais para o mercado financeiro, o instrumento mais utilizado para combater a inflação tem sido a redução da atividade econômica através do aumento dos juros básicos da economia.

Na introdução do já citado livro, Estabilizando uma economia instável, o economista José Maria Alves da Silva explica bem essa mudança: “Os desenvolvimentos financeiros que se fizeram sentir, notadamente a partir da década de 1980, mostraram aos dirigentes dos bancos centrais das nações desenvolvidas que se eles tomassem por alvo o tradicional conceito de M1 (papel moeda em poder do público mais depósitos à vista nos bancos comerciais) estariam tentando controlar um agregado que se tornava cada vez mais irrisório, como proporção do PIB; se, por outro lado, mirassem agregados mais ampliados (M3 ou M4) percebiam que os mesmos estavam muito além de suas possibilidades de controle. Conclusão: a “quantidade de moeda tradicional” era irrelevante, como meta de política monetária, e a “quantidade relevante” estava fora de controle. Isso estava perfeitamente de acordo com as proposições de Minsky e Nicholas Kaldor, entre outros, que apregoavam a hipótese da endogeneidade monetária. A partir daí, em vez de tentar controlar qualquer agregado monetário, os bancos centrais passaram a utilizar políticas de controle de taxas de juros, como já havia recomendado James Tobin no início da década de 1970, no debate em que se opunha à regra de Friedman”.

Quando o Banco Central aumenta os juros básicos, as demais taxas vão na mesma direção. Na medida que os juros sobem, a atividade econômica tende a diminuir. Com a redução da atividade o desemprego aumenta e o consumo diminui. Os empresários ficam com mais dificuldade para recompor ou aumentar os lucros. Entretanto, essa relação não é direta. Existe, na prática, uma defasagem de tempo, difícil de aferir, entre a atuação do Banco Central e o aumento generalizado dos juros. E. também, uma demora entre a subida geral dos juros e a efetiva redução da atividade.

Além disso, as autoridades monetárias, com sua movimentação, pretendem algo mais do que, pontualmente, reduzir a atividade econômica para conter a inflação. No médio e longo prazo querem criar entre os agentes econômicos a expectativa de que elas agirão com todo o rigor, em qualquer cenário, para evitar a instalação da disputa entre salários e lucros na sequência de choques inflacionários. No final, a manutenção dessa expectativa tem sido um componente significativo da política monetária.

Não à toa, o Banco Central se preocupa muito com a divulgação de suas intenções, através de comunicados e atas de reuniões, obviamente para influir nas expectativas dos agentes. Por conta disso, os indicadores de expectativa sobre a inflação futura ou sobre a intenção da autoridade monetária são balizadores relevantes da ação do Banco Central. O grande problema subjacente a esse entendimento está na definição e interpretação desses indicadores, já que são tradicionalmente voláteis, de difícil aferição e pouco confiáveis, principalmente em países periféricos.

Em resumo, o combate à inflação através do aumento dos juros contém uma boa dose de imprecisão, seja na defasagem entre a ação do Banco Central e a reação da economia, seja na mensuração das expectativas dos agentes. Por conta disso, pode-se afirmar que a condução da política monetária envolve um elevado grau de incerteza. A margem de erro pode ser muito alta, causando sérios prejuízos à economia e a sociedade. Além disso, o combate à inflação por esse caminho é uma ação conjuntural, não levando em consideração fatores estruturais que pressionam os níveis de preço.

A face perversa do combate à inflação

Muitas pesquisas empíricas recentes têm mostrado que a tendência à concentração de renda é insistentemente recorrente no sistema de produção capitalista. Essa tendência tem sido reforçada pelas atuais políticas monetárias anti-inflacionárias adotadas pelos Bancos Centrais. A perversidade dessas políticas reside no fato que elas procuram manter uma parcela dos trabalhadores desempregados, como forma de pressionar os que estão trabalhando para não reivindicar ganhos salariais. Mais do que isso, o aumento dos juros impacta direta e negativamente o orçamento e a dívida pública, restringindo a capacidade do governo em manter os serviços essenciais ou investir no desenvolvimento econômico e social.

Como na lenda do Minotauro, o sistema exige muitos sacrifícios da população, especialmente dos mais pobres, para conter a ira da inflação. Mas esse Minotauro é seletivo. A elevação dos juros, como principal instrumento de redução da atividade, prejudica os mais vulneráveis e as empresas que atuam na produção de bens e serviços. Em uma perversa compensação, favorece os rentistas; a elite rica detentora de aplicações financeiras nos mercados de capitais.

Certamente existem soluções para reduzir o impacto dessa disputa entre o flagelo da inflação e o amargo remédio da elevação dos juros. Envolve certamente mudanças institucionais que sincronizem as políticas fiscal, monetária e cambial. Mas, acima de tudo, depende da capacidade do Estado em implementar reformas estruturantes (incluindo medidas micro e macro prudenciais) para tornar a economia e a sociedade mais resistentes aos choques inflacionários. Nos países periféricos e ainda subdesenvolvidos as disfunções são muito mais graves, exigindo um enorme esforço político-institucional.

No Brasil não é diferente. Muitos condicionantes estruturais, como os citados anteriormente neste artigo, pressionam a inflação. Por conta disso, tem sido recorrente reduzir drasticamente a atividade econômica, via aumento de juros, para obter resultados pífios e de curta duração.

Entretanto, para corrigir essas distorções são necessárias condições políticas que o atual modelo de presidencialismo brasileiro é incapaz de fornecer. Muito provavelmente será necessário, antes de tudo, uma reforma política que instale uma relação minimamente funcional entre o legislativo e o executivo, em linha com o artigo “A Mãe de Todas as Reformas” que publiquei em janeiro de 2022.[3] Certamente, o que não se pode é ficar esperando que, algum dia, heróis míticos como Teseu e Ariadne, venham em nosso auxílio.

*Sergio Gonzaga de Oliveira é engenheiro pela Universidade Federal do Rio de Janeiro (UFRJ) e economista pela Universidade do Sul de Santa Catarina (UNISUL).

Notas

[1] Hume, David, Of Money and Other Economic Essays, Amazon CreateSpace Independent Publishing Platform, Califórnia, USA, 2017

(2) Minsky, Hyman, Estabilizando uma Economia Instável, Novo Século Editora, Osasco, SP, 2013

(3) Oliveira, Sergio Gonzaga, “A Mãe de Todas as Reformas”.

A Terra é Redonda existe graças aos nossos leitores e apoiadores.

Ajude-nos a manter esta ideia.

CONTRIBUA