Por ILAN LAPYDA*

Balanço do processo de financeirização durante os governos de Luis Inácio Lula da Silva

Há praticamente 10 anos encerrava-se o primeiro ciclo do Partido dos Trabalhadores na Presidência da República. Com a distância temporal e o conhecimento do que sobreveio, cabe fazer um balanço do período 2003-2010 que não era possível naquele momento. Após o golpe de 2016, e, sobretudo, de seu desdobramento dramático a partir de 2019, parte das críticas aos governos petistas se tornaram relativamente extemporâneas, ou ao menos tiveram que ser relativizadas e contextualizadas. A volta de uma coalizão neoliberal ao centro do Estado (e do “bloco no poder”, para utilizar um termo de Nicos Poulantzas), da forma como se deu, tornou patentes as pressões sofridas pelos governos do PT e, portanto, os limites de sua atuação em direção a um governo mais popular.

Nesse sentido, este primeiro artigo – de dois – trata de alguns aspectos da financeirização nos anos Lula, tema que pesquisei em meu doutorado[i] (cujo projeto foi concebido em 2014, quando ainda se estava no primeiro governo Dilma e a discussão sobre o período Lula era viva). As críticas levantadas, principalmente no que se refere à financeirização, embora não percam sua razão de ser, devem ser entendidas no quadro exposto acima, o que não invalida a hipótese de que, caso tivesse havido um enfrentamento mais firme dos interesses financeiros por parte do governo quando ele estava em seu auge, talvez os rumos da política brasileira tivessem sido outros.

Financeirização, um processo global e heterogêneo

A literatura internacional mostra que a financeirização está associada a uma profunda e persistente “crise de sobre-acumulação do capital” (termo cunhado por Marx que, grosso modo, significa a dificuldade crescente de obtenção de lucros) que levou à emergência de um novo “regime de acumulação do capital”, para utilizar o conceito da Escola Francesa da Regulação (muito empregado nesse debate), ou seja, a uma mudança dos mecanismos, processos e circuitos pelos quais a acumulação ocorre. O regime fordista-keynesiano do pós-Segunda Guerra deu lugar, pouco a pouco, ao regime flexível e financeirizado a partir dos anos 1970, quando o neoliberalismo também emergiu e se espraiou pelo globo. De modo geral, trata-se de um regime de predomínio da lógica financeira, rentista e “curto-prazista” (e portanto também da fração financeira da classe capitalista), sob um outro sistema monetário internacional (fim de Bretton Woods e do padrão ouro), marcada por baixo crescimento econômico, concentração de renda, aumento do crédito e do capital fictício (ações, títulos de dívida, derivativos, etc.), aceleração da centralização do capital e elevação da dívida pública dos países. A financeirização das empresas que o acompanha, longe de significar uma perda de importância da “produção” ou a criação de valor na esfera financeira (o que é impossível), implica uma maior pressão sobre o capital industrial (pois é aí que o valor que “abastece” a esfera financeira é gerado). As famosas “reestruturações produtivas” foram uma das respostas a isso, levando a terceirizações, deslocalizações e aumento do desemprego e da precarização do trabalho.

Para os fins deste artigo, é preciso enfatizar, portanto, que a financeirização é um processo que se tornou global. Um dos principais teóricos desse fenômeno, François Chesnais, fala em “mundialização financeira” já em seus primeiros escritos sobre o assunto, nos anos 1990[ii]. Assim, o aumento das transações financeiras e do capital fictício em circulação, o predomínio da fração financeira da classe capitalista, a financeirização das atividades das empresas industriais (e comerciais), a centralização do capital, o aumento da desigualdade social, entre outros elementos, costumam estar presentes nas economias financeirizadas e passam a ser características fundamentais do capitalismo contemporâneo após os anos 1970. Isso significa que estamos diante de um fenômeno amplo, que ultrapassa fronteiras nacionais e mandatos governamentais.

Por outro lado, trata-se de um processo heterogêneo (como o é o próprio capitalismo), não ocorrendo com a mesma intensidade nem assumindo as mesmas características em todos os países ou regiões, e sendo influenciado por decisões políticas. É por essa razão que os capítulos iniciais da minha tese discutem justamente o conceito de financeirização, bem como apresentam um breve panorama de como ela se instalou na América Latina, antes de passar à análise do caso brasileiro. Não é difícil imaginar que o processo de financeirização na periferia do capitalismo ocorra de modo distinto do que no centro, sobretudo no que se refere às relações de exploração e dominação de uns países sobre outros (imperialismo). Como David Harvey já observava em O novo imperialismo[iii], a financeirização colocou em prática mecanismos fundamentais para a ocorrência da “acumulação por espoliação” e, assim, para as transferências de riqueza dos países subordinados aos dominantes.

Financeirização no Brasil

Um aspecto interessante da financeirização no Brasil é que ela se iniciou já nos anos 1980, devido ao cenário de altíssima inflação e elevada dívida externa. Os bancos e instituições financeiras auferiam “ganhos inflacionários” através de operações “overnight” com a dívida pública, e aumentaram sua proeminência sobre o Estado (reduzindo a autonomia deste na definição de políticas econômicas), assim como o comportamento rentista floresceu e o investimento produtivo caiu fortemente. No entanto, o país ainda não estava integrado à mundialização financeira, o que só ocorreria nos anos 1990, com a rápida e profunda abertura comercial e financeira ditada pela cartilha neoliberal. Além disso, de 1980 a 1994, o índice de financeirização do Brasil (calculado por Lavinas, Bruno e Araújo[iv]) era relativamente baixo, de apenas 2, ou seja, para cada unidade monetária aplicada em atividades produtivas, duas eram alocadas em ativos financeiros.

Com o Plano Real (1994), mudanças fundamentais ocorreram. O principal sustentáculo econômico da financeirização deixou de ser os ganhos com a alta inflação, que foi controlada, e passa a ser a dívida pública, já que altíssimas taxas de juros se tornam um dos pilares da política econômica praticada. Como é sabido, desde então o Brasil apresentou uma das maiores taxas de juros do mundo, o que, somado à política de valorização cambial e à liberalização da conta capital do país, transformou este numa “plataforma de valorização financeira” para o capital internacional, segundo os termos de Leda Paulani[v]. Assim, além do aumento contínuo da dívida pública (e das consequências que o acompanham), de 1995 a 2015, o índice médio de financeirização salta para 7,7. Com a abertura neoliberal dos anos 1990, portanto, muitas das consequências negativas da financeirização mencionadas na seção anterior apareceram ou se acentuaram por aqui: desemprego, precarização, aumento da dívida pública, baixo crescimento (alguns autores falam de uma segunda década perdida, com taxas de crescimento até inferiores às dos anos 1980[vi]), etc.

Quanto ao período Lula propriamente dito, alguns pontos podem ser ressaltados. Primeiro, o forte aumento dos ativos aplicados em fundos de investimento e de previdência privada complementar. Ao lado das seguradoras, estes figuram como os principais “novos atores” das finanças em âmbito mundial, os chamados investidores institucionais. Se já nos anos 1990 eles vinham concentrando recursos em suas mãos, nos anos 2000 há um forte aumento, acompanhando o “boom” do mercado financeiro. Houve também elevação significativa da participação dos investidores institucionais e de estrangeiros na bolsa de valores, assim como concentração das ações negociadas (diminuição da quantidade de empresas cotadas).

Dada a manutenção dos juros altos, o processo de financeirização das empresas também continuou, com todas as suas implicações: elevação da posse de ativos financeiros, da distribuição de dividendos e dos recursos dirigidos à recompra de ações por parte das empresas, e, sobretudo, debilidade das taxas de investimento produtivo. E a forma de submissão imperialista do Brasil se alterou, na medida em que, a partir de 2006, a remessa de lucros e dividendos ao exterior supera a forma predominante por anos: o pagamento de juros (ex. aqueles pagos a instituições internacionais, como o FMI).

Os bancos, por sua vez, sofreram uma nova rodada de concentração da propriedade e as instituições públicas perderam participação no setor (a despeito da importância destas para a concessão de crédito e para a minimização dos efeitos de crises, como em 2008). Eles auferiram polpudos lucros, principalmente através da dívida pública, e continuaram sendo os principais administradores de fundos de investimento e de fundos abertos de previdência complementar, além de atuar fortemente no ramo de seguros. Além disso, embora a oferta de crédito ainda seja baixa no setor, a concessão de crédito pessoal e a inserção bancária de pessoas de baixa renda foi estimulada pelo governo, o que levou à ampliação da expropriação financeira dos trabalhadores e contribuiu para o aumento do endividamento (e da inadimplência) das pessoas físicas.

Como apontam Lena Lavinas e Dense Gentil[vii], houve ainda o aprofundamento do processo de transferência ao setor financeiro de serviços até então prestados pelo Estado em termos de proteção social, revelando um ganho de escala e escopo da financeirização.

Assim, uma diferença marcante em relação ao período anterior é que, até o início dos anos 2000, tínhamos aqui uma financeirização restrita e “de elite” (limitada à acumulação financeira da burguesia e da alta classe média), segundo a tipologia de Joachim Becker et al.[viii], ao passo que, a partir de então, tem-se uma financeirização elevada e “de massas”, já que amplos contingentes de trabalhadores são incorporados. Se parte desse quadro se deve a processos mais amplos, iniciados nas décadas anteriores e condicionados pelo contexto internacional, é preciso reconhecer a contribuição do governo, através da manutenção de uma política econômica ortodoxa e de sua “financeirização de esquerda”[ix]: estímulo à previdência privada, sobretudo fundos de pensão; e a inserção bancária e aumento do crédito pessoal para pessoas de baixa renda.

Além disso, se as políticas sociais e o bom momento econômico minimizaram alguns dos efeitos perversos da financeirização, como em relação ao desemprego (em que pese os milhões de empregos criados terem sido em sua maioria de até 1,5 salário mínimo) e ao crescimento econômico (embora o nível ainda tenha ficado bem abaixo da média do período desenvolvimentista), por outro lado a dívida pública continuou elevada e pagando juros altíssimos, a desindustrialização precoce prosseguiu, o Brasil continuou perdendo renda para o exterior por meios financeiros, etc.

Em suma, apesar de transformações relevantes ocorridas na área social (talvez uma das de efeito mais duradouro seja a “inserção universitária” dos mais pobres), a financeirização continuou tendo efeitos negativos importantes sobre o país. E, dado que uma aliança fortemente neoliberal tomou o poder no golpe de 2016, não é de se espantar que a correlação de forças penda ainda mais para os agentes financeiros (inclusive a finança internacional), cujos efeitos ainda serão observados. Cabe lembrar que as próprias grandes empresas “produtivas” estão financeirizadas, o que significa que elas atuam intensamente nos mercados financeiros (emitindo ou recomprando suas ações, fazendo operações com derivativos, etc.), de modo que seus interesses estão muito atrelados a estes.

Consequências que persistem

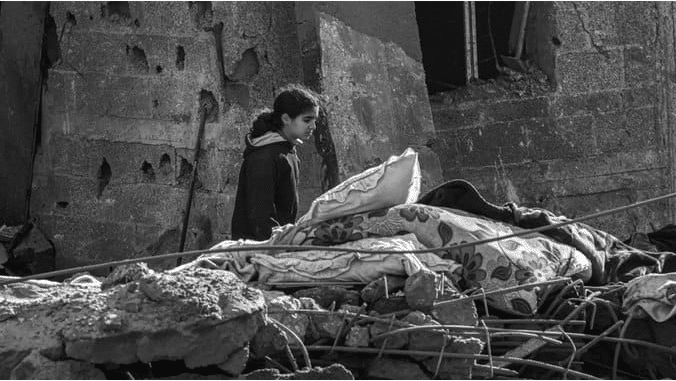

As consequências do processo de financeirização no Brasil são amplas e numerosas, e parte delas já foiapresentada. Pode-se ressaltar ainda que a financeirização contribuiu para que o país não conseguisse retomar um ritmo de crescimento econômico sustentado, nem de diminuição das desigualdades sociais. A esse respeitoé preciso esclarecer que houve redução das desigualdades salariais durante os governos do PT, porém os dados da Receita Federal revelam que não houve desconcentração no topo da pirâmide de renda, como mostram os estudos de Marcelo Medeiros[x], do IPEA). O país continua preso à armadilha da dívida pública e vulnerável externamente, portanto à mercê da volatilidade dos mercados financeiros. Apesar de políticas industriais, a desindustrialização e a “reprimarização” da pauta de exportação tampouco foram revertidas, em grande medida pela manutenção de uma política macroeconômica desfavorável, que beneficia os ganhos financeiros.

O índice de financeirização para o período pós-2015 ainda não está disponível. Contudo, é possível inferir que, como esse índice era elevado (7,7) já para o período de 1995-2015 (que inclui a crise financeira de 2008), não há sinais de que a financeirização tenha retrocedido no Brasil nesse quesito, assim como não o fez no mundo. Aliás, politicamente a volta de uma coalização neoliberal desde o golpe de 2016, trouxe uma agenda de reformas e mudanças legislativas em prol do capital em geral, como a Reforma Trabalhista, e das finanças em particular, como a Emenda Constitucional nº 95 (do “Teto dos Gastos Públicos”, que limita uma série de despesas, sobretudo sociais, mas não o pagamento de juros da dívida pública). O governo Bolsonaro tenta acelerar esses processos através de uma série de outras reformas neoliberais e privatizações, além de possuir uma postura de submissão aos EUA no plano internacional. Não à toa, após uma forte queda da Bolsa por causa da pandemia, que atingiu seu mínimo em meados de março de 2020, o mercado financeiro seguiu confiante no governo e as cotações vieram se recuperando (até a recente queda), a despeito da queda da atividade econômica e das milhares de mortes semanais pela Covid-19.

Aproveitando a menção à crise de 2008, esta provocou grandes abalos nos mercados financeiros mundiais (que, contudo, logo se recuperaram) e inaugurou um longo período de baixas taxas de juros e lento crescimento econômico, cujas consequências ainda estão presentes. No Brasil, assim como em muitos países de fora do centro capitalista, os efeitos da crise não chegaram imediatamente, e nos atingiram em cheio só alguns anos depois, já sob o governo Dilma. Esse “azar” somou-se a erros de política econômica desse governo (o livro de Laura Carvalho[xi] é bastante elucidador nesse aspecto), levando a uma situação de fragilidade econômica. Dilma ainda cometeu um erro político importante ao, diante dessa situação, contrariar alguns interesses financeiros (reduzindo os juros, depreciando o câmbio e pressionando pela redução do spread bancário). Como apresentado no início a título de hipótese, um enfrentamento mais pronunciado dos interesses financeiros poderia ter sido uma virtude no auge do governo Lula. Já no governo Dilma, um enfrentamento bem mais modesto se tornou um grande problema. Isso não explica, é claro, a derrubada da presidenta, mas provavelmente foi um fator importante, ainda mais porque, como ressaltado, mesmo as grandes empresas industriais possuem interesses expressivos nos mercados financeiros.

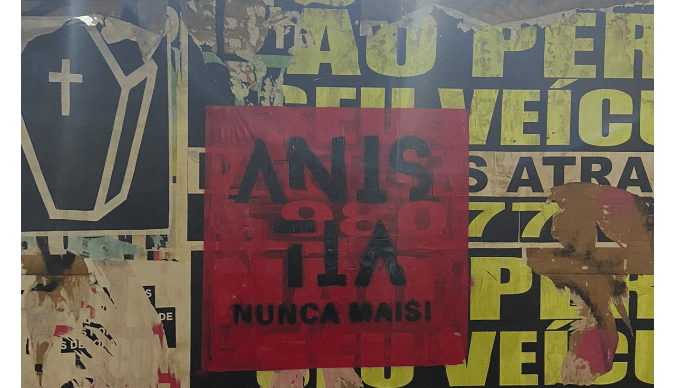

De todo modo, encerro na linha do início. O golpe contra Dilma e o caráter dos governos que a sucederam atestam o fortalecimento político dos interesses financeiros, já que uma coalizão neoliberal retomou o governo, agora sob uma forma altamente truculenta. A magnitude do retrocesso político e social é espantosa e não se sabe ainda quanto tempo isso vai durar. As atitudes do PT (incluindo seus erros programáticos), portanto, precisam ser compreendidas à luz das pressões dessas forças sociais, que nunca saíram de cena e agora retornaram ao centro dos holofotes.

*Ilan Lapyda é doutor em sociologia pela USP.

Notas

[i] LAPYDA, Ilan, Financeirização no Brasil nos anos Lula (2003-2010), Tese de Doutorado, Universidade de São Paulo, São Paulo, 2019.

[ii] CHESNAIS, François (Org.), A mundialização financeira: gênese, custos e riscos, São Paulo: Xamã, 1998.

[iii] HARVEY, David, O novo imperialismo, São Paulo: Loyola, 2004.

[iv] LAVINAS, Lena; ARAÚJO, Eliane; BRUNO, Miguel, Brasil: vanguarda da financeirização entre os emergentes? Uma análise exploratória (Texto para Discussão 032/2017), Instituto de Economia da UFRJ, disponível em: <http://www.ie.ufrj.br/index.php/listar-td/textos-para-discussao-2017/brasil-vanguarda-da-financeirizacao-entre-os-emergentes-uma-analise-exploratoria>, acesso em: 20 abr. 2019.

[v] PAULANI, Leda, Brasil delivery: servidão financeira e estado de emergência econômico, 1a. ed. São Paulo: Boitempo Editorial, 2008.

[vi] VERNENGO, Matias, Belindia Goes to Washington: The Brazilian Economy after the Reforms, in: TAYLOR, Lance (Org.), External liberalization in Asia, post-socialist Europe, and Brazil, Oxford ; New York: Oxford University Press, 2006, p. 42–64.

[vii] LAVINAS, Lena; GENTIL, Denise, Brasil anos 2000: a política social sob regência da financeirização, Novos Estudos – CEBRAP, v. 37, n. 1, p. 191–211, 2018.

[viii] BECKER, Joachim et al, Peripheral Financialization and Vulnerability to Crisis: A Regulationist Perspective, Competition & Change, v. 14, n. 3–4, p. 225–247, 2010.

[ix] Aproveitamos o termo irônico empregado pelo sociólogo Roberto Grün. Cf.GRÜN, Roberto, Financeirização de esquerda? Frutos inesperados no Brasil do século XXI, Tempo Social, v. 21, n. 2, p. 153–184, 2009.

[x] MEDEIROS, Marcelo; SOUZA, Pedro HGF; CASTRO, Fabio Avila de, O topo da distribuição de renda no Brasil: primeiras estimativas com dados tributários e comparação com pesquisas domiciliares (2006-2012), Dados, v. 58, n. 1, p. 7–36, 2015; MEDEIROS, Marcelo; CASTRO, Fabio, A composição da renda no topo da distribuição: evolução no Brasil entre 2006 e 2012, a partir de informações do Imposto de Renda, Economia e Sociedade, v. 27, n. 2 (63), p. 577–605, 2018.

[xi] CARVALHO, Laura, Valsa brasileira: do boom ao caos econômico, São Paulo, SP: Todavia, 2018.