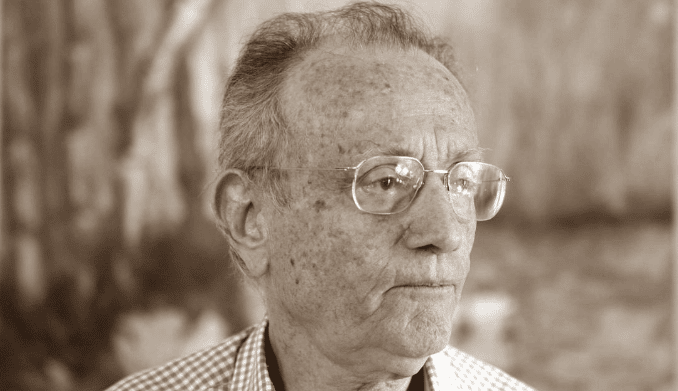

Por Wilson Cano*

O subdesenvolvimento não representa uma etapa ou acidente de percurso, mas um processo que se inicia com a inserção no mercado internacional capitalista no século XIX e, desse processo, o Brasil ainda não se libertou.

Introdução

Para que se possa fazer uma reflexão mais rigorosa sobre a questão da desindustrialização, é necessário preliminarmente lembrar os conceitos de desenvolvimento e de subdesenvolvimento econômico, bem como o sentido da industrialização em tais processos.

Desenvolvimento é o resultado de um longo processo de crescimento econômico, com elevado aumento da produtividade média, sem o qual o excedente não cresce o bastante para acelerar a taxa de investimento e diversificar a estrutura produtiva e do emprego. Esse processo intensifica a industrialização e urbanização para transformar de maneira progressista as estruturas sociais e políticas do país1. Ademais, também se alterarão e modernizarão hábitos e costumes da sociedade.

Quando um país se desenvolve mostra alguns indicadores econômicos básicos que se aproximam daqueles já obtidos pelos demais desenvolvidos: elevado nível da renda per capita e forte diminuição da participação do setor agrícola no Produto Interno Bruto (PIB) e no emprego. Passa, portanto, a ostentar menos de 10%, por força do aumento mais que proporcional obtido pelos setores de indústria e de serviços.

A diminuição é apenas relativa, uma vez que o crescimento dos demais setores e da urbanização obriga a agricultura a crescer, diversificar e modernizar-se, reduzindo a diferença de seus resultados em relação aos dos demais setores, para assim proporcionar maior homogeneidade estrutural econômica e social. Se a industrialização não avançar e diversificar-se, a modernização agrícola ficará obstada ou dependerá de grandes importações de insumos modernos e de bens de capital.

Para que isso ocorra, a industrialização tem que avançar e crescer mais que os outros setores, aumentar a produtividade, alterar sua estrutura – no sentido de implantar os compartimentos de bens de capital e intermediários, contribuindo, assim, para a diversificação da pauta exportadora e, se possível, para a melhoria das contas externas. Não há, na história, país algum que se desenvolveu, prescindindo de uma generalizada industrialização e de um forte e ativo papel do Estado Nacional.

Quando atinge sua maturidade e torna-se mais completa, a indústria de transformação mostra uma diversificada estrutura, na qual os bens de capital perfazem entre 30% e 40% de seu produto2. É essa notável expansão e transformação que intensifica a urbanização, induzindo e exigindo enorme crescimento e diversificação de serviços de toda a ordem: comércio, transportes, finanças, saúde, educação e outros.

Ao atingir esse elevado padrão, a estrutura produtiva e a do emprego passam a mover-se no sentido de expandir, modernizar e diversificar ainda mais os serviços, mais que a agricultura e a indústria de transformação, caindo o peso relativo da industrial, perdendo posição para os serviços. Assim é que se deve entender por desindustrialização em um sentido positivo ou normal4.

Muito diferente é a situação que pode ocorrer em um país subdesenvolvido. O subdesenvolvimento, como bem mostrou Furtado (2000), não representa uma etapa do desenvolvimento ou um “desenvolvimento em grau inferior”. Trata-se de um processo que se iniciou com a inserção do Brasil no mercado internacional capitalista no século XIX, do qual advêm relações capitalistas de produção que aqui se internalizam, mantendo, contudo, promíscua convivência com antigas e predominantes relações brasileiras pré-capitalistas, sem, no entanto, extinguir a maioria delas. Então, conforme Pinto (1979), decorre uma dinâmica de acumulação perversa, incapaz de promover a homogeneização econômica e social, mantendo traços econômicos e sociais desse processo como a heterogeneidade estrutural, a debilidade das contas externas, financiamento de longo prazo, fiscalidade e inflação latente.

Muitos países subdesenvolvidos também instauraram processos de industrialização em seus territórios. Poucos, entretanto, conseguiram ultrapassar, com alguma expressão, a produção de bens não duráveis de consumo e a do simples beneficiamento industrial de produtos primários. Mesmo na América Latina, apenas Argentina, México e Brasil conseguiram instalar um parque industrial expressivo e, deles, somente o Brasil avançou na montagem parcial do setor de bens de capital. Ao final da década de 1970, esses países tinham uma indústria de transformação cujo produto representava cerca de 23% do PIB, no caso, mexicano, cerca de 25 % na Argentina e de 33% no Brasil5.

Com os nefastos efeitos, porém, da década perdida de 1980 e os decorrentes da instauração das políticas neoliberais a partir de 1990, a queda da participação da indústria de transformação no PIB para a América Latina em seu conjunto foi grave. Em 1980, houve participações, isto é, cerca de 24% (Argentina e México) e de 33% (Brasil). Os dados entre 2008 e 2010 regridem para aproximadamente 19% no México e na Argentina e a mais aguda, a do Brasil, para 14,6% em 20116.

A desindustrialização do Brasil

Vejamos, sumariamente, os principais fatos que estão causando a desindustrialização precoce e nociva, dando-lhe um sentido regressivo do progresso econômico:

1. Uma das causas principais tem sido a política cambial prevalecente, instaurada a partir do Plano Real. Com as reformas liberalizantes e a política de estabilização, o câmbio excessivamente valorizado cumpre, até hoje, o papel de âncora dos preços, no que recebe o devido apoio “logístico” da prática de juros reais absurdamente altos e da âncora fiscal. Isso produz parte do pagamento dos juros da dívida pública7. O resultado da insana trilogia foi a crescente perda de competitividade internacional da indústria nacional perante outros países.

2. Outra razão resulta da abertura desregrada pela qual o Brasil passou e passa desde 1989, ainda no governo Sarney, quando ocorre uma primeira investida quanto à proteção que tínhamos sobre as importações. Tal investida ampliou-se sobremodo no governo Collor, em 1990. A terceira foi feita no governo de Fernando Henrique Cardoso, a partir de 1994. Essa desregulamentação manteve-se e assim está até hoje. A abertura comercial com a queda das tarifas e demais mecanismos protecionistas da indústria nacional complementou o nocivo efeito do câmbio valorizado, reduzindo drasticamente o grau de proteção perante a concorrência internacional.

3. Terceira razão: a taxa de juros elevada do país faz com que o empresário capitalista – tanto na visão de Marx quanto na de Keynes –, compare-a com a taxa de lucro, com a expectativa de acumular capital. Com exceção dos raros ou ilícitos setores para os quais a taxa de lucro é exorbitante, podemos constatar que, no financeiro, esses ganhos têm sido muito elevados. A taxa de lucro da economia industrial moderna é relativamente contida e, quando ela se confronta com uma taxa de juros como a oficial (Selic) brasileira, hoje, pouco mais de 8%,8 o empresário nacional fica atento a esse fenômeno e só investe em última instância, se obrigado a investir. Caso contrário, quebra e fecha. Em tais condições, o investimento é fortemente inibido, o que deixa a indústria vulnerável. Uma indústria que não investe envelhece, torna-se, em parte, obsoleta, não cresce, tem dificuldades enormes de assimilar progresso técnico no dia a dia. Enfim, perde produtividade, novas oportunidades e competitividade, passando a ser forte entrave ao desenvolvimento econômico do país.

4. Quarta razão: o investimento direto estrangeiro. É verdade que tal fluxo cresceu em números absolutos nos últimos anos, fato comemorado por muitos economistas. Eles, porém, têm um defeito grave quando falam de investimento porque pensam apenas no sentido global, no volume e participação no PIB. O investimento, no entanto, é uma variável tão importante na economia que os economistas deveriam ser mais cuidadosos. Uma taxa de investimento precisa ser estruturalmente analisada. Primeiro, deduz-se do fluxo total de capital estrangeiro o investimento em carteira, em títulos privados e na dívida pública, em geral, predominantemente, de caráter especulativo.

A série histórica do Ambiente Integrado de Desenvolvimento (IDE) no Brasil, feita pelo Banco Central, mostra dados inequívocos: na década de 1980, a participação da indústria de transformação no IDE total girava em torno de 75%; essa cifra cai para cerca de 60% na de 1990 e flutua entre 30% e 40% a partir de 2001. Ao mesmo tempo, a participação dos serviços sobe e, com eles, a das atividades financeiras. O mais grave, porém, é que a média anual do IDE na indústria, o qual girava em torno de US$ 17 bilhões na década de 1980, sobe para US$ 25 entre 1990 e 1995, mas cai fortemente a partir daí para US$ 8,5 bilhões entre 1996 e 2010.

Quanto ao investimento interno, também se observam fatos semelhantes, predominando a alocação nos serviços, especialmente no setor financeiro, construção, negócios imobiliários, agropecuária e mineração, sendo hoje mais reduzida a participação na indústria de transformação.

Isso é compreensível, pois a produtividade e competitividade da indústria brasileira contiveram-se e, em muitos casos, caíram e foi bem percebido pelo capital. Ao mesmo tempo, houve a guinada de IDE predominantemente americano e asiático para a China em busca de trabalho barato, câmbio desvalorizado e alta competitividade. Por essa razão, ele se mudou, em grande parte, para a China a fim de produzir mais barato, abandonando ou diminuindo sua presença em antigas áreas onde havia tido grande expressão, como por exemplo, a fronteira norte-mexicana. Os nocivos efeitos internos de tal fato foram: (a) perda de competitividade das exportações industriais brasileiras (“produtos manufaturados”) e, ainda, deslocamento de parte delas, pelo produto da China, em tradicionais mercados como o dos EUA; (b) elevado aumento de importações desses produtos, tanto de bens finais de consumo ou de capital, quanto inclusive de insumos industriais de toda ordem, especialmente, os químicos e eletrônicos, afetando de forma nociva muitas cadeias produtivas da indústria brasileira; (c) os dois efeitos anteriores afetaram profundamente os investimentos produtivos do setor, tornando-os de caráter mais específico, oportunistas e atomizados.

5. A quinta razão que deixa os economistas ainda mais preocupados é a partir de 2007, a economia mundial desacelerou. Nota-se, especialmente a partir da política econômica norte-americana e a da União Europeia, que se pode eventualmente atravessar um período de longa crise na maior parte das economias desenvolvidas como, aliás, várias instituições e economistas críticos têm previsto9..Tais economias, especialmente os EUA, mais a China – que perdeu parte dos mercados que disputava –, estão desenvolvendo políticas agressivas no mercado internacional de produtos manufaturados, obtendo taxas elevadas de crescimento dessas exportações e recuperando parte do terreno perdido.

Após um período de crise e recessão, que se estende até 2003, a taxa do crescimento do PIB sobe, graças a três fatos específicos. O primeiro e mais importante foi o crescimento do consumo familiar, estimulado pelo aumento do crédito ao consumidor10, pela forte elevação do salário mínimo real e de outras políticas sociais, como por exemplo, a da Bolsa Família.

O segundo, a despeito da política fiscal restritiva, tomaram-se decisões no sentido de expandir o financiamento público ao investimento (público e privado) e o terceiro decorre da grande expansão gerada pelo setor exportador, apesar de que as importações, a partir de 2005, cresceram mais que as exportações. Foram esses fatores que permitiram um avanço maior na renda e no emprego, expandindo a demanda de consumo e o investimento.

O forte aumento das exportações decorreu do boom internacional entre 2004 e 2008, com forte elevação de preços de matérias primas e da demanda física, principalmente, a gerada pela economia chinesa. Ademais, com a maior extensão territorial da crise iniciada em 20072008, o crescimento médio do PIB caiu e a taxa média aproxima-se da trajetória crítica dos anos 1990, quando ela foi de 3%.

A taxa de investimento, fortemente deprimida desde os 1980 caiu ainda mais até 2005, recuperando pequena parte do terreno perdido, subindo em 2008 para 16,9% e cerca de 19% em 2010 e 2011. Já caiu novamente e mesmo com essa elevação, o Brasil não recuperou o necessário nível alcançado nos anos de 1970, da ordem de 25% do PIB.

Há outra consequência desse cenário: a perda de posição relativa dos países subdesenvolvidos na produção industrial mundial. Incluindo-se ou não a China nesse rol, os dados mostram que o Brasil está perdendo terreno de maneira acentuada no panorama internacional. Com efeito, a participação do Brasil na produção da indústria de transformação mundial, que era de 2,8% em 1980, cai para 2% em 1990 e atinge 1,7% em 201011.

Sabe-se, também, quanto às taxas de crescimento da indústria, que o setor de bens de capital e de consumo durável vinha apresentando, desde 2002, um crescimento acentuado, mas, na verdade, era o segmento de bens de consumo duráveis o que puxava a demanda.

Ainda que dados e fatos acima apresentados mostrem essa anormalidade no processo econômico, a aceitação até há pouco tempo, não era pacífica e, vários economistas, não raro, não acreditam que essas perdas tenham sido tão acentuadas. O Instituto de Estudos para o Desenvolvimento Industrial (IEDI) 2011 reafirmou em 23 de dezembro de 2011 sua visão crítica, advertindo que em 2011 houve um sério agravamento da crise industrial12.

O agravamento da crise industrial

Em 2012, a taxa média de crescimento da indústria de transformação no período janeiro-junho foi – 4%. Tornou-se a mais grave queda dos setores de bens de capital (-12,5%) e de bens de consumo durável (-9,4%), tendo os setores de bens intermediários (-2,5%) e o de consumo não durável (-0,3%) quedas menores. No sentido de reforçar essas críticas, importante acrescentar alguns outros dados que desnudam um pouco mais a debilidade à qual foi submetida a indústria de transformação, sendo:

1. A relação VTI (valor de transformação industrial) / VBP (valor da produção industrial). Cabe esclarecer que essa relação era cerca de 0,55 no período de alta inflação (entre 1988 e 1994), mas poderia significar, em parte, um markup mais alto como mecanismo de defesa das empresas. Com o início do Plano Real, ela baixa para 0,52 em 1995. Ela se situava em torno de 47 em 1996, foi caindo até 2004 e 2005, (em torno de 41,1), apresentou pequena recuperação e estabilidade em 2006-2008 (em torno de 42,3) e subiu em 2009 (43,4) e em 2010 (44,1), paradoxalmente, em um período de crise.

Muito provável, porém, que isso se deva aos seguintes fatos: (a) mudança conjuntural na estrutura produtiva causada fundamentalmente pelo desempenho de setores mais oligopolizados que têm alto poder de fixação de markups; (b) pelo fato de que a intensificação das importações industriais, no período recente, rebaixou preços e custos de insumos e bens de capital importados não repassados aos compradores dos produtos fabricados com tais bens; (c) essa intensificação das importações, com certeza, alterou cadeias produtivas, substituindo produtos mais onerosos e menos lucrativos; (d) pela forte elevação dos preços de exportação de vários produtos industriais semielaborados pós 2003-2004; (e) por redução de custos financeiros e tributários decorrentes das políticas anticíclicas praticadas recentemente.

2. A estrutura produtiva da Indústria de Transformação, segundo o critério de uso dos bens. Como aqui está em análise apenas a indústria de transformação, não se pode empregar neste item os dados e a classificação usada e divulgada pelo Instituto Brasileiro de Geografia e Estatística (IBGE), pois este inclui em suas estimativas, a indústria extrativa mineral. Assim, emprega-se uma metodologia que classifica os setores da indústria de transformação em predominantemente produtores de: i) bens de consumo não duráveis; ii) bens intermediários; e iii) bens de consumo durável e de capital, este, o setor de maior complexidade tecnológica13.

O setor i, onde estão presentes fortes segmentos exportadores e que diminuíra fortemente seu peso entre 1939 e 1980, para 33,9% do Valor de Transformação Industrial (VTI), volta a ter participação crescente, atingindo 35,2% em 2009. O setor ii, com forte presença exportadora, teve expressivo aumento de sua participação entre 1939 e 1980, quando chegou aos 41%, atingindo 43,6% em 2009, o que é normal em uma trajetória progressista de industrialização. O setor III teve as maiores taxas de crescimento entre 1939 e 1980, quando passou a participar com 25,1% do VTI. Sua trajetória posterior, no entanto, é decrescente, atingindo 24% em 1996, 21,6% em 2003 e 21,2% em 2009. Esse movimento da estrutura mostra, sem dúvida, uma tendência regressiva de 1980 para hoje, com a volta do predomínio de não duráveis e de setores exportadores de semi-industrializados.

Essa metodologia, contudo, faz com que grande parte do setor iii contenha uma fração maior de bens de consumo durável do que de bens de capital, dado problemas metodológicos e de sigilo estatístico do IBGE, notadamente quando operamos a mais de três dígitos nos subgrupos de atividades. Fez-se um pequeno e parcial exercício com os Censos Industriais de 1970 e 1980 e a Pesquisa Industrial Anual do IBGE referente aos anos de 1996, 2003 e 2009, retirando, do setor iii, itens que predominantemente se destinam mais ao consumo do que ao investimento produtivo. Os itens retirados foram os de veículos de passageiros (automóveis e utilitários), autopeças, eletrodomésticos e aparelhos de som e imagem (não é possível, a três dígitos, excluir os celulares).

Deduzidos os VTIs desses quatro segmentos, a produção restante, do setor iii, fica com um sentido mais próximo ao de bens de capital, embora ainda contenha um resíduo importante de bens duráveis de consumo e de bens intermediários. Os novos dados passariam a ser: 15,6% em 1970; 19,9% em 1980; 14,1% em 1996; 10,0% em 2003 e 11% em 2009. A regressão industrial mostra-se aqui, mais transparente. iii) Problemas com a nova inserção comercial externa

Após os sucessivos déficits comerciais da década de 1990, só revertidos após a crise cambial de 1999, graças à expansão das exportações de primários, tivemos superávits médios de US$ 42 bilhões em 2004-2007. A expansão das importações de produtos industriais, todavia, reduziu aquela média, em 2008-2011, para cerca de US$ 25 bilhões.

Os coeficientes porcentuais de exportação (Cx) e de importação (Cm) da indústria de transformação, calculados pela Fundação de Comércio Exterior (FUNCEX), cresceram com a abertura comercial com Cx, passando de 12,7 em 1985 para 16,8 em 2004. O Cm, porém, saltou de 3,9 para 10,9 e entre 1995 e 2000 atingiu níveis mais elevados (de 12 a 14) superando os Cx. Alguns setores apresentaram enormes aumentos de seus Cm, entre 1985 e 2004, como por exemplo, material elétrico (de 8 para 26), equipamentos eletrônicos (de 12 para 85), farmácia e perfumaria (de 4 para 35)14.

Pela nova série – de 1996 a 2008 –, a Funcex apresenta Cx que sobe de 12,1 para 16,8 e, para as importações, divulga os Cpm (coeficientes de penetração das importações)15, que passam de 13,7 para 17,5 números que, por se iniciarem em 1996, quando as importações já haviam crescido vigorosamente em termos absolutos e relativos, subestimam parte das modificações ocorridas ao longo do período de abertura. Ainda assim, examinados os coeficientes dos 22 segmentos divulgados para a indústria de transformação, cabe dizer que o Cpm aumenta em 20, dos quais os casos mais notáveis foram os de Produtos Químicos (18 para 25), Borracha (9 para 15),Metalurgia Básica (9 para 14), Máquinas e Aparelhos Elétricos (21 para 32), Outros Equipamentos de Transporte (de 28 para 31) e Equipamentos Médicos e Hospitalares (49 para 60).

A questão fica mais transparente quando se analisa o resultado líquido do comércio de produtos da indústria de transformação. Após a crise de 1999, foi possível reverter, a partir de 2003, o déficit de produtos manufaturados. Em 2003-2006, houve um superávit médio anual de US$ 5 bilhões que se converte em déficits sucessivos a partir de 2007 (-US$ 9,3), em – US$ 38 bilhões na média 2008-2009 –, US$ 76,7 em 2010 e atinge US$ 95,8 em 2011, onde está localizado esse déficit? Como o investimento contraiu-se na indústria, os setores de alta tecnologia estão pesadamente representados nesse número e constituem mais da metade do citado déficit, secundados pelo de média-alta tecnologia e o déficit só não foi maior graças à expansão das exportações de produtos de baixa tecnologia.

Até mesmo no setor de baixa tecnologia é, todavia, surpresa constatar que o segmento têxtil e confecções-tradicionais, setores superavitários tiveram, em 2010 e 2011, déficits de aproximadamente US$ 1 bilhão.

Negócios do Brasil com a China

O exuberante crescimento anual da economia chinesa expandiu sobremodo sua demanda externa de forma generalizada. A nova divisão internacional do trabalho, elevada produtividade e câmbio desvalorizado fizeram, no entanto, com que as relações comerciais com a América Latina passassem a ter a forma clássica da relação centro-periferia, com a pauta exportadora chinesa constituída, fundamentalmente de produtos manufaturados e sua pauta importadora, de produtos primários, ao contrário da estrutura comercial que pratica com o resto da Ásia, UE e EUA.

Em 1990, era alta a participação dos produtos industriais no total das exportações do Brasil (80,5%) e do México (98,4%) e a dos primários baixa. Já, em 2000, aquela participação começa a cair, fortemente a do Brasil (32,1%) e ainda moderada a do México (96%). Em 2008, caem ainda mais, ou seja, para 22,5% a do Brasil e 72,3% a do México. Ademais, as exportações chinesas para os EUA deslocaram boa parte de exportações industriais mexicanas, centro-americanas e brasileiras, piorando muito a inserção externa.

Na ordem neoliberal, entretanto, não se pode reclamar disso, do “livre comércio”. A regressão é mais grave quando se analisam os setores por intensidade tecnológica: a participação na pauta brasileira cai em todas as categorias. Na do México, também ocorre o fenômeno, mas as categorias de média e alta tecnologia ainda mantêm participações expressivas muito mais altas que as ínfimas participações na do Brasil, deixando claro que os resultados do comércio com a China mostram uma situação mais regressiva, mesmo em termos de América Latina.

Em contrapartida, torna-se difícil para o Brasil pressionar e negociar com a China sobre essa estrutura e sobre a “invasão” de produtos chineses, dado que depois de 2009, a China tem sido responsável por cerca de 60% de nosso saldo comercial total.

Reprimarização de nossa pauta exportadora

Na estrutura da pauta exportadora nos anos mais recentes, segundo os níveis de industrialização: produtos básicos, semi-industrializados e manufaturados, pode-se notar que, no caso dos produtos manufaturados, sua presença de pouco mais de 60% em 2000, passa a apenas 36,7% em 2011. Mesmo no segmento de semi-industrializados, observa-se que a curva também é descendente. Ainda há quem não aceite a ideia de que se possa estar passando por um processo de desindustrialização.

Esses dados são incontestes: significam forte regressão e reprimarização da pauta exportadora. O fenômeno também atingiu a América Latina, conforme mostram os dados da Cepal: entre 1980 e 2000, a participação dos manufaturados para o total da região sobe de 17,6% para 58,2%, caindo em 2010 para 47,1%. Se retirados os dados do México, aquelas cifras passam a ser, respectivamente, de 19,3% para 30,6%, caindo para 25,3%.

A estrutura da pauta importadora

No quadro geral da estrutura das importações totais em termos de bens de capital, de consumo duráveis, consumo não duráveis e bens intermediários (excluindo-se combustíveis e lubrificantes), pode-se observar que enquanto as importações totais crescem 4,8 vezes entre 2002 e 2011, as de bens de capital e bens intermediários crescem um pouco menos (4,1 e 4,3 vezes, respectivamente), mas as de consumo não durável multiplicam-se por 4,7 e as de consumo durável crescem 9,6 vezes.

A verdadeira “avalanche” de importações, principalmente quanto aos bens de consumo duráveis, deu-se graças ao dólar barato e à abertura comercial mal negociada. Esse aumento de importações vem, em parte, quebrando ou debilitando elos de várias cadeias produtivas e, assim, eliminando empresas e linhas produtivas de várias empresas. Ao mesmo tempo, o fenômeno é altamente inibitório do investimento normal e daquele típico inovador ou mesmo o que complementa cadeias produtivas.

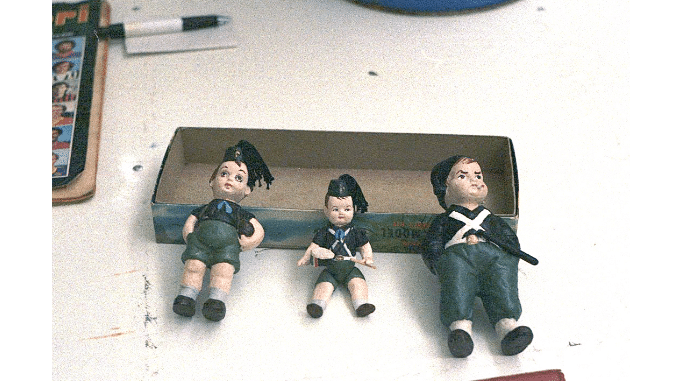

Há de se entender que eliminar uma empresa é relativamente fácil, em tais circunstâncias. Destruir uma liderança industrial nacional, um empresário industrial dinâmico, como ocorreu com vários, também é fácil. O difícil é criar ou tentar recriar tais empresas e respectivas lideranças. Criar e recriar empresas nacionais expressivas e grandes como as do grupo de Mindlin [Metal Leve, do setor de autopeças] ou outras, como a Kasinski, que antes produziam peças e exportavam-nas aos mercados norte-americano e europeu para se transformarem em simples montadoras de motocicletas na Zona Franca de Manaus e, finalmente, venderem as novas empresas para o capital estrangeiro. Ainda, o que também é muito grave, grandes empresas têxteis nacionais, como a Hering, que antes tinham na produção industrial sua principal atividade e, agora, regrediram para a atividade predominantemente comercial,

A política macroeconômica e o balanço de pagamentos

As contas externas sintetizam os efeitos diretos e indiretos dessa perversa política macroeconômica, os quais não se limitam às importações e exportações, pois o câmbio barato estimula os gastos de vários tipos de serviços. Os gastos líquidos em serviços (turismo, aluguel de filme, serviços de engenharia, serviços de transporte internacional, serviços financeiros etc.) saltaram de US$ 8,3 em 2005, para US$ 37,9 bilhões em 2011.

O câmbio barato e a baixa oportunidade de investimentos geram efeitos ainda piores na conta de rendas, fazendo com que diminuam os reinvestimentos e aumentem as remessas de lucros e dividendos. Os números também são assustadores: seu déficit, que em 2005 somou US$ 26 bilhões salta em 2010 e 2011, respectivamente, para US$ 39,6 bilhões e US$ 47,3 bilhões. Assim, serviços e rendas somaram em 2011: US$ 85,2 bilhões. Como se sabe, a soma algébrica do balanço de serviços e do balanço de rendas com a balança comercial indica (aproximadamente)16 o saldo em transações correntes, que atingiria ao final de 2011, cerca de -US$ 53 bilhões.

Para fechar esse déficit, a política macroeconômica mantém a economia desregulada e os juros reais em nível surpreendentemente elevado, com o objetivo óbvio de atrair capitais externos, os quais, com a volúpia dos juros altos, entram em maior quantidade do que o necessário. Sendo assim, a origem do acúmulo de reservas torna-se uma estratégia mais financeira do que comercial.

Cobertos os déficits ao longo desses anos todos, depois de 1999, não houve mais crise cambial e ainda houve o acúmulo de US$ 350 bilhões de reservas internacionais. Vários analistas olham esses números e afirmam que a vulnerabilidade externa do país acabou. Os US$ 350 bilhões de reservas internacionais, no entanto, custam muito caro para todos, pois estão aplicados basicamente em títulos do governo norte-americano cuja taxa de juros é próxima a zero. O governo, porém, para acumular essa reserva tem de emitir títulos da dívida pública, aos quais pagam juros que até 2011 chegavam a aproximadamente 11% anuais e equivaliam a cerca de 5% do PIB, em uma grande sangria da receita e do gasto públicos.

O desestímulo ao investimento interno e o dólar barato incentivam fortemente a saída de capitais brasileiros. Até 2001, o total aplicado lá fora era de US$ 68,6 bilhões que cresce velozmente, atingindo US$ 274, 6 bilhões em 2010, dos quais 25,5% aplicados em notórios paraísos fiscais17. Do estoque total, o IDE somava US$ 189,2 bilhões, do qual apenas 8,4% foram alocados na indústria de transformação, 36,6% em agricultura e mineração e 55% nos serviços dos quais 65% em serviços financeiros. Como se vê, a alocação do investimento nos setores produtivos é muito semelhante à do investimento no Brasil. Ao todo, os capitais brasileiros teriam criado cerca de 200 mil empregos no exterior.

O mais paradoxal, contudo, é que, para isso, boa parte desses investimentos tem sido financiada por recursos públicos (em geral subsidiados), principalmente do Banco Nacional de Desenvolvimento Econômico e Social (BNDES). Estão sendo financiados investimentos no exterior, quando é aqui que se deve criar empregos, modernizar a indústria, erradicar o analfabetismo e a fome, acabar com os buracos nas estradas, promover política habitacional aos pobres, acabar com as endemias rurais que são uma barbaridade.

Os dados mostram que, se descontadas as Reservas, do Passivo Externo, o Passivo Líquido aumenta de US$ 298 bilhões em 2004, para US$ 887 bilhões em 2010. Ainda, é preciso considerar que grande parte do investimento externo constitui-se hoje de títulos em carteira mais facilmente mobilizáveis e passíveis, portanto de fuga mais rápida.

Como superam as reservas, a vulnerabilidade ainda se mantém. É claro que as reservas são importantes e estratégicas, mas não o suficiente para evitar ou sair de uma crise internacional que cause grande fuga de capital.

Seria possível reverter esse quadro de desindustrialização?

As crises anteriores mostraram que não há como ser liberal em depressão. Se o “cofre” está vazio, sem dinheiro, como ser liberal? Ao contrário, em tais circunstâncias, é preciso ser interventor com a coisa pública, não há remédio menos amargo.

A consolidação da empresa nacional é um investimento caro e muito importante, cujos maiores exemplos, antes da China, vêm da Alemanha, Japão e Coreia do Sul. Em tais casos, as circunstâncias internacionais eram outras, pois a ameaça do socialismo era muito forte e condicionou parte das reações americanas a políticas de intervenção estatal na economia desses países.

Houve uma intervenção drástica na sociedade e na economia alemã e japonesa. As maiores e mais radicais foram a reforma agrária e a reforma do capital. Quando o Japão se abre, industrializa-se e recupera-se da derrota da guerra e quando a Coreia do Sul é amparada pelos EUA, então, ambos “abrem” seus mercados. Tais países tinham não só circunstâncias internacionais extremamente favoráveis para que suas empresas ficassem mais fortes e agressivas e fossem vitoriosas no cenário internacional, como tinham políticas de Estado voltadas para isso, ou seja, protecionistas, direcionadas para a industrialização, financiadoras da atividade industrial.

A Coreia do Sul chegou a proibir o consumo interno de televisão colorida, direcionando sua produção para exportar. Houve, certo ou errado, políticas macroeconômicas internas e políticas industriais, além de circunstâncias internacionais, permitindo que suas grandes empresas crescessem e alcançassem um desempenho extraordinário no cenário internacional. Acima de tudo, houve um Estado Nacional e, não raro, um estadista que soube conduzir esse processo.

Seria possível, hoje, reverter esse quadro de desindustrialização no Brasil? Para isso, a formulação de uma nova política industrial, apesar de necessária, não seria suficiente. A “meu” juízo e de alguns economistas, nenhuma política específica (setorial, regional, industrial, agrícola, de comércio exterior ou outra) será bem-sucedida se a política macroeconômica não lhe der a necessária sustentação política e econômica, ou seja, a política macroeconômica tem de ser consentânea com a política industrial. De outro modo, com a taxa de juros em vigor, a atual política cambial, o nível de abertura da economia e com o não controle da conta de capital do balanço de pagamentos, não há política industrial que possa reverter o quadro acima analisado.

As medidas de desoneração fiscal previdenciária, por exemplo, sobre a folha de pagamento e de IPI, utilizadas recentemente para alguns setores (vestuário, calçados, móveis e confecções, construção civil, veículos, também, para a produção de softwares) surtiram efeitos positivos sobre a demanda em momentos de desaceleração da economia. No momento atual, elas estão sendo renovadas e estendidas a vários setores industriais. Restringem-se, no entanto, preponderantes à demanda e menos ao investimento, salvo no caso da construção residencial.

Agora, o governo acaba de lançar um plano de investimentos privados e públicos para logística de transporte, oportuno, necessário e elogiável com recursos importantes em termos do setor, porém muito limitados em termos gerais, equivalentes a apenas cerca de 0,4% anuais do PIB nos próximos cinco anos. Tal plano amplia ainda a capacidade de investimentos dos governos estaduais, cujos investimentos, porém, são proporcionalmente muito pequenos no total da formação de capital do país18.

Para os empresários desses segmentos, são medidas boas, porque reduzem seus custos, amortecendo prejuízos ou aumentando lucros. São, no entanto, muito insuficientes, tendo em vista as necessidades não só conjunturais, mas estruturais do país. Não se pode esquecer os diferenciais de produtividade para com os produtos similares da China e dos EUA e, ainda, a defasagem cambial de cerca de 30%.

Então, precisaria fazer muito mais do que está sendo feito e proposto, para que esses empresários enfrentassem a concorrência e reestruturassem a indústria. Subsídios e investimentos públicos, porém, são sempre limitados, não só pela “obrigação” do comportamento fiscal restringido como também pelo fato de que o Brasil passou a integrar a Organização Mundial do Comércio (OMC) desde 1994 e subscreveu a Rodada Uruguai (GATT). Assim, o governo está sempre “de mãos amarradas”. A OMC até admite algumas medidas temporárias, mas esses subsídios podem tornar-se inaceitáveis para ela.

É necessário lembrar que se atravessa, neste momento, não apenas mais uma crise, mas sim, a continuidade de uma crise muito longa que vem desde o final da década de 1970. É um processo cumulativo nefasto, que não apenas destruiu instituições de desenvolvimento, mas debilitou o próprio Estado além de desvirtuar o caminho do empresariado produtivo e progressista.

Essa é a questão central da crise brasileira, mas nela não se toca. Nenhum dos governos que atravessou e atravessa um longo período tentou algo. Para tal fato, tem-se de enfrentar sérias adversidades políticas e econômicas internas e externas. O Brasil entrou na chamada globalização, assinando tratados e assumindo compromissos internacionais que não deveria ter feito. A China declarou-se como economia de mercado, mas não abriu a conta de capital. A Índia fez a mesma coisa, assim como a Rússia. Não abrir a conta de capital significa manter o controle sob a entrada e saída de capital internacional e nacional sobre as remessas de lucros e os fluxos de investimentos. Mais do que isso, é ter um grau avançado de soberania no manejo de sua política cambial, fiscal e monetária, o que não se tem aqui.

No Brasil, há política industrial. Há ações importantes de vários órgãos públicos, como o BNDES. Há, entretanto, mais equívocos do que acertos. Há acertos nas tentativas de fusão e resolução de problemas estruturais de grandes empresas nacionais, inclusive para tentar fortalecê-las futuramente em termos de presença internacional. Ao mesmo tempo, não há nenhuma estratégia macroeconômica e industrial para que seja sustentável e exequível a fim de enfrentar a desindustrialização, como apontaram Cano e Gonçalves (2010).

Economistas precisam aprender que a economia vai além das premissas teóricas de que os neoclássicos tanto gostam. A economia é política! A economia como ciência é muito limitada. Economia é fruto de decisões sociais tomadas por homens que têm poder. Sejam empresários tomando decisões de investir ou não, de comprar ou vender, seja o Estado em adotar e tentar fazer cumprir certas metas e objetivos econômicos. Essas tomadas de decisões são sempre conflituosas. Sempre se defrontam com interesses diversos ou mesmo contraditórios.

Não adianta pensar em Economia apenas por um prisma técnico de formular uma determinada receita quando o problema é político. Se os governos, depois de 1990, “venderam a alma ao diabo”, ou seja, ao sistema financeiro; precisamos romper esse acordo. É, todavia, uma atitude muito complicada, pois quando se faz acordo com o diabo, ele vai exigir a alma, depois de levar o fígado, o pâncreas. De todo modo, os atuais horizontes políticos internacionais são pelo menos imprecisos e imprevisíveis. Há, portanto, a “meu” juízo, uma janela aberta para uma reflexão sobre o futuro.

O governo norte-americano é democrata, mas a política econômica continua sendo controlada pelos republicanos. Na Europa, o quadro é exatamente o mesmo. A direita mais reacionária está à testa do manejo da administração desses problemas e da crise. Há uma boa entrevista da professora Maria da Conceição Tavares ao site Carta Maior 19 em que ela chama a atenção para as diferenças em relação à crise de 1929.

Naquele momento, o vencedor foi Franklin D. Roosevelt e, por meio do New Deal, foi possível, além de tomar medidas para a economia, passar a olhar um pouco mais para os pobres e, a partir daí, desenvolveram-se políticas de Welfare State no mundo ocidental. É preciso atenção para a diferença crucial entre as estruturas de poder anteriores e posteriores à crise de 1929 e as atuais estruturas de poder, conservadoras e reacionárias e, ainda, deflacionistas, ou seja, a julgar pelas atitudes consumadas e intenções declaradas até agora, tendem a aprofundar a crise. No Brasil, para administrar a crise de 1929 e seu período subsequente, foi necessária uma revolução, a Revolução de 1930. Aqui, houve um estadista, Getúlio Vargas que se antecipou àquelas medidas. O México teve Cárdenas e ambos souberam, inteligentemente, conduzir seus países.

O Brasil pode e deve enfrentar a crise estrutural reportando-se, em grande medida, ao mercado interno. Há quase 200 milhões de habitantes, um grande território e uma boa dotação de recursos naturais. Não se trata de uma atitude voltada exclusivamente para o mercado interno, mas complementada em um Programa Nacional de Desenvolvimento que tenha, além desse vetor, uma estratégia específica de exportações, introjeção tecnológica e uma priorização setorializada e regionalizada de infraestrutura e alta tecnologia20. Em contrapartida, tal via não pode estar voltada apenas para fins de crescimento e produtividade, mas contemplar, prioritariamente, os setores que atendem às necessidades básicas da população e do país como habitação popular, saneamento básico, educação e saúde pública, que, sem dúvida, deveriam encimar a agenda de planejamento.

*Wilson Cano (19xy- 2020) foi Professor Titular do Centro de Estudos de Desenvolvimento Econômico do Instituto de Economia da Unicamp.

Artigo publicado originalmente na revista Economia e Sociedade.

Referências Bibliográficas

BANCO CENTRAL DO BRASIL. Capitais Brasileiros no Exterior. Disponível em: www.bcb.gov.br/rex/cbe/port.

CEPAL. El proceso de industrialización en América Latina. Nueva York: ONU-Cepal, 1965.

______. Anuário Estadístico. Santiago: Cepal, vários anos.

CANO, W. Desconcentração produtiva regional do Brasil: 1970-2005. São Paulo, Unesp, 2008.

______. Uma agenda nacional para o desenvolvimento. Revista Tempo no Mundo, IPEA, Brasília, v. 2, n. 2, dez. 2010.

______; GONÇALVES, A. L. Política industrial do Governo Lula. In: Os anos Lula: contribuições para um balanço crítico 2003-2010. Garamond Editora.

FAJNZYLBER, F. La industrialización trunca de America Latina. México: Nueva Imagen, 1983.

FUNCEX – Fundação de Comércio Exterior. Banco de dados. Disponível em: www.funcex.com.br/ .

FURTADO, C. Teoria e política do desenvolvimento econômico. São Paulo: Paz e Terra, 2000.

INSTITUTO BRASILEIRO DE GEOGRAFIA E ESTATÍSTICA – IBGE. Sistema de Contas Nacionais. Disponível em: http://www.sidra.ibge.gov.br/bda/cnt/default .

LEVY ECONOMICS INSTITUTE OF BARD COLLEGE. Publications; /strategic analysis. (várias). Disponível em: http://www.levyinstitute.org/publications/ .

OECD. Economic Outlook: Statistics and Projections. Disponível em: http://stats.oecd.org. ONU. Sistema de Contas Nacionais. Disponível em: http://unstats.un.org/unsd/snaama/dnllist.asp. Acesso em: 27 dez. 2011.

IEDI. Carta de 23 dez. 2011. Disponível em: www.iedi.org.br.

IPEADATA. Taxa de câmbio real efetiva de exportações de manufaturados. Disponível em: http://www.ipeadata.gov.br/.

PINTO, A. Heterogeneidade estrutural e modelo de desenvolvimento recente. In: SERRA, J.

(Coord.). América Latina: ensaios de interpretação econômica. Rio de Janeiro: Paz e Terra, 1979.

TEIXEIRA, A. O movimento da industrialização nas economias capitalistas centrais no pós-guerra. Rio de Janeiro: IEI/UFRJ, 1983. (Texto para Discussão, n. 25).

UNCTAD. La acumulación de capital, el desarrollo económico y el cambio estructural. New York: UNCTAD-ONU, 2003. Disponível em: www.unicc./unctad.

VALDERRAMA, H. S. Planificación del desarrollo industrial. México: Siglo XXI, 1966.

Notas

- No sistema capitalista, pode ocorrer, concomitantemente, a predominância de regimes políticos autoritários liderando o processo. A evolução econômica, contudo, fortalece a luta de classes, amplia e diversifica os interesses e conflitos sociais, induzindo um processo de mudança social e política rumo, ao menos, a uma democracia formal. Mesmo essa democracia formal, todavia, pode passar por circunstâncias adversas e odiosas, como os casos do nazismo e fascismo, contra os quais se opõe o restante da sociedade.

- Sobre o sentido, e a composição a que chega esse setor nos países desenvolvidos e subdesenvolvidos, ver: Cepal (1965); Fajnzyilber (1983); Teixeira (1983) e Valderrama (1966).

- Sobre o sentido e a composição a que chega esse setor nos países desenvolvidos e subdesenvolvidos, ver: Cepal (1965); Fajnzyilber (1983); Teixeira (1983) e Valderrama (1966).

- Sobre o papel da industrialização e da mudança estrutural no desenvolvimento, ver: Furtado (2000) e UNCTAD (2003).

- Sobre a problemática da industrialização latinoamericana, ver Fajnzyilber (1983).

- Cifras calculadas a preços correntes. Os dados encontram-se no Anuário Estadístico de la Cepal, vários anos e, para o Brasil, em Ipeadata (disponível em:<http://www.ipeadata.gov.br/>). Dados obtidos em 15 ago. 2012.

- A taxa de câmbio real nos últimos anos esteve sempre valorizada, situando-se, em 2011, entre 20% e 28% e, em 2012, (janeiro a junho) entre 20% e 25%, em relação à de 2005. Cf. Ipeadata, Taxa de câmbio real efetiva de exportações de manufaturados. Dados obtidos em 15 ago. 2012, disponível em: http://www.ipeadata.gov.br/.

- Cf. Banco Central do Brasil. Com a recente redução. Ao longo de 2011, manteve-se, em média, pouco acima de 12%, caindo, a partir do início de 2012, para cerca de 9,5% e atingindo pouco mais de 8% em 7/2012.

- Ver, entre outros, as previsões da OECD (2012) e do Levy (2012).

- Basicamente, pelo crédito consignado e amparado pelo desconto em folha de salários e de aposentados.

- Cf. ONU, Sistema de Contas Nacionais, em US$, a preços de 2005. Disponível em: http://unstats.un.org/unsd/snaama/dnllist.asp. Acesso em: 27 dez. 2011.

- Cf. IEDI, Carta de 23/12/2011, obtido em 27/12/2011, em <www.iedi.org.br/>.

- Para essa metodologia e para os dados no período 1970-2003, ver Cano (2008).

- Coeficientes obtidos em 2005, no site da Funcex. Estes cálculos foram mais tarde substituídos por nova série – de 1996 até hoje que apresenta os Cx com valores um pouco diferentes da série anterior e, no lugar dos Cm, divulga os Cpm.

- Cpm = M/ (P-X+M), ou seja, importações sobre o consumo aparente.

- O saldo não é exato, por força de Erros e Omissões e outros dados não apurados.

- Como os dados desses investimentos são por países, entre os quais só se identificam poucos deles como paraísos fiscais, certamente a cifra estimada no texto está fortemente subestimada. Várias pesquisas ao longo desses últimos dez anos apontam cifras que se situam entre 50% e 70%. Para os dados oficiais ver: Banco Central do Brasil; Capitais Brasileiros no Exterior, disponíveis em: www.bcb.gov.br/rex/cbe/port ; dados obtidos em 24 mar 2012.

- É o pacote de logística anunciado à imprensa em 15/8/2012, com investimentos totais de R$ 133 bilhões, sendo R$ 80 bilhões para os próximos 5 anos e o restante para os 25 anos seguintes. O peso deles como proporção anual do PIB seria de 0,4% nos primeiros e apenas 0,05% nos seguintes.

- Disponível em: http://www.cartamaior.com.br/templates/materiaMostrar.cfm? materia_id=17556. Acesso em: 21 dez. 2011. Entrevista concedida em 17 mar. 2011. (20) O autor publicou, recentemente, proposta nesse sentido, na qual o programa é relativamente detalhado. Ver Cano (2010).