Por IGNÁCIO JUNCOS*

A ascensão de Javier Milei deve ser entendida no contexto da inflação extraordinária da Argentina nos últimos dois anos

Em agosto de 2023, uma semana depois de vencer as eleições primárias da Argentina, o agora presidente Javier Milei declarou publicamente que o peso argentino “valia menos do que excrementos”. Nos dois dias seguintes, a taxa de câmbio paralela dólar-peso subiu quase 20%, intensificando a já rápida desvalorização da moeda. Tais proclamações extremas eram comuns para o político Javier Milei. Eis o candidato, agora eleito e empossado, combinou o libertarianismo com o extremismo de direita global; no centro de sua campanha, apresentou propostas para abolir o Banco Central e para dolarizar a economia nacional.

A ascensão de Javier Milei deve ser entendida no contexto da inflação extraordinária da Argentina nos últimos dois anos. Em 2022, a inflação anual de preços ao consumidor foi de 72,4%, colocando a Argentina entre os cinco países do mundo com a maior inflação.[i] Em 2023, a situação tornou-se terrível – o IPC anual aumentou para impressionantes 142,7% na última medida do Escritório Nacional de Estatísticas da Argentina.

Tendência semelhante pode ser observada na taxa de câmbio dólar-peso, que passou de US$ 173 em dezembro de 2022 para US$ 357 em novembro de 2023.[ii] A queda do peso na taxa de câmbio paralela é ainda mais acentuada. Em dezembro de 2023, tanto a taxa de câmbio financeira quanto a informal estavam em torno de US$ 1.000, representando um aumento de mais de 185% em relação a dezembro de 2022.

A fraqueza do peso e a inflação em espiral estimularam o apoio popular à proposta de dolarização de Javier Milei. A instabilidade da economia, no entanto, está ligada a um problema externo fundamental na economia argentina. Os desafios das contas externas da Argentina não se devem à fraca competitividade comercial ou econômica. Em vez disso, eles podem ser atribuídos às restrições financeiras que vem atuando de longa data no país; trata-se de um subproduto do papel da Argentina na hierarquia econômica global.

Contas externas da Argentina

Vários estudos localizam as raízes da liberalização financeira argentina em 1976, quando o regime militar derrubou Martínez de Perón e comandou o controle do governo. Em 1977, o regime implantou uma reforma financeira que incluiu a liberalização das taxas de juros, a livre alocação de crédito e a flexibilização das restrições à entrada no mercado financeiro. Esta reforma acompanhou uma maior abertura aos mercados de capitais e de bens.

A queda do governo militar em 1983 e o retorno à democracia fizeram com que Raúl Alfonsín fosse eleito presidente. Em um período caracterizado pela crise da dívida latino-americana e pela falta de financiamento externo para a região, a política econômica de Raúl Alfonsín focou-se em resolver o problema da dívida externa. A sua administração manteve em grande parte as reformas financeiras do governo militar em vigor.[iii] No final do governo de Raúl Alfonsín, em 1989, a economia vivia uma hiperinflação e uma estagnação.

Foi nesse contexto que, em 1990 – sob as recomendações do Consenso de Washington – o Estado reforçou as políticas neoliberais de desregulamentação e liberalização. Depois de renegociar a dívida externa por meio do Plano Brady, a Argentina recuperou o acesso aos mercados internacionais. Esse acesso foi usado para sustentar a paridade peso-um dólar. Durante a década seguinte, a magnitude dos fluxos de capital de e para a Argentina começou a crescer rapidamente.

A média anual de fluxos brutos de capital de e para a Argentina foi de US$ 29,9 bilhões entre 1990 e 1999, um crescimento de mais de 800% em comparação com a década anterior. O investimento em carteira – de natureza especulativa com horizonte de curto prazo – ganhou mais destaque nos fluxos para a Argentina nesse período.[iv]

Contudo, em 1999, o capital começou a fugir da Argentina, resultado das condições financeiras internacionais, depois que várias crises financeiras causaram estragos em países emergentes ao redor do mundo. Essa reversão dos fluxos de capital forçou a Argentina a romper a conversibilidade de um peso-um dólar em janeiro de 2002, com o peso se desvalorizando mais de 300% em dezoito meses.

De 2003 a 2015, o modo de acumulação da Argentina mudou, passando a se centrar na produção e distribuição. Durante esses doze anos, a taxa média de crescimento anual da economia permaneceu em torno de 5%, com crescimento alimentado por uma expansão na produção de bens, especificamente bens industriais. A demanda interna também aumentou, testemunhando a recuperação dos salários reais após o calote e a desvalorização do peso em 2001-2002.

É importante ressaltar que, nesse período, aconteceu a renegociação da dívida externa visando alcançar reduções de principal e juros. Mas uma mudança ocorreu em 2008, com o início da crise financeira global. De 2003 a 2007, a Argentina expandiu investimentos, exportações e superávit fiscal e comercial. De 2008 a 2015, a crise financeira fez com que a acumulação de capital desacelerasse, cujos efeitos podem ser vistos no ressurgimento da restrição da dívida externa nos últimos anos.[v]

Em 2015, o presidente Mauricio Macri – ex-prefeito de Buenos Aires que venceu como chefe da “Alianza Cambiemos”, uma coalizão conservadora de centro-direita – reintroduziu políticas de desregulamentação e passou a liberalizar as contas externas. No primeiro ano após a liberalização, entre 2016 e 2017, as entradas líquidas de investimentos diretos e de portfólio mais empréstimos aos setores público e privado totalizaram mais de US$ 40 bilhões. No entanto, a maior parte desses influxos foi de capital especulativo de curto prazo.

Em março de 2018, as condições financeiras globais apertaram por meio de uma mudança para cima nas taxas de juros dos EUA e esses fluxos pararam abruptamente – os fluxos líquidos ficaram negativos e a Argentina teve que solicitar assistência do FMI. Em 2019, a Argentina tinha uma enorme dívida externa (principalmente denominada em moeda estrangeira) e recebeu o maior empréstimo do FMI da história.[vi]

O governo introduziu controles de capital – uma medida de último recurso que, embora bem-sucedida em parar a desvalorização contínua do peso, só entrou em vigor depois que o peso já havia se desvalorizado 40% entre julho e outubro de 2019. Quando Mauricio Macri deixou o cargo em 2019, após uma tentativa fracassada de reeleição, o país estava em um caminho de crise.

O saldo cambial

A escassez de moeda estrangeira no país desde 2019 lançou as bases para o dilema atual. Em 2021 e 2022, a Argentina acumulou superávit em conta corrente de quase US$ 10 bilhões,[vii] mas as reservas internacionais cresceram apenas US$ 1,6 bilhão.[viii] A diferença pode ser atribuída à diferença entre a taxa de câmbio oficial e a taxa de câmbio paralela.

Com os controles de capital em vigor, a taxa de câmbio real oficial se valorizou e a economia recebeu uma enorme injeção de dinheiro em virtude das medidas de proteção social da era da pandemia. Mas o desequilíbrio surgiu na taxa de câmbio paralela e, como resultado, grandes exportadores se envolveram em evasão fiscal para escapar para o mercado oficial de câmbio. O pagamento de dívidas e juros de empréstimos e títulos dos setores público e privado, bem como a remissão de serviços públicos, também drenaram moeda estrangeira das reservas internacionais.

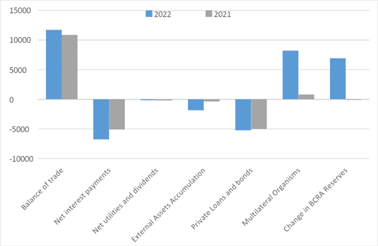

Para transmitir esses desenvolvimentos em detalhes, recorremos ao “saldo cambial” do Banco Central Argentino (BCRA). O gráfico abaixo mostra a evolução das compras e vendas de moeda estrangeira realizadas por entidades privadas por meio do mercado de câmbio e as operações realizadas diretamente pelo Banco Central. O gráfico desagrega os principais itens que compõem as contas financeiras corrente, de capital e cambial.

Principais componentes do saldo cambial da Argentina, 2021-2022. Em milhões de dólares americanos.

A figura acima demonstra que, mesmo em períodos com comércio favorável de bens e serviços, os componentes financeiros das contas externas drenam o superávit comercial. Embora o país tenha registrado um superávit comercial de mais de US$ 22 bilhões entre 2021 e 2022, as reservas internacionais do BCRA cresceram apenas US$ 6,8 bilhões durante esses anos. Além disso, o aumento de US$ 6,8 bilhões pode ser explicado quase inteiramente pelo crescimento das reservas internacionais em 2022, ano em que a Argentina recebeu empréstimos líquidos de diferentes organismos multilaterais.

Dois componentes financeiros se destacam nessa análise do superávit comercial: pagamentos líquidos de juros e empréstimos e títulos privados. Os pagamentos líquidos de juros incluem pagamentos do governo e do setor privado. Os empréstimos e títulos privados representam o endividamento líquido do setor privado. Esses resultados demonstram que as enormes dívidas do setor privado e público de 2015 a 2019 ainda influenciam a conta externa por meio do pagamento de juros e capital.

O setor privado foi responsável pela maior parte dos pagamentos de capital durante este período, apesar do fato de que, entre 2020 e 2022, o BCRA implantou diferentes medidas para limitar o impacto dos pagamentos de capital do setor privado nas reservas internacionais. Isso incluía exigir que as empresas refinanciassem pelo menos 60% dos vencimentos da dívida por um prazo médio mínimo de dois anos e obrigar as empresas a usar sua própria moeda estrangeira (ativos externos líquidos depositados no exterior) antes de serem autorizadas a comprar moeda estrangeira no mercado oficial de câmbio para pagar dívidas. O BCRA também restringiu o pagamento de dívidas de uma empresa para outra empresa coligada.

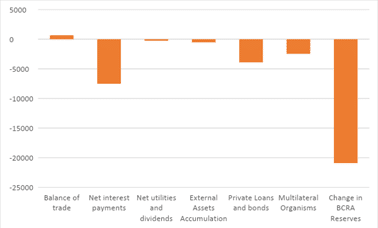

Esse equilíbrio precário mergulhou em uma crise total em 2023, depois que uma seca severa atingiu amplas áreas do país. As exportações de commodities – especialmente soja – caíram drasticamente, com efeitos em toda a economia. Nos primeiros dez meses de 2023, a Argentina exportou US$ 56,5 bilhões, ante US$ 75,2 bilhões no mesmo período de 2022. A queda das exportações reduziu significativamente o superávit comercial, dificultando a contenção da taxa de câmbio e a manutenção das reservas internacionais pelo BCRA. O gráfico abaixo mostra os principais componentes do saldo cambial para 2023.

Principais componentes do saldo cambial da Argentina, janeiro a outubro de 2023. Em milhões de dólares americanos.

A situação financeira de 2023 se assemelha muito a 2021-2022 no que diz respeito ao pagamento líquido de juros e empréstimos e títulos privados. A soma dos pagamentos líquidos de juros e empréstimos e títulos privados nos primeiros dez meses de 2023 levou a um arrasto de US$ 11,4 bilhões nas contas externas argentinas, valor semelhante a 2021 (US$ 10 bilhões) e 2022 (US$ 11,95 bilhões).

Ainda assim, entre janeiro e outubro do ano passado, o BCRA perdeu mais de US$ 20 bilhões em reservas internacionais devido ao encolhimento da balança comercial (que caiu para US$ 5,7 bilhões) após a queda nas exportações. A balança comercial caiu US$ 16 bilhões em um único ano, de 2022 a 2023. Outro fator que contribuiu para a queda das reservas: entre janeiro e outubro, a Argentina viu saídas líquidas de capital de organismos multilaterais, uma estipulação do programa negociado pelo FMI e pelo governo argentino em março de 2022.

A restrição financeira

Os resultados demonstram que o problema estrutural da Argentina é financeiro, não comercial. Dívidas enormes do setor privado e público, pagamentos de juros e capital drenam o superávit comercial, enquanto as entradas de capital tendem a ser de curto prazo, especulativas e, portanto, voláteis. Isso tem implicações importantes para a política econômica corretiva daqui para frente. Embora as exportações sejam significativas, concentrar-se apenas no restabelecimento da balança comercial através do aumento das exportações não conseguirá resolver a componente financeira da dívida externa.

A restrição financeira externa da Argentina pode estar ligada às transformações nas finanças globais ocorridas desde a queda de Bretton Woods. Como a literatura sobre financeirização há muito argumenta, o crescimento sem precedentes dos fluxos de capital aumentou sua influência nas contas externas dos países periféricos nas últimas décadas.[ix] Nesse sentido, a vulnerabilidade do peso pode ser enquadrada naquilo que a literatura pós-keynesiana chama de “hierarquia monetária”.[x]

As moedas na parte inferior da hierarquia são usadas como “moedas de investimento”, enquanto as moedas no topo são “moedas de reserva”. Como consequência, os fluxos de capital para os países cujas moedas nacionais estão na base da hierarquia – uma categoria que contém a maior parte da América Latina – são mais voláteis, pró-cíclicos e dependentes das condições financeiras internacionais. Reduzir as vulnerabilidades externas dos países periféricos exigiria a reforma do sistema monetário internacional baseado no dólar.

Ao mesmo tempo, os países periféricos diferem em função de características estruturais distintas das suas economias, tais como o nível de abertura financeira e os stocks de reservas internacionais[xi] A Argentina – caracterizada por um alto grau de liberalização das contas externas e pela diminuição das reservas internacionais – deve, então, ajustar suas políticas econômicas internas de acordo, implantando reformas financeiras internas que lhe permitam acumular reservas internacionais e fortalecer o peso. Tais mudanças internas poderiam ocorrer ao lado da reforma monetária global, salvando nações como a Argentina do aprofundamento de crises financeiras e sociais.

Com esse objetivo, a Argentina poderia reintroduzir políticas de controle cambial adotadas pelo governo de Nestor Kirschner entre 2003 e 2010, como o requisito de permanência mínima para a entrada de capital estrangeiro, mantendo a competitividade da taxa de câmbio. Embora os ativos domésticos sejam necessários para o sucesso dessas políticas, os atores de elite da Argentina tendem a salvaguardar seus ganhos no exterior.

A reforma financeira interna deve, por conseguinte, incluir também restrições às classes de capitais dos países periféricos, incluindo um limite para as divisas estrangeiras detidas como poupança ou transferidas para o estrangeiro pelas empresas. É claro que a adoção de tais medidas implicaria um projeto político desafiador, especialmente após a reação triunfante da direita argentina.

*Ignacio Juncos é doutorando em economia na Universidade Nacional de Córdoba.

Tradução: Eleutério F. S. Prado.

Publicado originalmente no portal Phenomenal world.

Notas

[i] Dados do Banco Mundial, disponíveis em https://www.worldbank.org/en/research/brief/inflation-database

[ii] Dados do Banco Central Argentino (BCRA), disponíveis em https://www.bcra.gob.ar/Pdfs/PublicacionesEstadisticas/com3500.xls.

[iii] Basualdo, E. (2001). Sistema político y modelo de acumulación en la Argentina. Universidade Nacional de Quilmes. Buenos Aires, Argentina.

[iv] Juncos, I. (2021). La dimensión internacional de la financierización subordinada: El caso argentino. Revista de Economía Política de Buenos Aires, (22), 47-72.

[v] Manzanelli, P. D., & Basualdo, E. M. (2016). Régimen de acumulación durante el ciclo de gobiernos kirchneristas: Un balance preliminar a través de las nuevas evidencias empíricas de las cuentas nacionales. Realidade Económica, (304), 6-40; Cantamutto, F. J., Schorr, M., & Wainer, A. G. (2016). El sector externo de la economía argentina durante los gobiernos del kirchnerismo (2003-2015). Realidade Económica, (304), 41-73.

[vi] Em junho de 2018, o FMI aprovou um Acordo de Stand-By (SBA) de três anos para a Argentina no valor de US$ 50 bilhões (cerca de 1.110% da cota argentina no FMI). Veja: https://www.imf.org/en/News/Articles/2018/06/20/pr18245-argentina-imf-executive-board-approves-us50-billion-stand-by-arrangement.

[vii] Dados da CEPAL.

[viii] Dados obtidos no Banco Central da República da Argentina (BCRA).

[ix] Kaltenbrunner, A., & Painceira, J. P. (2018). Financierización en América Latina: implicancias de la integración financiera subordinada. Estudios sobre finenciarización en América Latina, 33-61.

[x] Bortz, P. G., & Kaltenbrunner, A. (2018). The international dimension of financialization in developing and emerging economies. Development and change, 49(2), 375-393; De Conti, B., Biancarelli, A., & Rossi, P. (2013). Currency hierarchy, liquidity preference and exchange rates: A Keynesian/minskyan approach. Congrès de l’Association Française d’Économie Politique, Université Montesquieu Bordeaux IV, 1-22; De Paula, L. F., Fritz, B., & Prates, D. M. (2017). Keynes at the periphery: Currency hierarchy and challenges for economic policy in emerging economies. Journal of Post Keynesian Economics, 40(2), 183-202.

[xi] Carneiro, R., & De Conti, B. (2022). Exorbitant privilege and compulsory duty: The two faces of the financialised IMS. Cambridge Journal of Economics, 46(4), 735-752.

A Terra é Redonda existe graças aos nossos leitores e apoiadores.

Ajude-nos a manter esta ideia.

CONTRIBUA