Por ILAN LAPYDA*

Desde o início da pandemia, o Ibovespa se comportou como uma “cotação da morte” no Brasil, uma “medida” sinistra do sofrimento da sociedade

“O Brazil não conhece o Brasil / O Brasil nunca foi ao Brazil (…) / O Brazil não merece o Brasil / O Brazil tá matando o Brasil” (Querellas do Brasil, de Maurício Tapajós e Aldir Blanc [vítima da Covid-19 em 2020]).

O anúncio do presidente estadunidense, Joe Biden, de que pretende praticamente dobrar o imposto sobre ganhos de capital (que incide sobre transações financeiras) e elevar a alíquota do imposto de renda dos mais ricos virou manchete e chacoalhou os mercados financeiros (já voláteis) em todo o mundo. A guinada “à esquerda” do governo democrata, com o arroubo keynesiano do seu Big New Deal, é uma estratégia para sustentar a economia, mas também resultado das pressões sociais sobre o establishment político e financeiro no contexto da pandemia. Assim como na crise de 2008, o debate sobre desigualdade social (todo mundo se lembra dos 99% versus 1%) ganhou força novamente no mundo e, com ele, também a crítica aos mercados financeiros e às grandes fortunas – embora, no Brasil, a blindagem do setor financeiro seja tal que, no máximo, se cogita um programa de renda mínima.

A atual situação ecoa numa discussão teórica importante sobre a financeirização no capitalismo contemporâneo que tomou corpo nos anos 1990 e penetrou paulatinamente o debate nos diversos campos das ciências humanas, extrapolando sua origem na economia crítica. Ao contrário da economia ortodoxa, que, quando muito, se limita a apontar de tempos em tempos uma “exuberância irracional”[i] nos mercados financeiros, as diferentes abordagens sobre a financeirização constataram uma série de transformações importantes e perenes no funcionamento do capitalismo das últimas quatro décadas. Em algumas formulações, o regime de acumulação fordista-keynesiano do pós-guerra deu, assim, lugar ao regime financeirizado/de acumulação financeira atualmente preponderante.

Dentre as consequências dessa passagem apresentadas por diversos autores, podem-se citar: o aumento das transações e especulação financeiras, acompanhado do predomínio da fração financeira da classe capitalista; a formação recorrente de bolhas de ativos com irrupção de crises financeiras ao redor do mundo, bem como instabilidade macroeconômica permanente dos países devido à ampla liberalização dos fluxos de capital com o exterior; a redução das taxas de investimento produtivo e financeirização das atividades das empresas do setor não financeiro; a intensificação das “reestruturações produtivas” e fusões/aquisições de empresas, levando a terceirizações, deslocalizações da produção, demissões em massa e precarização do trabalho no centro do capitalismo – com repercussões no mesmo sentido na periferia; e, claro, o aumento da desigualdade social.

Um ponto de controvérsia, por outro lado, é como considerar a “autonomia” da esfera financeira, que, de certo modo, está na raiz dos questionamentos em 2008 e que retornam agora. Chesnais, um dos pioneiros na conceitualização da financeirização, empregou o termo equívoco de “autonomia relativa”[ii] em um de seus escritos, dando origem a críticas como a de Prado[iii], que pode ser resumida do seguinte modo: a esfera financeira não poderia ser autônoma na medida em que não gera valor, mas apenas se alimenta daquele gerado na produção. Em diversas ocasiões, Chesnais deixou mais nítida sua posição, ou seja, a de que o capital fictício (como os ativos financeiros que circulam na bolsa), embora limitado em última instância pela acumulação real, possui uma dinâmica que não segue pari passu o movimento do capital produtivo – na medida em que consiste na antecipação de valor futuro a ser gerado e está sujeito a enormes variações especulativas de preço. O movimento do capital fictício pode, por exemplo, operar grandes transferências de riqueza de uma mão para a outra e alavancar fusões e aquisições, antes que o “chamado à realidade” da esfera produtiva ocorra.

De todo modo, o que se busca aqui é contribuir para a reflexão sobre a contraparte dessa autonomia “econômica” da esfera financeira: a autonomia “social”. Indiretamente, esta se manifesta na atual “inutilidade” econômica dos mercados financeiros, que se reverte em inutilidade social. Lordon, por exemplo, destacou-a em tom provocativo, ao considerar o fechamento das bolsas de valores. Entre outros malefícios, elas mais se apropriariam de riquezas do que fomentariam o investimento produtivo e o emprego: “E a Bolsa financia as empresas? No ponto em que estamos, são sobretudo as empresas que financiam a Bolsa!”[iv].

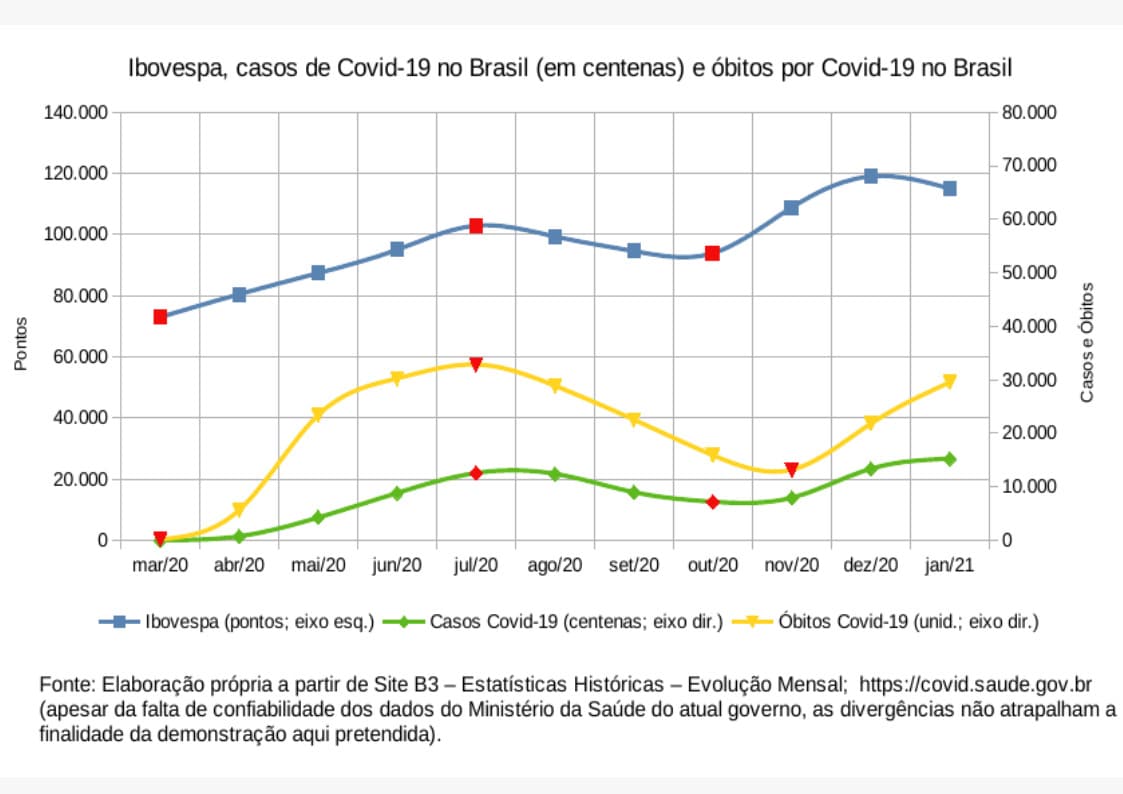

Num sentido mais direto da autonomia do ponto de vista social, é possível apontar a grande desconsideração dos mercados financeiros pela realidade concreta de vida da população que lhe dá sustento (através de seu trabalho e do pagamento de juros e de impostos[v]). Ao passar em revista alguns fatos sobre o Brasil durante a pandemia, é possível avaliar o grau atingido por esse fenômeno num período particularmente propício à análise devido à somatória de crise econômica, política e sanitária. Partimos da evolução do Ibovespa em 2020 (desde o início da pandemia no Brasil) e da evolução do número de casos e de vítimas fatais de Covid-19 no país. O gráfico fala por si só:

Os momentos ascendentes e descendentes das curvas exibidas visivelmente coincidem (os pontos em vermelho marcam as mudanças de trajetória). Portanto, desde o início da pandemia, o Ibovespa se comportou como uma “cotação da morte” no Brasil, uma “medida” sinistra do sofrimento da sociedade. O descaso do governo Bolsonaro em relação à pandemia é, de fato, proporcional à atenção de Paulo Guedes dada ao setor financeiro, assim como o capital estrangeiro não hesita em se aproveitar da turbulência interna (queda dos preços dos ativos e valorização do dólar) para ir às compras e lucrar.

Passar da correlação à causalidade entre os fenômenos, contudo, afirmando que as mortes por Covid-19 foram a causa da variação do índice da bolsa (ou o contrário…), exigiria a elaboração de hipóteses intermediárias e a realização de uma análise estatística bem mais sofisticada. Não se pretende aqui chegar a tanto, mas caminhar a contrapelo de modo a salientar, conforme anunciado, a autonomia “social” da esfera financeira: o Ibovespa e as mortes/casos de Covid-19 não apenas não variaram inversamente como caminharam no mesmo sentido. Concentrando-se nos trechos ascendentes das curvas, surge a constatação insólita de que havia capital inflando as cotações da bolsa no exato momento em que as mortes e infecções aumentavam e que recursos eram (e ainda são[vi]) tão necessários na área da saúde e para garantir as condições mínimas de sobrevivência da população.

Cabe reafirmar que boa parte desse capital é estrangeiro, coerente com um movimento de desnacionalização da economia mais antigo e impulsionado pelos efeitos da Lava Jato sobre grandes empresas brasileiras (inclusive de atuação internacional) desde 2014. Ao longo da década passada, os estrangeiros aumentaram sensivelmente sua fatia no mercado à vista de ações[vii] da B3, com pico justamente entre 2014 e 2016 (mais de 50% do volume financeiro). Passou-se, assim, de 33% em 2010 para 44,6% em 2020 (2 pontos percentuais a mais do que em 2019, que foi de 42,6%)[viii]. Mais uma vez: o Brazil (capital estrangeiro e capital interno a ele associado) espreita as ondas de turbulência do Brasil e, no limite, anseia por elas.

Outros dados apontam no mesmo sentido do gráfico. Segundo o site da B3[ix], em 2020: 28 empresas abriram capital na bolsa – fizeram IPO (Oferta Inicial de Ações) –, contra uma média de 4 nos cinco anos anteriores, captando mais de R$ 43,8 bilhões; e foram 25 as novas ofertas de ações por empresas já presentes na bolsa (Follow on) – contra uma média de 14 nos cinco anos anteriores –, captando quase R$ 74 bilhões. No mesmo ano de 2020, mais de 1,5 milhão pessoas físicas ingressaram como investidores na bolsa (totalizando cerca de 3,2 milhões contas no final do ano)[x], um recorde absoluto alimentando a autonomia econômica e social da esfera financeira. Assim, a capitalização total da B3 passou de R$ 4.607,5 bilhões em dez/2019 para R$ 4.946,5 bilhões em dez/2020.

Alguns replicarão que a bolsa não reflete apenas o momento presente, que os “fundamentos” da economia brasileira são levados em conta, que os juros (Selic) estão baixos (o que estimula os “investidores” a migrarem para ativos de maior risco), etc. Essas justificativas, no entanto, não respondem à pergunta crucial de por que e até quando os interesses financeiros continuarão a se sobrepor aos fundamentos reais (em vez dos fetiches) da sociedade: as pessoas. Por trás da bolsa – esse disfarce para o rosto das finanças –, estão os agentes do mercado, nacionais e internacionais, com a colaboração de governantes. Não se pode esquecer, assim, do pacote de R$ 1,2 trilhão[xi] do Banco Central, de março de 2020, visando “socorrer” o sistema bancário – que continua cobrando juros dezenas de vezes maiores do que a Selic. O valor corresponde a 16,7% do PIB, proporção muito superior ao auxílio concedido durante a crise de 2008, enquanto o gasto do Brasil com programas de transferências de renda é de 1,2% do PIB[xii].

A recente aprovação da autonomia do Banco Central e a preocupação com a preservação a qualquer custo do Teto de Gastos aprovado na gestão Temer (a fim de garantir, acima de tudo, o pagamento dos juros da dívida pública) contrastam igualmente com a situação da população mais vulnerável (economicamente e à Covid-19[xiii]), deixada sem nenhum auxílio financeiro durante meses e agora contando somente com quatro parcelas mensais de R$ 250.

Nesse sentido, causa profunda estranheza ouvir comentários como “as instituições estão funcionando”, quando uma ou outra das medidas absurdas de Bolsonaro são barradas, mas a “boiada” continua passando. A real situação do Brasil é um (anti)governo federal indiferente à dor e à morte alheias, avalizado por Paulo Guedes (representante direto do setor financeiro) e (ainda) pelo Exército; um Congresso (com notáveis exceções) movido pelo fisiologismo e pelos interesses do grande capital (através de representantes diretos e indiretos); e um STF “acovardado”. A situação calamitosa do Brasil traz, assim, a marca direta, embora camuflada, das frações da classe dominante. O setor financeiro (a “Faria Lima”) tem papel de destaque nesse Baile da Ilha Fiscal, com o beneplácito do capital estrangeiro.

A autonomia “econômica” da esfera financeira é, como visto, limitada pela esfera produtiva e culmina no estouro da bolha através das contradições do próprio processo econômico. Os ativos se desvalorizam, aproximando-se da capacidade real da economia em produzir valor (para então recomeçar o processo…). A elasticidade da autonomia social, porém, infelizmente já se provou muito maior do que a econômica. E o “estouro da bolha” depende de fatores que, durante a pandemia e sob Bolsonaro, são ainda mais difíceis de se realizarem do que de costume: mobilização e pressão populares e organização política. A questão, portanto, é até quando a autonomia social da esfera financeira poderá se desenvolver e como é possível estourar a “bolha”. Até lá, segue o Baile no Brazil, enquanto o Brasil grita SOS…

*Ilan Lapyda é doutor em sociologia pela Universidade de São Paulo.

Notas

[i]Termo famoso de Alan Greenspan, então presidente do Federal Reserve dos EUA, sobre a situação da bolsa de valores estadunidense em meados dos anos 1990.

[ii]CHESNAIS, François. “O capital portador de juros: acumulação, internacionalização, efeitos econômicos e políticos”. In ______. (org.). A finança mundializada: raízes sociais e políticas, configuração, consequências. São Paulo: Boitempo. 2005, p.45.

[iii]PRADO, Eleutério. “Resenha de ‘A finança mundializada’”, in: Outubro, n°14, pp. 217-224. 2006.

[iv]LORDON, Fréderic. “Fechar a Bolsa?”. Le monde Diplomatique Brasil. Fev/2010. Ano 3, Nº 31, pp-28-29.

[v]E, atualmente, também com seus dados – para big techs e afins.

[vi]Na primeira quinzena de abril de 2021, com recordes diários de mortes por Covid-19 e mais de 350 mil no total, o Ibovespa voltou a bater 120 mil pontos.

[vii]Sem contar o mercado de derivativos, no qual sua participação era de 67% do volume negociado em dez/2020.

[viii]Cf. https://ri.b3.com.br/pt-br/ – Banco de Dados (mar/2021)

[ix]Cf. https://ri.b3.com.br/pt-br/ – Banco de Dados (mar/2021).

[x]Cf. http://www.b3.com.br/pt_br/market-data-e-indices/servicos-de-dados/market-data/consultas/mercado-a-vista/perfil-pessoas-fisicas/genero/

[xi]Cf. https://www.infomoney.com.br/economia/com-crise-banco-central-ja-anunciou-r-12-trilhao-em-recursos-para-bancos/

[xii]https://www.camara.leg.br/noticias/641463-especialistas-defendem-constitucionalizacao-do-bolsa-familia/

[xiii]Pesquisa de 2020 da UFPel mostra o seguinte: Em todas as fases da pesquisa, os 20% mais pobres apresentaram o dobro do risco de infecção em comparação aos 20% mais ricos. Além disso, indígenas tiveram um risco cinco vezes maior do que os brancos. “Mostramos que os pobres e os indígenas são os grupos mais vulneráveis, que requerem ainda mais atenção de políticas de saúde pública”, diz Hallal (Cf. https://ccs2.ufpel.edu.br/wp/2020/08/05/epicovid19-anuncia-proxima-etapa-da-pesquisa-nacional-sobre-coronavirus/ )