Por MICHAEL ROBERTS*

O G20 espera apenas sobreviver às custas dos países pobres e de seus povos. Ele optará por puncionar cada vez mais o valor produzido pelos trabalhadores do mundo como um todo

Neste fim de semana, está acontecendo a cúpula dos líderes do G20 – não fisicamente, é claro, mas por vídeo. Orgulhosamente sediada pela Arábia Saudita – um conhecido bastião da democracia e dos direitos civis! –, ela reunirá os líderes do G20 que se concentrarão em discutir o impacto da pandemia COVID-19 na economia mundial.

Como se sabe, os líderes estão alarmados com o enorme aumento nos gastos governamentais gerados pelas quedas abruptas da produção. Ora, isso ocorreu e vem ocorrendo porque os principais governos capitalistas foram forçados a gastar mais para amenizar o impacto da crise nas empresas, grandes e pequenas, e até mesmo na população trabalhadora em geral. As estimativas do FMI afirmam que o estímulo fiscal e monetário combinado fornecido pelas economias avançadas atingiu cerca de 20 por cento da soma de seus produtos internos brutos.

Os países de renda média no mundo em desenvolvimento não têm sido capazes de fazer o mesmo, mas ainda assim apresentaram uma resposta combinada igual a 6 ou 7% do PIB, ainda de acordo com o FMI. Para os países mais pobres, porém, a reação foi muito mais modesta. Juntos, eles injetaram gastos iguais a apenas 2% de sua produção nacional para fazer frente à pandemia. De qualquer modo, isso deixou as economias muito mais vulneráveis à uma recessão prolongada, a qual levará potencialmente milhões de pessoas à pobreza.

A situação tem se tornado mais urgente à medida que o sofrimento trazido pela crise pandêmica começou a ser sentida mais agudamente. Zâmbia, esta semana, tornou-se o sexto país em desenvolvimento a deixar de pagar ou a reestruturar as suas dívidas, em 2020. Outros podem ir pelo mesmo caminho à medida que são esperados aumentos dos custos econômicos devidos à propagação do vírus – mesmo se há algumas boas notícias sobre vacinas potencialmente adequadas.

O Financial Times publicou em suas páginas o seguinte comentário: “alguns observadores acham que mesmo os grandes países em desenvolvimento, como Brasil e África do Sul, que fazem parte do grupo de grandes nações do G20, podem enfrentar sérios desafios para obter financiamento nos próximos 12 a 24 meses”.

Até agora, muito pouco foi feito pelos governos do G20 para evitar ou amenizar o futuro desastre associado à dívida como um todo. Em abril, Kristalina Georgieva, a diretora-gerente do FMI, disse que as necessidades de financiamento externo dos mercados emergentes e países em desenvolvimento seriam da ordem de“trilhões de dólares”. O próprio FMI forneceu já US$ 100 bilhões em empréstimos de emergência. O Banco Mundial reservou US$ 160 bilhões para emprestar nos próximos 15 meses. Apesar disso, o próprio Banco Mundial avalia que “os países de renda baixa e média precisarão doravante de US$ 175 bilhões a US $ 700 bilhões por ano”.

A única inovação coordenada consistiu na suspensão do serviço da dívida, a qual foi divulgada em abril pelo G20. Essa medida permitiu que 73 dos países mais pobres do mundo adiassem os seus pagamentos. Mas pausar os pagamentos não é solução – pois, as dívidas permanecem pesando. E mesmo se os governos do G20 acordarem com um maior relaxamento, os credores privados (bancos, fundos de pensão, fundos de hedge e ‘vigilantes’ de títulos) continuaram a exigir cruamente o retorno dos empréstimos.

Nas economias avançadas e em algumas economias de mercado emergentes, as compras de dívida do governo pelo banco central ajudaram a manter as taxas de juros em mínimos históricos e apoiaram os empréstimos do governo. Nessas economias, a resposta fiscal à crise foi massiva. Em muitos mercados emergentes altamente endividados e economias de baixa renda, no entanto, os governos tiveram espaço limitado para aumentar os empréstimos, o que prejudicou sua capacidade de ampliar o apoio aos mais afetados pela crise. Esses governos enfrentam agora escolhas difíceis. Por exemplo, em 2020, a dívida do governo chegará a mais de 480% de sua receita nos 35 países da África Subsaariana elegíveis.

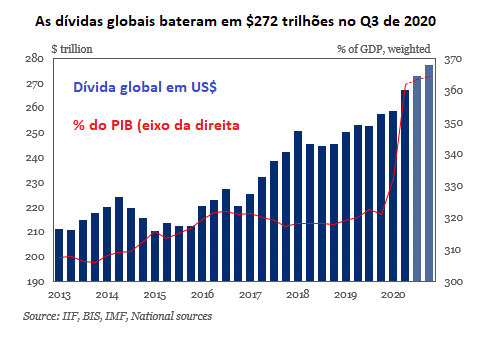

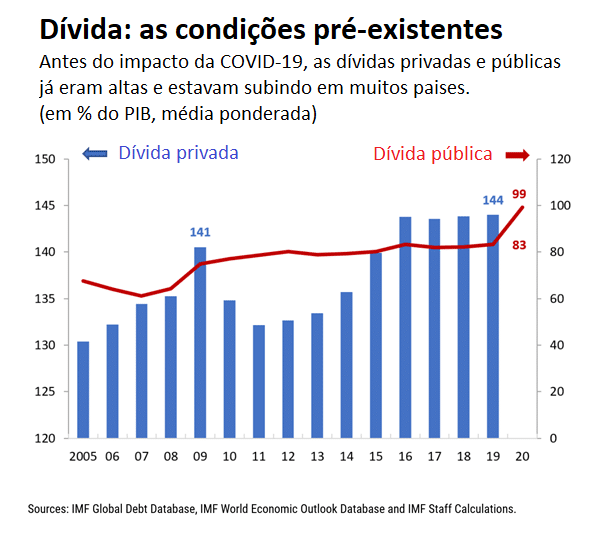

Mesmo antes de a pandemia estourar, a dívida global já vinha atingindo níveis recordes. De acordo com o Instituto Internacional de Finança (IIF), nos mercados “maduros”, a dívida ultrapassou já 432% do PIB no terceiro trimestre de 2020, um aumento de mais de 50 pontos percentuais de um ano para outro. A dívida global total terá atingido US$ 277 trilhões no final do ano, ou seja, algo como 365% do PIB mundial.

Grande parte do aumento da dívida total entre as chamadas economias em desenvolvimento ocorreu na China, onde os bancos estatais expandiram os seus empréstimos. Os empréstimos “bancários paralelos” aumentaram porque os governos locais realizaram grandes projetos de infraestrutura usando tanto crédito quanto a venda de terras, especialmente o primeiro quando estas últimas não se mostravam suficientes.

Grande parte do aumento da dívida total entre as chamadas economias em desenvolvimento ocorreu na China, onde os bancos estatais expandiram os seus empréstimos. Os empréstimos “bancários paralelos” aumentaram porque os governos locais realizaram grandes projetos de infraestrutura usando tanto crédito quanto a venda de terras, especialmente o primeiro quando estas últimas não se mostravam suficientes.

Muitos especialistas “ocidentais” consideram que, como resultado, a China está caminhando para uma grande crise de inadimplência. E que isto prejudicará seriamente o governo de Pequim, assim como a economia chinesa como um todo. Note-se, porém, que essas previsões foram feitas nas últimas duas décadas. Apesar do aumento nos níveis de endividamento na China, tal crise não parece provável.

Em primeiro lugar, a China, ao contrário de outras grandes e pequenas economias emergentes com dívidas elevadas, tem uma reserva de moeda estrangeira maciça de US$ 3 trilhões. Em segundo lugar, menos de 10% de sua dívida foi contraída com estrangeiros, ao contrário de países como Turquia, África do Sul e grande parte da América Latina. Terceiro, a economia chinesa está crescendo. Ele se recuperou da crise pandêmica muito mais rápido do que as outras economias do G20, as quais permanecem em crise neste ano.

Além disso, se algum banco ou empresa financeira falir (e alguns faliram), o sistema bancário estatal e o próprio estado os sustentarão; estarão sempre prontos para pagar a conta ou para induzir que se faça uma “reestruturação”. Ora, o Estado chinês tem o poder de reestruturar o setor financeiro – e isto foi mostrado no recente bloqueio ao lançamento planejado do banco de Jack Ma. A qualquer sinal sério de que o setor financeiro e imobiliário chinês esteja ficando “grande demais para falir”, o governo pode e irá agir vigorosamente. É por isso que se pode apostar que não haverá colapso financeiro. Contudo, essa imagem não se aplica ao resto dos países do G20.

E o que é ainda mais importante, o aumento da dívida globalmente não ocorreu apenas nas contas do setor público, mas também nos balanços do setor privado, especialmente no que concerne a dívida corporativa. Empresas em todo o mundo aumentaram seus níveis de endividamento enquanto as taxas de juros eram baixas ou até mesmo zero. As grandes empresas de tecnologia o fizeram para acumular dinheiro, comprar de volta ações para aumentar seu preço ou para realizar fusões, mas as empresas menores, onde a lucratividade havia sido baixa por uma década ou mais, o fizeram apenas para manter a cabeça acima da água. Este último grupo tornou-se cada vez mais formado por empresas zumbis (ou seja, em que os lucros não são suficientes nem mesmo para cobrir os juros da dívida).Essa é uma situação que aponta para eventuais calotes e estes ocorrerão assim que as taxas de juros subirem.

O que pode ser feito diante dessa situação? Uma solução oferecida consiste em dar mais e mais crédito. No G20, os funcionários do FMI assim como outros interessados farão pressão não apenas por uma extensão do diferimento do pagamento das dívidas, mas também por uma duplicação do poder de fogo de crédito do FMI por meio da emissão dos Direitos Especiais de Saque (DESs).Esta é uma forma de dinheiro internacional distinta do dinheiro-ouro; na verdade, trata-se de uma moeda fiduciária composta por uma cesta das principais moedas, tais como o dólar, o euro e o iene, a qual é emitida apenas pelo FMI.

O FMI emitiu DESs em crises anteriores e seus proponentes dizem que ele deve fazê-lo novamente agora. Mas a proposta foi vetada pelos EUA em abril passado. “Emitir DESs significa dar liquidez incondicional aos países em desenvolvimento”–afirmou Stephanie Blankenburg, chefe da divisão da Unctad que trata da dívida e do financiamento do desenvolvimento. Para concluir: “Se as economias avançadas não conseguirem concordar com isso, todo o sistema multilateral está praticamente falido.”

Será isso uma verdade? Será que mais dívidas (desculpe, mais “crédito”) empilhadas no topo da montanha existente trazem de fato uma solução? Mesmo no curto prazo? Por que os líderes do G2 não concordam em eliminar as dívidas dos países pobres e por que não insistem para que os credores privados façam o mesmo?

Claro, a resposta é óbvia. Isso significaria enormes perdas globais para detentores de títulos e para os bancos, o que daria origem possivelmente a uma crise financeira nas economias avançadas. Num momento em que os governos estão enfrentando enormes déficits orçamentários e níveis de dívida pública bem acima de 100% do PIB, eles teriam de gerar um mega salvamento de bancos e instituições financeiras, à medida que o peso da dívida dos países emergente for chegando ao seu limite.

Recentemente, o ex-economista-chefe do BIS (Bank for International Settlements), William White, foi perguntado numa entrevista sobre o que fazer diante dessa situação. White, um membro de longa data da escola austríaca de economia, atribui as crises do capitalismo às expansões “excessivas” e “descontroladas” do crédito – e não a quaisquer contradições inerentes ao modo de produção capitalista. Ora, segundo ele, isso acontece porque as instituições como os bancos centrais extrapolam, corrompem o funcionamento “perfeito” dos mercados de dinheiro e, assim, interferem na criação excessiva dinheiro e na fixação de taxas de juros que diferem das “taxas naturais”.

Dito em outras palavras, White coloca a causa da crise da dívida iminente na porta dos bancos centrais. “Eles seguiram as políticas erradas nas últimas três décadas, o que causou dívidas cada vez maiores e uma instabilidade cada vez maior no sistema financeiro.” Ele continua: “meu ponto é: os bancos centrais criam as instabilidades, então eles têm que salvar o sistema durante a crise e, assim, criam ainda mais instabilidades. Eles não param de atirar no próprio pé.”

Há alguma verdade nessa análise. Como até mesmo o Federal Reserve admitiu em seu último relatório sobre estabilidade financeira nos Estados Unidos, a emissão de dinheiro foi longe demais. Houve um aumento de US$ 7 trilhões nos ativos do banco central do G7 em apenas oito meses, em contraste com o aumento de US$ 3 trilhões no ano seguinte ao colapso do Lehman Brothers, em 2008. O FED admitiu que a economia mundial estava em apuros antes da pandemia e que ela precisava de mais injeções de crédito: “após uma longa recuperação global da crise financeira de 2008, as perspectivas de crescimento e ganhos corporativos enfraqueceram no início de 2020 e se tornaram mais incertas”.

Se, por um lado, as injeções de crédito geraram uma “queda nos custos financeiros reduzindo, assim, os encargos da dívida”, encorajaram também uma maior acumulação de dívidas. Em consequência, houve um declínio da qualidade dos ativos, assim como padrões menores de subscrição de crédito; ora, isto “significou que as empresas ficaram cada vez mais expostas ao risco de uma desaceleração econômica ou de um aumento inesperado nas taxas de juros. Os investidores, portanto, se tornaram mais suscetíveis a mudanças repentinas no sentimento do mercado e um aperto das condições financeiras em resposta aos choques.”

Na verdade, as injeções do banco central ajudaram a postergar o problema, sem resolvê-lo de um modo definitivo: “As medidas tomadas pelos bancos centrais visavam restaurar o funcionamento do mercado, mas não abordaram as vulnerabilidades subjacentes que fizeram com que os mercados amplificassem o estresse subsistente. O sistema financeiro permanece vulnerável a outra tensão de liquidez, já que as estruturas e mecanismos subjacentes que deram origem à turbulência ainda estão em vigor.”

Portanto, muito crédito foi acumulado e a única solução agora é gerar mais crédito.

White defende outras soluções. Ele afirma: “Não há como voltar a qualquer forma de normalidade sem lidar com a dívida pendente. Este é o elefante na sala. Se concordarmos que a política dos últimos trinta anos criou uma montanha cada vez maior de dívidas e instabilidades crescentes no sistema, então precisamos lidar com isso.”

Ele oferece “quatro maneiras de se livrar de dívidas que tendem a se tornarem inadimplentes. A primeira: famílias, empresas e governos podem tentar economizar mais para pagar suas dívidas. Ora, sabemos que isso leva ao paradoxo keynesiano da parcimônia, ou seja, faz com que a economia entre em queda e chegue mesmo a um colapso. Portanto, este caminho leva ao desastre.” Logo, o caminho da “austeridade” está fechado.

A segunda maneira: “pode-se tentar sair de uma dívida pendente por meio de um crescimento econômico real mais forte. Mas sabemos que uma enorme dívida pendente impede o crescimento econômico real. Claro, devemos tentar aumentar o crescimento potencial por meio de reformas estruturais, mas é improvável que essa seja a solução mágica salvadora” White diz, então, que esta segunda maneira não pode funcionar se o investimento produtivo for muito baixo porque o peso da dívida é muito alto.

O que White deixa de fora de sua análise é o baixo nível de lucratividade do capital atualmente existente. Eis que isso impede os capitalistas de investir produtivamente com o crédito extra disponível. Por “reformas estruturais”, White quer dizer despedir trabalhadores, substituindo-os por tecnologia. Consiste também em destruir o que resta dos direitos e das condições laborais. Isso pode funcionar, diz, mas ele não acha que será implementado em grau suficiente pelos governos.

White continua: “Isso deixa dois caminhos restantes: um maior crescimento nominal – ou seja, maior inflação – ou uma tentativa de se livrar da inadimplência reestruturando e cancelando parte das dívidas.” Uma inflação mais alta globalmente pode muito bem ser uma opção; as políticas keynesianas e da teoria monetária moderna poderiam produzi-la. Se a dívida é paga em termos reais, isto reduz o padrão de vida da maioria das pessoas. Mas se ela é paga em termos nominais, isso afeta o valor real dos empréstimos feitos pelos bancos. Nesse segundo caso, os devedores ganham às custas dos credores e dos trabalhadores.

White, por ser um bom economista neo-austríaco, opta pela amortização das dívidas. “É esse caminho que eu aconselharia fortemente. Aborde o problema, tente identificar as dívidas inadimplentes e as reestruture da maneira mais ordenada que puder. Mas sabemos como é extremamente difícil reunir credores e devedores para resolver isso de forma cooperativa. Nossos procedimentos atuais são completamente inadequados.” Na verdade, como o FMI e o G20 não têm qualquer “estrutura” para trilhar esse caminho. Essas instituições líderes não querem provocar um crash financeiro e uma queda mais profunda do produto “liquidando” as dívidas, tal como foi proposto por funcionários do tesouro dos EUA durante a Grande Depressão da década de 1930.

Em vez disso, o G20 poderá concordar em estender o plano de adiamento dos pagamentos devidos, mas não cancelará quaisquer dívidas. Provavelmente, também, não estará disposto a expandir o fundo de DES. Em vez disso, ele espera apenas sobreviver às custas dos países pobres e de seus povos. Ele optará por puncionar cada vez mais o valor produzido pelos trabalhadores do mundo como um todo.

*Michael Roberts é economista. Autor, entre outros livros, de The Great Recession: a Marxist View.

Tradução: Eleutério Prado

Publicado originalmente em The Next Recession, em 20/11/2020