Por MICHAEL ROBERTS*

O fracasso americano no Afeganistão e a pressão sobre o dólar

O rápido colapso do governo fantoche do Afeganistão, assim que as tropas dos EUA se retiraram da guerra com o Taleban e deixaram o país após 20 anos, foi comparado à queda de Saigon, ocorrida no final da guerra “americana” de 30 anos contra o povo vietnamita. As cenas de afegãos tentando entrar em aviões americanos no aeroporto de Cabul, com o fim de escapar do novo governo parecem surpreendentemente familiares para aqueles que se lembram dos últimos dias de Saigon.

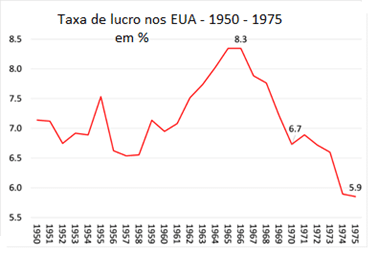

Mas essa não seria uma semelhança superficial? Afinal, a ocupação do Vietnã pelos Estados Unidos foi muito mais cara, seja como parcela da produção nacional dos Estados Unidos seja em termos de vidas de soldados americanos, do que a tentativa de mudança de “regime” no Afeganistão. O desastre do Vietnã levou o governo dos EUA a apresentar déficits fiscais pela primeira vez desde a segunda guerra mundial. Mas, o que é ainda mais importante, significou um desvio do investimento para os setores de armas, em vez aloca-lo nos setores produtivos de bens civis, numa época em que a lucratividade do capital já havia começado a cair. Como se sabe, a Idade de Ouro do investimento e da lucratividade havia atingido o seu pico em meados da década de 1960.

Fonte: Penn World Tables 10.0, cálculos do autor

De fato, no final da década dos anos 1960, estava claro que os EUA nunca poderiam vencer a guerra no Vietnã. Entretanto, a elite governante continuou, sob Nixon e Kissinger, o conflito bélico por mais alguns anos, espalhando-o para os países vizinhos como Laos e Camboja. Também esteva claro, pelo menos há uma década atrás (se não desde o início), que não poderiam vencer no Afeganistão.

Mas, ao final oficial da guerra do Vietnã, as consequências econômicas dessa “intervenção” de 30 anos apontaram para um ponto de inflexão importante: o fim da Pax Americana e o término da posição hegemônica do imperialismo americano na economia mundial. A partir daí, pode-se falar em um declínio relativo (em relação a outras potências imperialistas) dos EUA, com a ascensão dos países europeus, Japão, Leste Asiático e mais recentemente da China. Apesar do colapso da União Soviética ao final da década de 1980 e início da década de 1990, o fim da “guerra fria” não reverteu ou mesmo freou esse declínio relativo. Os EUA não podem mais governar o mundo por conta própria e, mesmo com a ajuda de uma “coalizão de vontades”, não podem ditar uma “ordem mundial”.

Do ponto de vista econômico, tudo começou antes da queda de Saigon. À medida que a lucratividade do capital dos EUA começou a cair a partir de meados da década de 1960, a indústria – e mesmo vários serviços – dos EUA começou a perder sua vantagem competitiva para os capitais franco-germânicos e japoneses em ascensão. Ora, assim, a ordem econômica mundial após a 2ª Guerra Mundial, dentro da qual ocorria a hegemonia econômica dos Estados Unidos e de sua moeda, o dólar, começou a desmoronar.

Na verdade, já se passaram 50 anos desde o mês em que os funcionários da administração Nixon se reuniram secretamente em Camp David para decidir sobre o destino do sistema monetário internacional. Nos 25 anos anteriores, o valor do dólar norte-americano manteve-se fixado a um quantum de ouro (35 dólares por onça) em decorrência de um acordo internacional no pós-guerra. Em princípio, qualquer detentor de dólares poderia convertê-los uma quantidade fixa de ouro que, então, sairia das reservas dos Estados Unidos. Mas, em agosto de 1971, o presidente Nixon foi à televisão nacional para anunciar que havia pedido ao secretário do Tesouro, John Connally, para “suspender temporariamente a conversibilidade do dólar em ouro ou outros ativos de reserva”.

Foi o fim do chamado acordo de Bretton Woods, tão dolorosamente negociado pelas potências aliadas, nomeadamente pelos EUA e pelo Reino Unido, à despeito dos interesses de todos os outros países do mundo. Idealizado, em conjunto com o FMI, o Banco Mundial e a ONU, o acordo estabeleceu um regime de taxas de câmbio fixas; as moedas dos países seriam compradas e vendidas por valores fixos em dólares norte-americanos. Os EUA, por sua vez, manteriam o valor do dólar em termos de ouro. Nenhum país poderia alterar suas taxas sem o acordo do FMI.

Mas com o anúncio de Nixon, o regime de taxa de câmbio fixa foi encerrado; foram os Estados Unidos que o abandonaram e, com ele, ruiu todo o regime monetário internacional de estilo keynesiano que havia predominado no pós-guerra. Não foi por acaso que o fim do sistema de Bretton Woods coincidiu com o fim da macrogestão keynesiana nos Estados Unidos, assim como em outras economias. Essa costumava se valer da manipulação dos gastos e dos impostos do governo para manter a demanda efetiva e, assim, o crescimento.

O boom econômico do pós-guerra, que era baseado em alta lucratividade, relativo pleno emprego e forte investimento produtivo, acabou. Agora, enfrentava-se um declínio na lucratividade do capital e do crescimento do investimento, que culminou na primeira crise internacional do pós-guerra entre 1974-75. Ao lado disso, passou-se a observar um declínio relativo da indústria e das exportações americanas em comparação com os concorrentes.

Os Estados Unidos deixaram de exportar mais produtos manufaturados para a Europa, América Latina ou Ásia do que deles importavam em várias mercadorias transacionadas internacionalmente, tais como o petróleo do Oriente Médio e os produtos industriais da Alemanha e do Japão. Na verdade, esse país via a sua balança de comércio apresentar déficits contínuos. O dólar se mostrava, portanto, seriamente supervalorizado. Se o capital dos Estados Unidos, especialmente o capital industrial, quisesse competir internacionalmente, o valor do dólar em relação ao ouro não podia mais ser mantido fixo; ao contrário, os EUA precisavam deixar a sua moeda se depreciar.

Já em 1959, o economista belga-americano Robert Triffin previra que os EUA não poderiam continuar gerando déficits comerciais com outros países, exportar capital para investir no exterior e ainda assim manter um dólar forte: “se os Estados Unidos continuarem a ter déficits, seus passivos ultrapassariam em muito sua capacidade de converter dólares em ouro sob demanda e provocariam uma “crise do ouro e do dólar”.

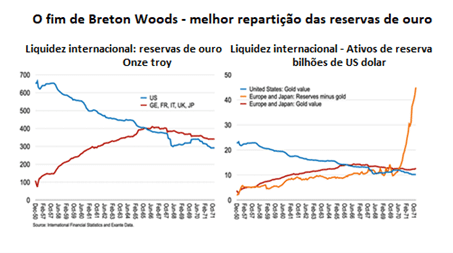

E foi isso que aconteceu. Sob o padrão dólar-ouro, os desequilíbrios no comércio e nos fluxos de capital tiveram de ser resolvidos por meio de transferências de barras de ouro. Até 1953, durante a reconstrução do pós-guerra, os EUA ganharam ouro num montante de 12 milhões de onças, enquanto a Europa e o Japão perderam 35 milhões de onças (para financiar sua recuperação).Mas, depois disso, os EUA começaram a entregar ouro para a Europa e para o Japão. No final de 1965, estes últimos em conjunto ultrapassaram o primeiro, pela primeira vez no período do pós-guerra, em termos de volumes de ouro mantidos em reserva. Como resultado, a Europa e o Japão começaram a acumular enormes reservas em dólares que poderiam usar para comprar ativos americanos. A economia global começou a evolver contra os interesses norte-americanos.

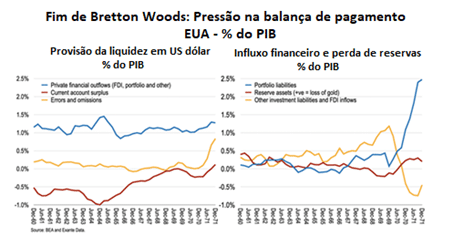

As reservas em dólares na Europa e no Japão eram agora tão grandes que, se esses países comprassem ouro com seus dólares nas condições do padrão ouro-dólar, eles poderiam esgotar os estoques de ouro dos Estados Unidos rapidamente. As saídas financeiras privadas (investimento externo) dos EUA foram em média de aproximadamente 1,2% do PIB ao longo da década de 1960 – as quais consistiam, grosso modo, de investimento de longo prazo no exterior ou, o que é o mesmo, de investimento externo direto (IED).Assim como, saídas ditas de portfólio.

Isso serviu para financiar as exportações líquidas de bens de investimento dos EUA e para obter um superávit em conta corrente – algo que compensava a saída de dólares. Somando-se a isso, cerca de 0,4% do PIB dos EUA em investimento externo excedente foi disponibilizado todos os anos durante a década de 1960.Esse superávit estava disponível para países com déficit em conta corrente – França, Alemanha, Japão etc. – que se dispusessem a adquirir o ouro dos EUA. Reabasteciam, assim, as suas reservas ou acumulavam direitos financeiros contra os EUA – conforme é mostrado no lado direito da figura em sequência.

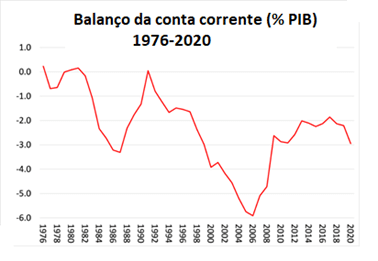

Mas, ao longo da década de 1960, o superávit em conta corrente dos EUA foi diminuindo gradualmente até que, no início da década de 1970, a conta corrente passou a registrar déficit. Os EUA começaram a exportar dólares globalmente não apenas por causa dos investimentos externos, mas também por causa de um excesso de gastos internos, em especial, em importações. Isso ocorria à medida que os fabricantes domésticos perdiam terreno para os concorrentes estrangeiros.

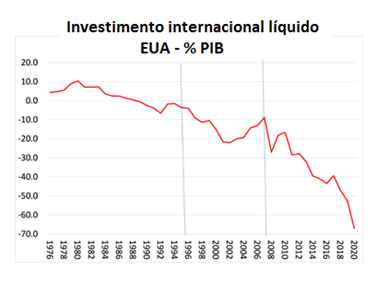

Os EUA tornaram-se dependentes, pela primeira vez desde a década de 1890, de financiamento externo para sustentar os seus dispêndios internos e externos. Assim, as contas externas dos EUA foram afetadas menos pelos fluxos de bens e serviços reais e mais pela demanda global por ativos financeiros dos EUA e pela liquidez que eles forneceram. Na década de 1980, os EUA estavam acumulando passivos externos líquidos, os quais chegaram a 70% do PIB em 2020.

Se a conta corrente de um país está permanentemente deficitária e depende cada vez mais de fundos estrangeiros, a sua moeda fica vulnerável às depreciações elevadas. Esta é a experiência de quase todos os países do mundo, da Argentina à Turquia, Zâmbia e até mesmo do Reino Unido.

No entanto, isso não vale para os EUA porque o dólar é ainda a principal moeda de reserva internacional – um resíduo que ficou do regime de Bretton Woods. Aproximadamente, 90% das transações globais de câmbio requerem o dólar; aproximadamente 40% do comércio global fora dos Estados Unidos é faturado e liquidado em dólares; e quase 60% das notas de dólar dos EUA circulam internacionalmente como uma reserva global de valor e meio de troca. Mais de 60% das reservas cambiais globais detidas por bancos centrais e autoridades monetárias estrangeiras permanecem denominadas em dólares. Estes índices também não mudaram nos últimos anos.

Países com superávit de exportação em relação aos Estados Unidos, como a União Europeia, Japão, China, Rússia e países petrolíferos do Oriente Médio, acumulam excedentes em dólares (principalmente) e compram ou mantêm ativos no exterior em dólares. Ora, apenas o tesouro dos EUA pode “imprimir” esses dólares, obtendo como resultado um lucro que costuma ser chamado de“seignorage”.Portanto, apesar do declínio econômico relativo do imperialismo dos EUA, o dólar permanece supremo.

Esse fato, o domínio do dólar como moeda de reserva internacional, por ocasião do fim do acordo de Bretton Woods, em 1971,encorajou o secretário do Tesouro dos EUA, John Connally, a dizer aos ministros das finanças da União Europeia que “o dólar é nossa moeda, mas é problema seu”. Com efeito, esta foi uma das razões pelas quais a União Europeia, liderada pelo capital franco-alemão, decidiu estabelecer uma união monetária nos anos 1990; o objetivo foi tentar quebrar a hegemonia do dólar no comércio e nas finanças internacionais. Essa meta, porém, teve sucesso apenas limitado, pois a participação do euro nas reservas internacionais está em cerca de 20%. E esse montante se deve principalmente às transações internas à União Europeia.

Concorrentes internacionais como a Rússia e a China costumam exigir uma nova ordem financeira internacional e, para tanto, trabalham agressivamente para quebrar a hegemonia atual do dólar. A adição, em 2016,do renminbi à cesta de moedas que compõe os direitos especiais de saque do FMI representou um importante reconhecimento global do crescente uso internacional da moeda chinesa. Fala-se, também, de países rivais lançando moedas digitais para competir com o dólar. Mas embora a parcela dólar-euro das reservas tenha caído em favor do iene e do renminbi de 86%, em 2014, para 82% agora, as moedas alternativas ainda têm um longo caminho a percorrer para substituir o dólar.

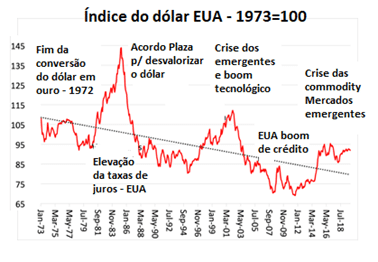

Dito isso, deve-se notar o declínio relativo na produção de bens por parte dos EUA, assim como a perda de competitividade na produção serviços em relação, primeiro, à Europa, e depois ao Japão e ao Leste Asiático e agora à China, desgastou gradualmente a força do dólar americano em relação a outras moedas. Ademais, isso é reforçado pelo fato de que a oferta de dólares supera a demanda internacional. Desde o importante anúncio de Nixon em 1971, o valor do dólar dos EUA caiu 20% – este talvez seja um bom medidor do declínio relativo da economia dos EUA.

A queda do dólar, como se vê no gráfico acima, não foi em linha reta. Nas recessões globais, o dólar sempre se fortalece porque o dólar é o porto seguro para o capital internacional. Isso ocorre porque o dólar é ainda a moeda de reserva internacional. Em uma crise, os investidores geralmente procuram reter dinheiro em vez de o investir produtivamente ou mesmo de especular com ativos financeiros.

Esse efeito é reforçado especialmente no caso em que as taxas de juros nos EUA, sobre as aplicações em dólares, são altas em comparação com as taxas de juros em outras moedas. Para quebrar a espiral inflacionária no final da década de 1970, Paul Volcker, então presidente do Federal Reserve, aumentou deliberadamente as taxas de juros. E isso aprofundou a crise econômica de 1980-2. Diante da crise, os investidores correram para os investimentos em dólares que davam alto rendimento. Os banqueiros adoraram, mas não os fabricantes e exportadores americanos, bem como os países com grandes dívidas em dólares americanos. A queda se mostrou ruim, pois a política de Volcker passou a comprometer a economia mundial.

Finalmente, em 1985, em uma reunião de banqueiros centrais e de ministros das finanças das cinco grandes economias da época, realizada no Plaza Hotel, em Nova York, foi feito um acordo para vender dólar e comprar outras moedas com o fim de desvalorizar o dólar. O acordo Plaza foi outro marco no declínio relativo do imperialismo norte-americano, já que esse país não podia mais impor sua política monetária doméstica a outros países. De qualquer modo, acabou cedendo e permitindo que o dólar caísse.

No entanto, o dólar continua a dominar. Eis que se mantém como a moeda que não perde valor nas crises econômicas. E isso foi visto na crise das empresas ponto.com, em 2001, e na crise das commodities nos mercados emergentes, assim como na crise da dívida do euro em 2011-14.

O declínio relativo do dólar, entretanto, vai continuar. A derrocada do Afeganistão não é um ponto de inflexão – o dólar, na verdade, se fortaleceu com a notícia do colapso de Cabul. Eis que os investidores correram para o “porto seguro” dos ativos denominados em dólar. Mas a explosão monetária e o estímulo fiscal que estão sendo agora aplicados pelas autoridades dos EUA para reanimar a economia dos EUA não vão resolver o problema. Após o pequeno surto produzido pela “corrida do açúcar” da “economia de Biden”, a lucratividade do capital norte-americano retomará seu declínio e o investimento e a produção se mostrarão fracos. E se a inflação dos EUA não diminuir também, o dólar ficará sob mais pressão. Distorcendo uma sentença de Leon Trotsky, pode-se dizer que “o dólar pode não estar interessado na economia mundial, mas o mundo certamente está interessado no dólar”.

*Michael Roberts é economista. Autor, entre outros livros, de The Great Recession: a Marxist View.

Tradução: Eleutério F. S. Prado.

Publicado originalmente no site The next recession.