Por JOSÉ RICARDO FIGUEIREDO*

O Banco Central pretende aumentar a taxa Selic, alegando expectativas de inflação futura

Desde o início do atual governo, vínhamos pacientemente acompanhando a morosa queda da taxa de juros Selic desde 13,75% aos atuais 10,5% por ano, enquanto a inflação permanecia em torno de 4% anuais. Há pouco tivemos a frustrante interrupção da queda, apesar de ainda convivermos com uma das maiores taxas de juro reais do planeta. Agora, escutamos que o Banco Central pretende aumentar a taxa Selic, alegando expectativas de inflação futura. E talvez o faça, a depender da orientação do Boletim Focus, que reporta pesquisa realizada periodicamente com cerca de cento e sessenta representantes do sistema financeiro.

A notícia é uma bofetada do Banco Central em que tenha expectativas de crescimento econômico expressivo. São os trabalhadores dos setores público e privado, sejam assalariados, informais ou profissionais liberais. São os empresários pequenos, médios e grandes, que tenham na produção ou no comércio sua principal receita. São os governantes que estejam preocupados em atender demandas fundamentais em saúde, educação, segurança, infraestrutura etc.

Portanto, medida sobre um parâmetro essencial da política econômica, que afeta toda a nação, está nas mãos de um punhado de representantes do mercado financeiro, que são remunerados, em grande parte, pela Selic. Como pode uma democracia conviver com isso? Ou, melhor: pode-se falar em democracia, convivendo com isso?

O absurdo tem história. Primeiro, uma traumática experiência de hiperinflação e de supostos remédios contra a inflação, que faz o povo valorizar muito a estabilidade monetária desde o plano Real. Segundo, a sistemática pregação neoliberal contra o Estado também dogmatizou uma relação mecanicista entre inflação baixa e juros altos. Estes pontos são tratados a seguir.

Os traumas da hiperinflação na República brasileira

Dos anos 1930 até 1980 o Brasil teve um das mais altas taxa de crescimento econômico do mundo, entre 6 a 7% em média, convivendo, quase sempre, com níveis de inflação moderadamente altos, acima de um dígito anual. Uma forte aceleração inflacionária ocorreu no começo da década de 1960, apontando para taxa de 80% em 1964, o que foi uma das justificativas do golpe militar daquele ano.

O regime militar foi bem sucedido em reduzir a inflação por meio de proibição de greves, redução contínua do salário mínimo, enfim, arrocho salarial. Esta investida anti-social e recessiva teve consequências nos protestos de 1967 e 68 e no aparecimento da luta armada, respondidos com o golpe-dentro-do-golpe da Junta Militar.

Mas ficava evidente que a política recessiva era perigosa para o próprio regime, e que seria necessária uma política desenvolvimentista. Além do que, o rebaixamento salarial já havido viria estimular investimentos estrangeiros. O começo dos anos 1970 foi caracterizado como o período do “milagre econômico brasileiro”, atingindo taxas de crescimento de 10% ao ano, com a inflação caindo a um mínimo de 14% anuais.

Mas este quadro começa a reverter-se, em grande parte por causa do duplo choque dos preços do petróleo, do qual importávamos quatro quintos do que consumíamos. Chegaríamos ao final da década de 1970 ainda com crescimento moderado, mas inflação aproximando-se dos 100% anuais, e vendo grandes greves operárias desafiar a repressão policial.

As principais respostas à esta crise, sob o governo do general Geisel, foram corretas: a Petrobrás investiu em petróleo sob o mar no pós-sal, e foi criado o programa do álcool automotivo. Mas estas medidas teriam efeitos a médio e longo prazo e, contra a alta inflação instalada, o general Figueiredo, que assumiu formalmente o governo em 1980, tomou a pior medida possível: entregou o governo, de fato, ao FMI, com aplauso da imprensa.

A política anti-inflacionária do FMI foi a da rigorosa ortodoxia monetarista da escola de Chicago, impondo corte de gastos, fim de subsídios, aumento de juros, desestatização, daí causando recessão, desemprego e fome. Diria nesta época o industrial Severo Gomes, ministro do governo Geisel e senador oposicionista no governo Figueiredo: “Da escola de Chicago, quem matou menos foi Al Capone”.

Mas o remédio recessivo não funcionou desta vez. João Figueiredo, que assumira com inflação próxima de 100% ao ano, deixou o governo com inflação na casa de 250% ao ano. Se a alta inflação de 1964 ajudara a pôr os militares no poder, inflação ainda mais alta veria o fim do regime militar em 1985. Mas estávamos ainda no início do mais longo e intenso processo inflacionário de nossa história, em que a inflação ultrapassava 20% ao mês por vários períodos.

Logo no começo da Nova República, tivemos uma inovação heterodoxa na técnica de combate à inflação, desenhada para eliminar, de forma socialmente neutra, o aspecto inercial da inflação. O termo inflação inercial designa o processo de repasses sucessivos de aumentos de preços dos insumos e da mão-de-obra para os preços dos produtos, destes para os produtos derivados, afetando os consumidores que, como trabalhadores, demandarão novos repasses, e assim por diante.

Em períodos em que a inflação atinge patamares mensais razoavelmente constantes, mesmo que altos, esta inflação pode ser eliminada por meio de uma reforma monetária que incorpore e neutralize este aspecto inercial. Esta idéia inspirou o Plano Cruzado de 1986 e o plano Bresser de 1987, com Sarney, e o Plano Real de 1994, com Itamar Franco.

Todos estes planos exigiam ainda uma “âncora” para garantir preços estáveis no início da nova moeda, pelo menos. A reforma monetária do plano Cruzado foi seguida por congelamento de preços, artificialmente esticado por razões eleitorais, e o plano ruiu pouco após as eleições de 1986. O plano Bresser foi menos dependente de congelamento, mas também durou pouco.

Após a frustração dos planos sob o governo de José Sarney, houve um dos momentos mais dramáticos da luta contra inflação. O plano lançado por Collor no dia de sua posse em 1990 aplicou uma heterodoxia radical: confiscou todas as contas bancárias acima de um valor modesto, tanto de aplicações quanto contas correntes, para serem supostamente devolvidas depois de ano e meio. O surpreendente ato contra a propriedade privada partia de quem se elegeu prometendo modernização capitalista. As conseqüências do plano Collor foram profundamente recessivas, com muitas falências de pequenos poupadores que não puderam usar seu dinheiro para o que pretendiam.

O Plano Real evitou problemas técnicos e políticos dos dois primeiros planos contra inflação inercial, e foi mais bem sucedido. Foi criada a URV, Unidade Real de Valor, denominada na moeda corrente, cujo valor na em tão moeda corrente Cruzeiro Real acompanhava cumulativamente as taxas de inflação, de modo a manter seu valor real. Algum tempo depois os contratos puderam adotar a URV para defesa contra a inflação e, mais algum tempo depois, adotou-se a moeda Real, identificada à URV, para preços e salários.

Os preços foram convertidos pelo valor da URV na data de adoção do Real (1R$=2750Cr$). Os salários foram convertidos segundo o valor médio em URV no último semestre, tempo correspondente ao então período de reajuste salarial. Nos primeiros anos do Plano Real, a âncora de contenção da inflação foi o câmbio alto, com quase paridade entre as moedas real e dólar, barateando importados.

A necessidade desta âncora decorre de que, eliminado o aspecto inercial da inflação, resta o aspecto principal, não inercial, a tendência ao aumento da inflação, que é manifestação do conflito distributivo. Mas a paridade entre real e dólar causava déficit da balança de pagamentos a ponto do esgotamento das reservas, com renovada submissão ao FMI. Teve que ser abandonada após as eleições de 1998, substituída pela institucionalização do “tripé econômico”: câmbio flutuante, meta de inflação e meta fiscal.

O câmbio flutuante retira do Estado a definição da taxa de câmbio para torná-la dependente do mercado financeiro, incluindo especuladores. A meta fiscal impõe invariavelmente redução do Estado. A meta de inflação tem sido posta de forma que sempre leva a aumento dos juros.

Este tripé tem contido a inflação, de fato. Se, dos anos 1980 até o Plano Real houve instabilidade financeira, e crescimento medíocre alternando com fases recessivas, do Plano Real até agora há estabilidade financeira, mas permanece o crescimento medíocre alternando com fases recessivas. Em ambos períodos, a taxa de crescimento médio da economia tem sido em torno de 2% anuais e, ambos períodos, o Brasil tem convivido com as taxas reais de juro básico entre as duas ou três maiores do Planeta. Isso não é coincidência.

Os juros mitificados

Há muito, ficou estabelecida na imprensa comercial e no senso comum a concepção mecanicista de que inflação se combate com aumento das taxas de juro.

Vejamos. Juros são transferência de renda de quem toma empréstimo para o prestamista. No caso dos consumidores que compram a prazo, aumento de juros significa, diretamente, aumento de preços, portanto inflação, para todos os efeitos práticos. No caso dos empresários que tomam empréstimo para investir, aumento de juros significa diretamente aumento dos custos totais de produção e, quase necessariamente, aumento de preços dos produtos. Portanto, o resultado mais direto e imediato do aumento dos juros é exatamente o inverso do que prediz a concepção mecanicista.

Mas há efeitos indiretos, pelos quais aumento de juros tende a ser anti-inflacionário.

O primeiro é o efeito recessivo. Aumento de juros leva alguns consumidores a desistir da compra, e alguns empresários a desistir do investimento. Com o esfriamento da demanda, os preços tendem a cair. O aspecto recessivo não é um efeito colateral do remédio, é a essência de sua relativa eficácia.

Eficácia relativa, não só porque antecedida pelo efeito inflacionário imediato antes referido, mas também pelas conseqüências futuras. A recessão se caracteriza por desinvestimento, que significa menor produção futura, portanto menor oferta de produtos no futuro. Se os preços se regulam por oferta e procura, o desinvestimento de um ano dificulta o combate à inflação nos anos seguintes.

Por conta disso, é sensato admitir-se aumento de taxas de juros só em caso da inflação ter origem em excesso de demanda, como defendeu o presidente Lula.

O segundo aspecto anti-inflacionário do aumento de juros tem a ver com o câmbio flutuante. Os altos juros atraem investimentos estrangeiros em dólar que, pela flutuação mercantil do câmbio, fortalecem a moeda nacional, o que barateia produtos importados e dificulta as exportações.

Quando se substituiu o câmbio fixo, isto é, fixado pelo Banco Central, pelo câmbio flutuante, o ex-ministro Delfim Neto comentou que a mudança retirava do governo uma variável importante de ajuste da economia, deixando só as taxas de juro. De fato, o câmbio ficou vinculado à taxa de juro, e esta, àquele.

Pela política de altos juros dos últimos quarenta anos, a moeda brasileira ficou muito valorizada todo este tempo. Esta combinação explica a rapidez com que ocorreu nossa desindustrialização: o câmbio alto dificultava a competição com importados, e os juros altos dificultavam o investimento produtivo, ao mesmo tempo em que estimulavam o rentismo.

Este desinvestimento significou também estagnação tecnológica. A médio e longo prazos, a perda de competitividade técnica em relação a outras nações vai fechando setores industriais, ou vai demandando queda do câmbio para garantir competitividade monetária. Como ensinava Ignácio Rangel, a inflação é um epifenômeno revelador de carências estruturais, que a política anti-inflacionária monetarista só agrava.

Outro grande tomador de empréstimos é o Estado. Neste caso, aumento de juros significa maior transferência de recursos do erário ao sistema financeiro, incluindo capitais estrangeiros. O serviço da dívida compromete este ano cerca de 870 bilhões de Reais, algo em torno de 8% do PIB brasileiro, que será incorporado ao total da dívida, pois não haverá superávit do déficit primário.

O déficit primário, a diferença entre arrecadação e gastos da administração, pode ter sido a causa do endividamento público no passado, mas, há muito, tem tido pequeno papel no acréscimo da dívida pública. Nas discussões sobre o orçamento deste ano, um déficit primário de 0,25% do PIB vem causando escândalo, sendo que o déficit total será incrementado em 8% do PIB por causa do serviço da dívida. A dívida pública tende a crescer por si própria, mesmo quando há superávit primário, por causa dos altos níveis da taxa Selic.

Além de as altas taxas de juro serem mecanicamente associadas à queda da inflação, outras alternativas para combate à inflação são desencorajadas. Paulo Guedes esvaziou a CONAB, que mantinha estoques reguladores de produtos alimentícios fundamentais, garantindo preço satisfatório ao produtor e amortecendo aumentos de preços especulativos.

Por que esvaziar um órgão assim? Por ser contra intervenção do Estado na economia, diria um liberal; afinal, especuladores devem poder especular à vontade.

Mas há outro fator. Relembrando o fundamental: juros são transferência de renda de quem toma empréstimo para o prestamista. Neste sentido, já que a inflação tem sido o argumento privilegiado para os altos juros, não convém que nada venha a competir com eles no combate à inflação. Nem CONAB, nem subsídios, nem congelamento de preços, nada. Os altos juros são ciumentos de seu papel absoluto nesta área.

Tanto assim, que vem sendo estabelecidas e alcançadas metas de inflação em torno de 4% ao ano, muito abaixo do que estávamos habituados historicamente, forçando aumento de juros pela política adotada. Não caberia relaxar um pouco no controle monetarista da inflação para permitir maior fôlego ao crescimento? Quem propuser algo assim será massacrado pela grande imprensa.

Toda discussão racional sobre economia brasileira leva à necessidade de reduzir substancialmente os juros em geral, tanto a taxa básica Selic quanto os spreads bancários. Por isso mesmo, a discussão racional é interditada, seja pelos dogmas neoliberais, seja pelo terrorismo anti-inflacionário, seja pelo diversionismo neofascista.

Convivendo com os dogmas

Depois do plano Real e durante o primeiro governo FHC, a inflação foi contida por câmbio excessivamente alto, sustentado por juros Selic que atingiram 40% ao ano com moeda estabilizada. O segundo governo FHC iniciou-se com crise cambial, obrigando ao abandono da quase paridade real-dólar. Mas a tática não mudou, os juros continuaram altíssimos e outras crises cambiais ocorreriam.

Apesar deste legado, o governo Lula conseguiu reduzir gradualmente a taxa de juros e o tamanho da dívida pública em relação ao PIB, sem confrontar o sistema financeiro, cujos lucros aumentaram, bem como conseguiu implantar políticas sociais relevantes em renda mínima, salário mínimo, educação, saúde, e conseguiu estimular setores importantes da economia. É fato que contou com uma conjuntura externa favorável, e soube aproveitá-la bem.

A conjuntura externa passaria a mudar em 2008. No começo, a grande onda iniciada nos EUA chegou aqui como “uma marolinha”, mas, durante o primeiro governo Dilma, a economia começa a estagnar. A presidente tentou um arranque desenvolvimentista por meio de redução expressiva das taxas de juros em 2012, quando o Banco Central passou a reduzir substancialmente a Selic, e o Banco do Brasil e a Caixa Econômica Federal passaram a reduzir os spreads bancários, forçando os bancos privados a acompanhá-los.

Até então, Dilma Rousseff era muito elogiada na grande imprensa porque, diante de denúncias de corrupção em seu ministério, afastava imediatamente os ministros denunciados. Elogiando essa postura, a grande imprensa alfinetava o ex-presidente Lula, que, nestes casos, evitava melindrar aliados antes de maior desenvolvimento das investigações. Mas a opinião da imprensa mudou com a mudança de política monetária. Dilma Rousseff foi obrigada a recuar de sua política em 2013, mas a grande imprensa nunca mais a perdoou: a dirigente intolerante com corruptos seria transformada em liderança maior da corrupção nacional.

Após o isolamento da esquerda e o golpe contra Dilma Rousseff em 2016, os governos de Michel Temer e Jair Bolsonaro consumaram vários dos objetivos do capital financeiro: desnacionalização do pré-sal, esvaziamento da CLT e dos sindicatos, enfraquecimento da previdência pública, do SUS, das universidades e dos serviços públicos em geral. O apogeu do poder do sistema financeiro está sendo a autonomia do Banco Central: a partir dela, o governante democraticamente eleito perdeu poder de influência sobre a variável mais importante da economia.

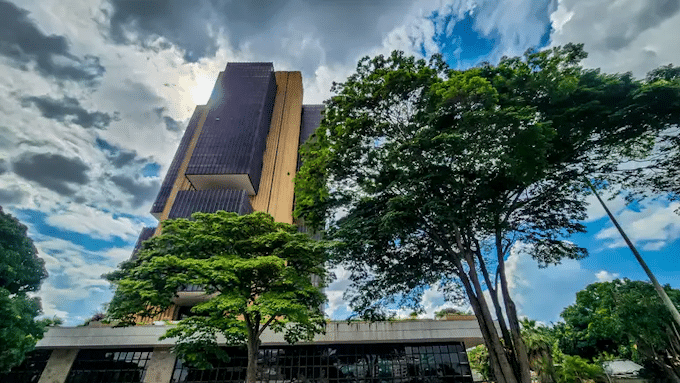

Aí chegamos onde estamos: arrogantemente autônomo, o Banco Central sente-se à vontade para esbofetear a Nação ainda mais. E mais: insaciável na busca da autonomia do Banco Central, Roberto Campos Neto articula no Congresso emenda constitucional para radicalizá-la ainda mais.

A função clássica do sistema bancário no capitalismo é a de intermediar proprietários de dinheiro e tomadores de empréstimo, permitindo que recursos ociosos sejam empregados produtivamente ou para consumo. No caso brasileiro, desde os anos 1980, pelo menos, o sistema financeiro deixou de contribuir para a produção e tornou-se entrave ao desenvolvimento.

Tornou-se também atraso político, simbolizado pela presença de Paulo Guedes e Campos Neto, com suas respectivas off-shores, no governo de Jair Bolsonaro, Atualmente, os dois maiores jornais paulistas, ambos tendo participação acionária de bancos, aliaram-se de novo ao bolsonarismo, agora contra o STF, dando munição retórica para os que querem anistia dos golpistas. Escuta-se ainda que a “Faria Lima” teria aderido a Pablo Marçal nas eleições paulistanas.

O sistema financeiro brasileiro formou uma casta improdutiva, parasitária e reacionária. Pronta para ser jogada na lata de lixo da história. O apogeu é o começo da queda.

*José Ricardo Figueiredo é professor aposentado da Faculdade de Engenharia Mecânica da Unicamp. Autor de Modos de ver a produção do Brasil (Autores Associados\EDUC). [https://amzn.to/40FsVgH]

A Terra é Redonda existe graças aos nossos leitores e apoiadores.

Ajude-nos a manter esta ideia.

CONTRIBUA