Por FERNANDO NOGUEIRA DA COSTA*

A política de juros propicia acumulação financeira para os investidores pessoas físicas e estrangeiros, que enriquecem à custa do endividamento das empresas não financeiras e do governo

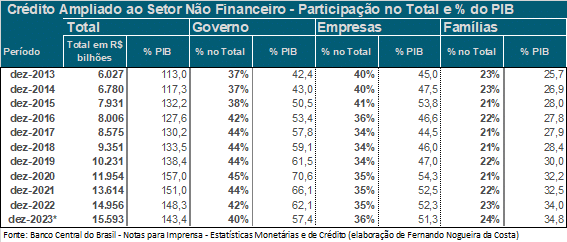

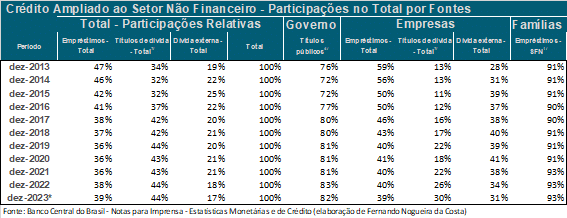

O pico na série temporal do crédito ampliado, considerando empréstimos (39%), títulos de dívida (44%) e dívida externa (17%), aconteceu no ano inicial do distanciamento social com política de crédito fácil, devido à pandemia: 157% do PIB. No ano passado, caiu para 143% do PIB, demonstrando uma desalavancagem financeira (corte no endividamento).

De 2017 a 2023, empréstimos do sistema financeiro nacional mantiveram-se em torno da média de 37% do total, títulos de dívida aumentaram de 41% para 44% e houve queda da participação relativa de endividamento externo de 20% para 17%. O mercado de capitais contribuiu relativamente mais: títulos de dívida pública foram 33% do total, títulos de dívida privada 6% (contra 4% em 2017) e securitizados 5% (diante de 2% em 2017) do total.

Estes números demonstram uma autonomia relativa do sistema financeiro nacional diante do internacional. O problema brasileiro é a falta de autonomia tecnológica.

Quanto aos tomadores do crédito ampliado, a tabela acima demonstra ter havido, de 2013 a 2020, o governo (de 37% a 45%) ter dado um crowding-out (deslocamento) nas empresas não-financeiras (de 40% a 35%) e famílias (de 23% a 21%). Nos anos posteriores, diminuiu gradativamente.

Interessante destacar, na próxima tabela, a diversidade de fontes de financiamento típicas desses “setores institucionais”: 82% para o governo vêm de títulos de dívida pública, 93% para famílias de empréstimos (cartões de crédito, crédito imobiliário, financiamento de veículos etc.) e as empresas não-financeiras têm maior diversidade de instrumentos financeiros com 39% de empréstimos, 30% de títulos de dívida privada (por exemplo, debêntures) e 31% de dívida externa.

Ao consolidar a evolução dos ativos financeiros líquidos por setor, a diferença entre os ativos e os passivos financeiros revelou os setores institucionais liquidamente emprestadores (com sinal positivo +) da economia brasileira de dezembro de 2018 a junho de 2022 de acordo com a Matriz do Patrimônio Financeiro elaborada pelo Banco Central do Brasil. Eram as famílias (+76% do total concedido) e o resto do mundo (+ 24%).

Em contrapartida, os setores liquidamente tomadores de empréstimos (com sinal negativo -) eram as empresas não financeiras (-62%) e o governo (-38%). Eram estruturalmente devedores sem grandes alterações nas participações relativas no total tomado nesses 3,5 anos.

O sistema financeiro apresentava suas sociedades financeiras com posição consolidada quase equilibrada (diferença entre ativos e passivos com resíduo próximo de zero), devido à sua função de intermediação de recursos. Afinal, todos os setores institucionais interagem através dos subsistemas de financiamento, gestão de dinheiro e pagamentos.

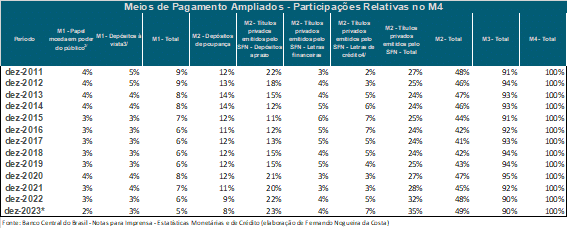

Os meios de pagamentos ampliados são indicadores antecedentes de pressões de demanda sobre o setor real com as demais alternativas distintas por grau de liquidez diante dos meios de pagamento restritos. As facilidades de realocação de portfólio permitem o M1 (papel-moeda em poder do público e depósitos à vista) estarem no nível necessário para transações em resposta passiva a elevações no nível de preços.

Na série temporal de 2011 a 2023, houve uma desmonetização do M1 (de 9% a 5% do total M4) e uma queda da participação relativa dos depósitos de poupança (de 12% para 8%) em favor do aumento dos depósitos a prazo – em forma de U, com a retomada em conjunto com a elevação da taxa de juro Selic desde março de 2021 a outubro de 2023. Notável também, nos dois últimos anos da série histórica, foi a elevação dos títulos privados emitidos sob forma de Letras de Crédito (Agrícola no LCA e Imobiliário no LCI), fora CRA, CRI etc. com rendimentos isentos de impostos para investidores Pessoas Físicas: foram de 3% a 7%, demonstrando abuso e desvio de finalidade, agora podados pelo governo social-desenvolvimentista.

Os carregamentos de títulos de dívida pública pelos Fundos de Investimentos e/ou diretamente por participantes do mercado representam cerca da metade do M4 total. O M4 era R$ 3,4 trilhões em 2011 e passou para cerca de R$ 12 trilhões em 2023, ou de 78% do PIB para 110% do PIB, demonstrando a grande acumulação de riqueza financeira por parte dos investidores, ao propiciar funding (fontes de financiamento) tanto para as empresas não-financeiras quanto para o governo – e uma parte menor para as famílias endividadas.

Quem paga por isso? Pelos empréstimos, pagam os tomadores pelo spread de crédito colocado sobre o custo de captação, cobrindo perdas pela inadimplência, cunha fiscal, despesas administrativas e lucro. Pelo endividamento público, pagam em última instância os contribuintes – e seus encargos financeiros dependem fundamentalmente da política de juros do Banco Central do Brasil.

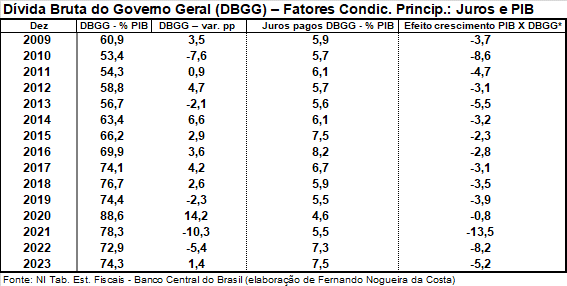

A tabela acima demonstra o pico da série temporal com a DBGG ter ocorrido no ano inicial da assistência social (2020), devido à pandemia, quando atingiu 88,6% do PIB. Depois, houve a inversão do U com a inoperância do governo neoliberal/neofascista, inclusive fazendo gastos eleitoreiros, mas adiando os compromissos para o próximo governo socia-desenvolvimentista, devido ao fracasso eleitoral e golpista.

Os juros pagos na DBGG foram os principais fatores condicionantes de seu crescimento nos anos 2015-2016 do golpe semiparlamentar e no período após a retomada da alta em março de 2021. Embora o crescimento nominal do PIB por conta da inflação tenha contraposto à essa alta em 2021 e 2022, não manteve o ritmo em 2023, porque a taxa de inflação caiu de 10,06% em 2021 até 4,62% em 2023.

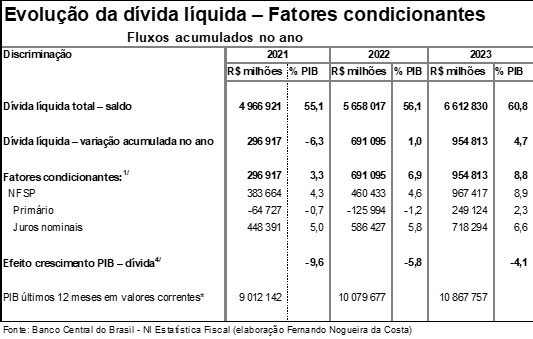

Quanto à evolução da Dívida Líquida (descontada da DBGG a soma dos créditos do setor público não-financeiro e do Banco Central, ou seja, as reservas cambiais), na tabela acima, fica também claro os principais fatores condicionantes da NFSP (Necessidade de Financiamento do Setor Público) ter sido o déficit primário de 2,3% do PIB em 2023, mas principalmente o custo com juros nominais em 6,6% do PIB. O efeito crescimento do PIB nominal não ofereceu contraposição tão forte, como nos anos anteriores, devido à menor inflação.

Em uma visão holista do sistema financeiro nacional e internacional, ambos interagem, porém com menor dependência do primeiro diante do segundo. Em processo dinâmico (variável ao longo do tempo), a política de juros propicia acumulação financeira para os investidores pessoas físicas e estrangeiros, eles enriquecem à custa do endividamento das empresas não-financeiras e do governo.

As empresas obtêm rentabilidade patrimonial com alavancagem financeira, isto é, lucros operacionais acima das despesas financeiras. Os contribuintes pagam impostos em boa parte para cobrir os juros dos títulos de dívida pública, muitos recebidos por eles mesmos. E a vida brasileira segue… com baixo crescimento da renda.

*Fernando Nogueira da Costa é professor titular do Instituto de Economia da Unicamp. Autor, entre outros livros, de Brasil dos bancos (EDUSP). [https://amzn.to/3r9xVNh]

A Terra é Redonda existe graças aos nossos leitores e apoiadores.

Ajude-nos a manter esta ideia.

CONTRIBUA