Por FERNANDO NOGUEIRA DA COSTA*

A economia brasileira conquistou uma autonomia relativa em termos de financiamento

A Matriz de Patrimônio Financeiro (MPF), recentemente publicada pelo Banco Central do Brasil, apresenta os estoques consolidados por instrumentos financeiros. De maneira inédita, permite observar a distribuição do patrimônio financeiro (R$ 52 trilhões em 2020) pelos diversos instrumentos componentes e seus detentores, na primeira metade (fim de 2018 a fim de 2020) do atual desgoverno brasileiro.

Na posição de dezembro de 2020, destacava‑se a importância das ações (28% do estoque), títulos de dívida (23%), empréstimos (18%), cotas de fundos (12%) e depósitos (9%). Os dois primeiros instrumentos financeiros somavam 51% e os três outros 39%, logo, 90% do patrimônio financeiro se referiam a esses cinco direitos de propriedade sobre fluxos de lucros gerados.

Na nossa típica Tropicalização Antropofágica Miscigenada (TAM), a economia brasileira mistura economia de mercado de capitais com economia de endividamento bancário (empréstimos) e público (títulos de dívida). Nossa limitada mente humana tem dificuldade de a compreender, pois abomina destrinchar os múltiplos componentes interativos dos quais ela emerge. Para transformar essa complexidade em simplicidade, temos de seguir um método de análise econômico-financeira.

A vanguarda teórica atual segue um método transdisciplinar para compreender a atuação de um sistema complexo composto por múltiplos componentes com interações entre si. A pressuposição científica é os componentes terem regras de comportamento bem simples, mas, em conjunto, gerarem um fenômeno coletivo muito mais complexo.

Nesse reducionismo, nas Contas de Patrimônio, quando referentes a setores institucionais, mas não à economia como um todo, os números são agregados, somando os valores referentes a eles, mas não são consolidados. A consolidação eliminaria, no cômputo dos valores agregados para cada setor institucional, ativos correspondentes a passivos emitidos por unidades do próprio setor.

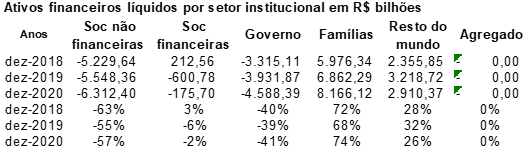

Ao consolidar a evolução dos ativos financeiros líquidos por setor nos últimos três anos, os setores liquidamente emprestadores (com sinal positivo +) da economia brasileira em 2020 eram as famílias (+71%) e o resto do mundo (+29%), enquanto os setores liquidamente tomadores (com sinal negativo -) eram as sociedades não financeiras (-58%) e o governo (-40%). O sistema financeiro apresentava suas sociedades financeiras com posição consolidada quase equilibrada (diferença entre ativos e passivos próximo de zero com resíduo de -2%), devido à sua função de intermediação de recursos ao interagir os subsistemas de financiamento, gestão de dinheiro e pagamentos.

Um processo de acumulação financeira representa a capitalização de parte dos fluxos de renda, recebida a partir de títulos financeiros, escriturados ou contabilizados digitalmente, em posse dos agentes econômicos dos citados setores institucionais. Constituem “capital” no sentido de um direito de propriedade sobre uma renda.

Na capitalização de uma Sociedade Anônima, via lançamento de ações, o controlador faz divisão dos lucros esperados ou prejuízos inesperados sem o risco de ser devedor. Os interesses dos compradores de ações dividem-se entre os dividendos e os ganhos de capital ao comprar barato e vender caro, ou seja, especular ao longo do tempo.

Os acionistas patrulham o risco de diluição de suas participações acionárias com emissões de novas ações, caso não as comprem. A meta é a obtenção da maior taxa de retorno possível de suas ações, considerando a aversão ao risco.

É dependente do valor dos dividendos líquidos distribuídos, durante certo período, e da diferença entre a cotação no início do período e a alteração de sua cotação. Resulta no valor do ganho ou perda de capital, descontados os impostos e os custos de transação com as ações.

O desafio deste estudo de caso brasileiro a partir da MPF é romper com a ortodoxa separação entre a Microeconomia (teorias das decisões) e a Macroeconomia (teorias das resultantes das interações entre decisões). Antes, buscava-se os fundamentos microeconômicos da Macroeconomia, mas hoje busca-se, de maneira metafórica, tanto uma análise “de baixo para cima”, quanto “de cima para baixo”.

Por exemplo, considerando-se o patrimônio financeiro por tipo de instrumento, estimado pelo Banco Central, com R$ 14,5 trilhões em ações (28%) e R$ 12,2 trilhões em títulos de dívida (23%), há o interesse de conhecer os seus detentores típicos. Vimos os “setores institucionais” predominantemente credores serem as famílias (71%) e o resto do mundo (29%).

Mas como “reduzir esse reducionismo”? Podemos desagregar mais para revelar a concentração das benesses da riqueza financeira e daí os grupos de interesses no comando da economia brasileira?

Um método seria comparar com outros dados, disponíveis em sites do Banco Central do Brasil, B3, ANBIMA, FGC etc. No crédito ampliado ao setor não financeiro, o saldo total em 2020 foi praticamente R$ 12 trilhões em 2020, ou seja, 160% do PIB do primeiro ano (depressivo) da pandemia e distanciamento social. Aumentou 21,5 pontos percentuais em relação ao ano anterior e ficou 3 pontos percentuais acima do ano posterior.

Esse saldo total registrou empréstimos e financiamentos (R$ 4,3 trilhões ou 36%); títulos de dívida pública (R$ 4,4 trilhões), privada (½ milhão de reais) e securitizados no total de R$ 5,2 trilhões ou 43%; dívida externa (empréstimos R$ 1,8 trilhão, bonds externos R$ 360 bilhões e títulos emitidos no mercado doméstico e possuídos por não residentes R$ 432 bilhões) R$ 2,6 trilhões ou 21%. Portanto, nessa contabilização financeira não se registraram as ações emitidas e tampouco seus detentores.

No patrimônio financeiro por tipo de instrumento, a soma de R$ 12,2 trilhões em títulos e R$ 9,6 trilhões em empréstimos resultaria em R$ 21,8 trilhões ou 41% do total. Bancos são emissores de empréstimos, mas quem são os detentores de ações e títulos?

Em 2020, os recursos financeiros acumulados nos segmentos Private Banking (R$ 1,5 trilhão), Varejo Tradicional (R$ 1,2 trilhão) e de Alta Renda (R$ 1,05 trilhão), sem considerar o volume da previdência aberta no Varejo, totalizaram R$ 3,7 trilhões.

A maior parcela da reserva financeira dos menos ricos foi em poupança, correspondendo a 69,6% do total, seguida dos fundos de renda fixa e CDB, com participações de 10,4% e 9,9%, respectivamente. No Varejo de Alta Renda, os títulos e valores mobiliários, especialmente CDB, representavam a maior parte da carteira, pois seu estoque atingiu R$ 470 bilhões do total de R$ 1 trilhão do segmento.

No segmento Private, os ativos ligados a renda variável acabaram o ano com estoque de R$ 310,5 bilhões em ações e R$ 125,2 bilhões em fundos de ações. Esses ricaços recebem lucros e dividendos isentos de tributação para maior acumulação financeira.

A ANBIMA registrou, para todas as Pessoas Físicas, no Private e no Varejo, R$ 435 bilhões em ações e R$ 172 bilhões em fundos de ações. Ambos os instrumentos somaram R$ 608 bilhões ou 16% do volume financeiro total em 2020.

Segundo a B3, a participação dos investidores na bolsa de valores brasileira em 2020 registrou 21,4% de Pessoas Físicas, 27,2% de institucionais, 46,6% de estrangeiros, 4,6% de instituições financeiras e 0,8% outros. Com a alta da taxa de juro básica, após março de 2021, houve refugo da renda variável por parte de Pessoas Físicas. Em 2022, sua média está em 15,3%, institucionais (fundos) 25,9%, estrangeiros 54,2%, instituições financeiras 3,7% e outros 1%. A colonização estrangeira via ações permanece na bolsa brasileira, isso sem considerar as ações adquiridas em bolsas do resto do mundo.

O valor de mercado das 387 ações negociadas, em meados de outubro de 2022, no mercado de ações à vista, atingia R$ 4,4 bilhões, estando ¼ dele concentrado nas ações da Petrobras e da Vale. Em 2019, todas valiam R$ 4,1 trilhões, em 2020, R$ 7,2 trilhões, em 2021, R$ 8 trilhões. A riqueza em ações é volátil, portanto, arriscada!

Como vimos, juntos, títulos e empréstimos ultrapassavam ações (41% contra 28%), ou seja, na Tropicalização Antropofágica Miscigenada (TAM) ainda predominava a economia de endividamento público e bancário sobre a economia de mercado de capitais. Em 2020, o crédito ampliado atingiu 160% do PIB e os meios de pagamentos ampliados, isto é, os Haveres Financeiros alcançaram R$ 8,4 trilhões ou 113% do PIB. Esse funding (fontes de financiamento) representava 71% do crédito ampliado, no qual 1/5 (ou 34% do PIB) era dívida externa, ou seja, financiamento concedido desde o exterior.

Em síntese, a conclusão é a economia brasileira ter conquistado uma autonomia relativa em termos de financiamento. Falta sim maior autonomia tecnológica, uma busca atrasada, inclusive devido ao retrocesso recente, causado pelo negacionismo científico.

*Fernando Nogueira da Costa é professor titular do Instituto de Economia da Unicamp. Autor, entre outros livros, de Rede de apoio e enriquecimento. Disponível em https://fernandonogueiracosta.wordpress.com/2022/09/20/rede-de-apoio-e-enriquecimento-baixe-o-livro/

O site A Terra é Redonda existe graças aos nossos leitores e apoiadores. Ajude-nos a manter esta ideia.

Clique aqui e veja como