Por LUIZ CARLOS BRESSER-PEREIRA & NELSON MARCONI*

Uma das relações econômicas mais simples e mais confirmadas por pesquisas diz que quanto maior for a taxa de investimento de um país, maior será sua taxa de crescimento

Neste artigo fazemos uma proposta para a superação da quase-estagnação de longo prazo da economia brasileira que poderá ser surpreendente, mas é resultado de um pensamento amadurecido. Uma das relações econômicas mais simples e mais confirmadas por pesquisas diz que quanto maior for a taxa de investimento de um país, maior será sua taxa de crescimento. Segundo, uma relação ideal entre o investimento público e o investimento privado mantém o primeiro entre 1/5 e 1/4 do investimento total, limitado aos setores não-competitivos da economia como os investimentos em energia, águas e esgotos, estradas de rodagem, digitalização da economia, saúde e proteção do ambiente.[i]

Nesse caso, não há “crowding-out”, ou seja, os investimentos públicos não substituirão os investimentos privados, mas os complementarão, criando assim mais oportunidades para o setor privado; sem contar que o setor privado prefere investir em projetos cujo retorno seja mais imediato, fazendo com que o setor público termine arcando com a tarefa, muitas vezes também não cumprida por falta de recursos, das obras de infraestrutura em regiões mais carentes.

O FMI, através do Fiscal Monitor, acaba de publicar um relatório sobre a importância do investimento público. No sumário executivo do relatório, o FMI salienta o alto retorno do investimento público: “estimativas empíricas baseadas em 400 mil empresas em um grande número de países mostra… que nos países avançados e emergentes o multiplicador fiscal alcança seu máximo em dois anos. O aumento do investimento público nessas economias em 1 por cento do PIB pode criar 7 milhões de empregos diretamente, e entre 20 e 33 milhões de empregos quando se consideram os efeitos macroeconômicos indiretos”.

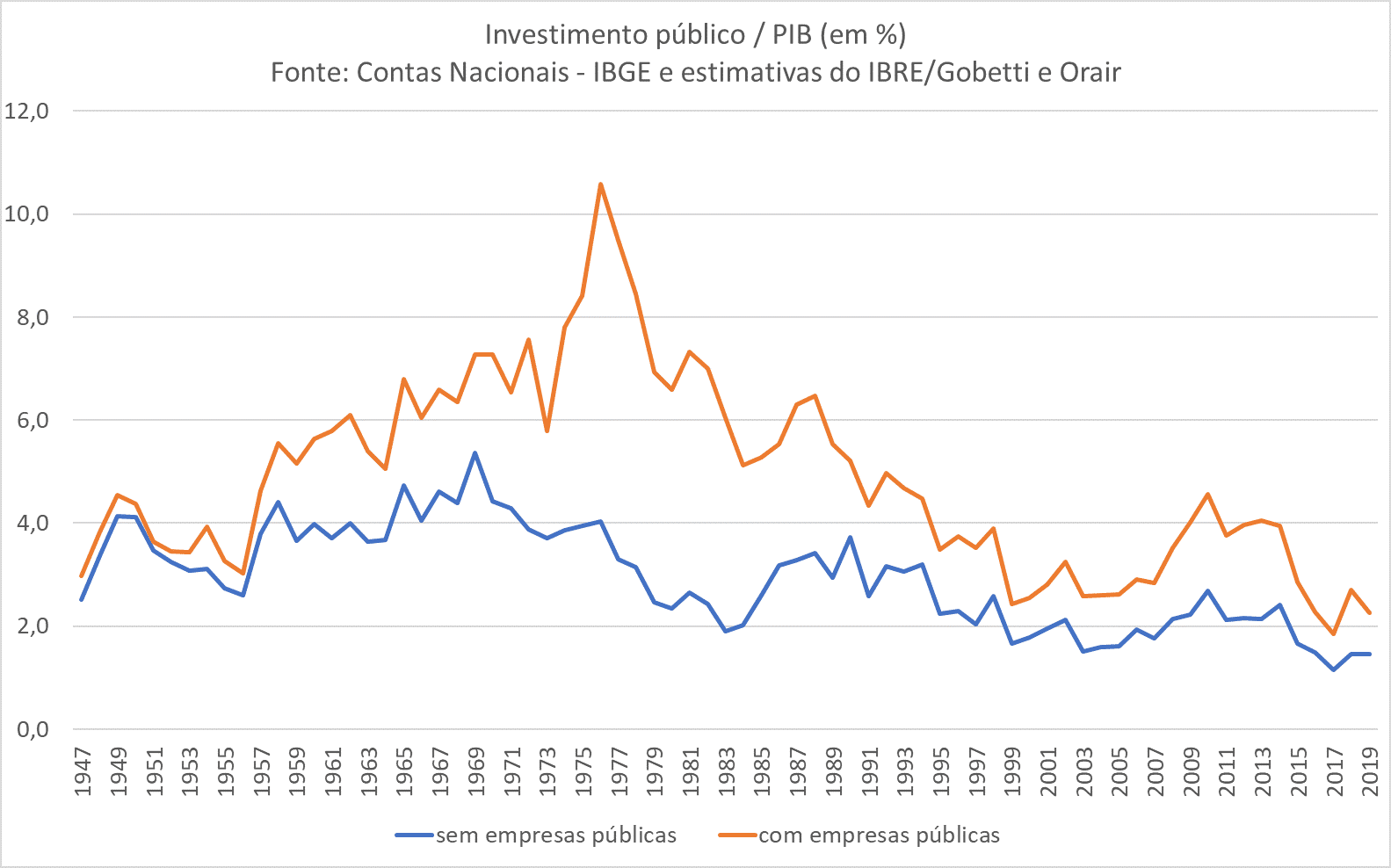

De fato, no período em que a economia brasileira mais cresceu, isso é, nos anos 1970, a taxa de investimento público (incluindo as empresas públicas) chegou a superar 10%, atingindo em média 7,8%. Pode-se observar no gráfico a seguir que caiu nas décadas seguintes, recuperando-se apenas entre 2008 e 2014, fato que contribuiu para postergar, para a década seguinte, os efeitos da crise de 2008 e da decorrente redução de nossas exportações de manufaturados. Atualmente, essa taxa alcança parcos 2,2% do PIB.

Depois de 40 anos de desacertos, parece que voltamos ao bom-senso desenvolvimentista. Mas há dois problemas que precisam ser enfrentados.

O primeiro é bem discutido pelo editor do Valor. “Idealmente, os governos deveriam ter disponível um pipeline de projetos que pudesse ser executado em dois anos. Parece óbvio, mas não é – basta ver que desde o PPI do governo Temer até hoje são sempre as mesmas obras que surgem das gavetas, quando se quer anunciar algum plano, e voltam para elas depois (sim, a Ferrovia Norte-Sul ainda é uma delas). De 63 países submetidos a avaliação de gerenciamento, mais da metade não tem rol de projetos pronto”. Portanto, é necessário o fortalecimento institucional desta atividade no governo federal, através de uma secretaria ou agência de investimentos públicos que apoiasse os ministérios na formulação e execução de projetos de investimento e tratasse dos problemas associados a eles, inclusive as questões ambientais inerentes à expansão da infraestrutura.

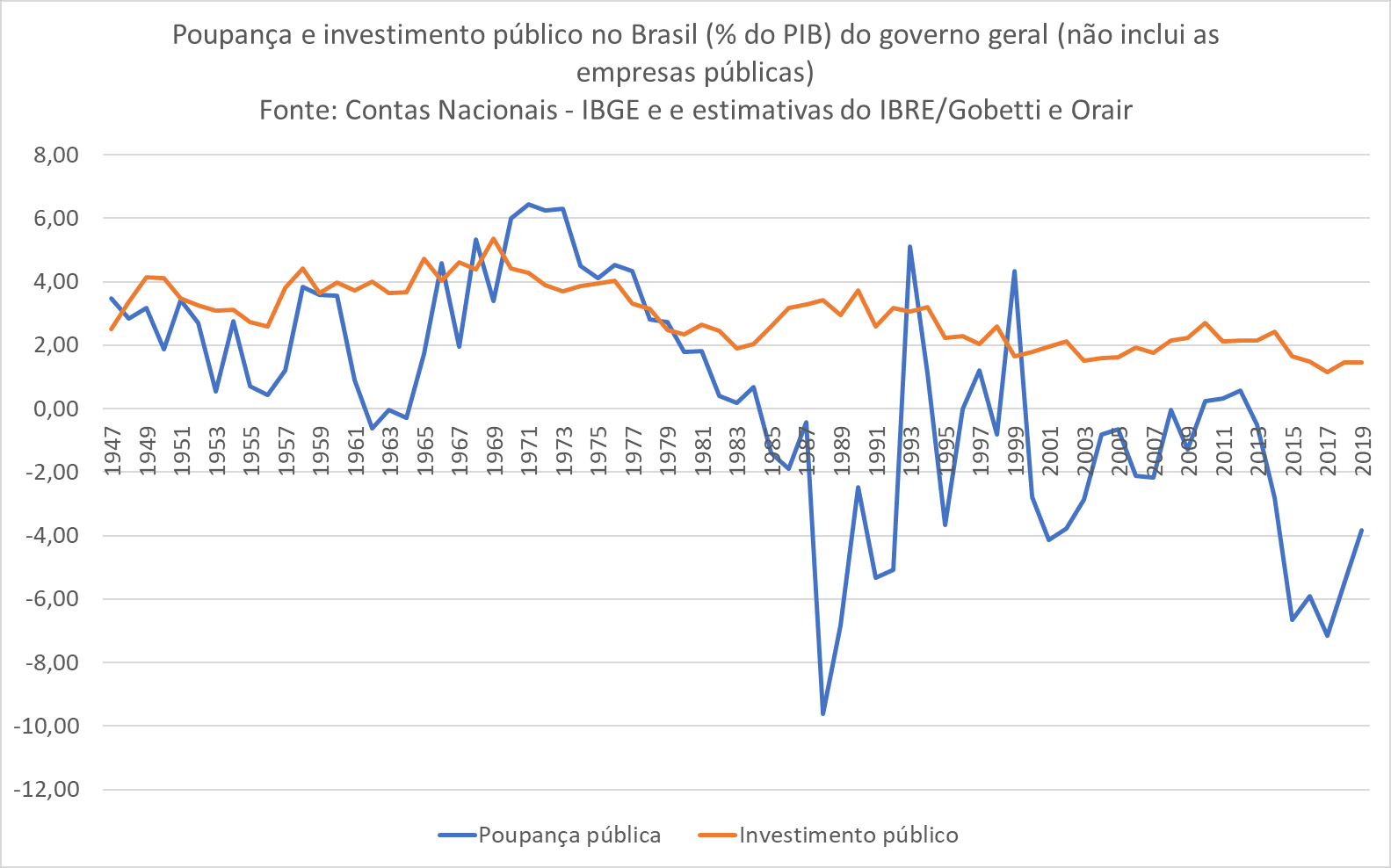

O segundo problema é o do financiamento. Desde que, nos anos 1980, configurou-se o que eu chamava então de “crise fiscal do Estado”, vemos defendendo responsabilidade fiscal e a associando à necessidade de se restabelecer a capacidade do Estado de ter uma poupança pública para financiar os investimentos públicos. Esta capacidade foi perdida ainda no regime militar, no início daquela década, quando a grande crise da dívida externa se somou à crise fiscal. A poupança pública, que girava em torno de 4 por cento do PIB ao final dos anos 1960 e durante a década de 1970, tornou-se negativa a partir de meados dos anos 1980. Em meados dos anos 1990 essa crise da dívida externa foi superada, mas os governos democráticos se mostraram incapazes de recuperar a poupança pública.

No gráfico a seguir, podemos observar o comportamento da poupança pública (dessa vez sem considerar as empresas públicas, pois essa é a parcela da poupança que depende da gestão dos recursos fiscais – a poupança das empresas públicas é derivada de suas receitas próprias, em geral), comparada à evolução do investimento público sob o mesmo critério. Notamos que, até a crise da dívida externa dos anos 1980, a poupança pública, que corresponde à receita corrente subtraída da despesa corrente, era positiva, e após esse período voltou a ser positiva em raros anos (o último período foi o triênio 2010-2012). A crise da dívida externa, seguida de nossas crescentes despesas correntes – mesmo quando o país gerava superávits primários, pois o governo paga, há décadas, um montante muito elevado de juros -, reduziu a capacidade de financiar os investimentos públicos com a poupança do próprio governo. A taxa de investimentos do governo stricto sensu foi reduzida para o patamar de 2% e assim permaneceu, situando-se atualmente ao redor de 1,5% do PIB.

Desta maneira, se nos perguntarem quais foram as duas razões principais que vêm mantendo a economia brasileira quase-estagnada desde 1980, não hesitaríamos em afirmar que foram os juros altos e o câmbio apreciado, que limitaram o investimento privado, e a poupança pública negativa, que limitou o investimento público, sendo que tal poupança também foi prejudicada pela política de juros altos.

A manutenção da poupança pública negativa era explicada, por um lado, pela pressão dos rentistas e financistas por taxas de juros reais altas, oferecendo como justificativa “a necessidade de controlar a inflação”. Na verdade, o que se estava fazendo era atender a essa pressão e, ao mesmo tempo, praticar a política aparentemente sensata, mas intrinsecamente equivocada – populista cambial – de atrair capitais para “crescer com poupança externa”.

Por outro lado, era explicada pela pressão das empresas e de entidades da sociedade civil por desonerações fiscais e criação de subsídios, da alta burocracia pública por elevados salários e, nesse último caso legítima, dos assalariados por serviços sociais universais e de melhor qualidade. Sobrava (e continua sobrando), assim, muito pouco para os investimentos.

Não vemos perspectivas de resolução para esse quadro de falta de poupança pública enquanto o país não retomar o caminho do crescimento e, além disso, realizar uma reforma tributária e implementar uma redução de despesas com subsídios e uma gestão mais racional dos salários desproporcionalmente elevados de alguns grupos de servidores; mas, por outro lado, não sairemos dessa quase-estagnação secular sem a retomada dos investimentos públicos; e estes, por sua vez, dependem da existência de tal poupança. Temos, portanto, um círculo vicioso ou impasse. Houve, porém, nos últimos anos uma revolução macroeconômica que oferece uma solução para o problema. Após 2008 os países ricos, tanto ao realizarem a política de “quantitative easing”, quanto ao financiarem as despesas com o Covid-19 de forma monetária, demonstraram que a emissão de moeda não causa inflação desde que não a economia esteja distante da situação de pleno emprego. Esse é um fato que os economistas pós-keynesianos lá fora já sabiam quando diziam que a moeda é endógena e que os economistas inercialistas no Brasil verificaram quando afirmaram que o dinheiro não é um fator causador, mas “sancionador” da inflação. Assim, há espaço para que financiemos, em um cenário de capacidade ociosa, ao menos uma parte dos investimentos públicos com recursos monetários, e desde que essa prática não reduza a capacidade do Banco Central em administrar a taxa de juros básica e influir sobre as demais taxas de mercado.

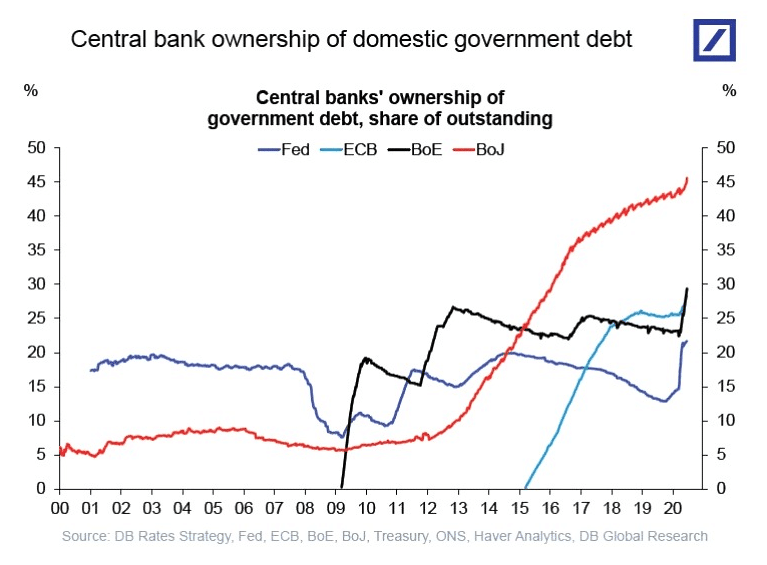

Embora os governos dos países avançados não afirmem que praticam o financiamento monetário, eles não têm hesitado em recorrer a ele. Os bancos centrais americano, europeu, inglês e japonês expandiram fortemente a compra de títulos dos respectivos Tesouros durante a pandemia, como podemos observar no gráfico abaixo, cuja fonte é o Deustche Bank. Alguns deles já o vinham fazendo antes mesmo. Sabemos que não possuímos semelhante estabilidade macroeconômica à observada neste grupo de países, mas a adoção de uma estratégia como talem nossa economia, devidamente monitorada e com um escritório de projetos bem estruturado, tecnicamente capaz e bem articulado politicamente, inclusive com os demais níveis de governo e o setor privado, poderá nos ajudar a sair do atual imbróglio que restringe a retomada do crescimento econômico.

Entre março e setembro de 2020, a base monetária ampliada variou R$ 845 bilhões (um crescimento de 15%), chegando a 92% do PIB[ii] (R$ 6,6 trilhões no total). Esse montante não provocou pressões inflacionárias; o recente aumento dos preços de alimentos no varejo e matérias-primas no atacado está associado a outros fatores, como demanda e preços externos de commodities, o descompasso entre a oferta e a demanda de insumos em decorrência da pandemia e à desvalorização da moeda doméstica. Portanto, entendemos que nossa proposta, apresentada a seguir, não prejudicará a execução da política monetária, nem a formação da taxa de juros básica ou mesmo a de mercado.

Propomos, então, que o Congresso aprove uma emenda constitucional que

1 – Autorize o Banco Central a comprar anualmente, o montante equivalente a 3 por cento do PIB (aproximadamente R$ 215 bilhões a valores atuais) em títulos públicos para serem gastos exclusivamente em investimentos públicos previstos no orçamento da União e devidamente autorizados pelo Conselho Monetário Nacional, após análise por parte do escritório de projetos.

Dessa forma, o investimento público, excluídas as empresas públicas, atingiria aproximadamente 4,5% do PIB (R$ 325 bilhões a valores atuais), pois atualmente encontra-se no patamar de 1,5% do PIB, e estamos supomos que o orçamento fiscal continue destinando tal montante a essa despesa. O valor dos investimentos públicos, enquanto percentual do PIB, seria ligeiramente superior ao observado na década de 1970, mas é necessário, pois as demandas por infraestrutura social e de logística são crescentes, fato evidenciado pela pandemia e pela perda de competitividade da economia brasileira, e urge que os chamados “equipamentos” depreciados sejam substituídos ou modernizados. Cálculos da ABDIB indicam que seriam necessários investimentos públicos da ordem de aproximadamente 5% do PIB para recuperar, modernizar e ampliar nossa infraestrutura.

2 – Marina Liuzzi to Panelists (5:03 PM)

3 – https://www.youtube.com/watch?v=l-jgbMlygb0&feature=youtu.be.

4 – O CMN deverá ser reunir, com o suporte do Copom, a cada três meses para avaliar se a economia do país está se aproximando do pleno emprego ou não e se essa política está prejudicando a gestão do regime de metas de inflação.

5 – Se o CMN avaliar que esse é o caso, deverá suspender a compra de títulos do Tesouro, e o Executivo deverá suspender novos investimentos assim financiados, reduzindo, assim, os investimentos públicos previstos para o correspondente ano. Dessa forma, a medida também possuirá um caráter anticíclico que contribuirá para suavizar as oscilações do nível de atividade.

6 – Valores não investidos no ano não constituirão reserva para investimento no ano seguinte.

A decisão de dobrar o investimento público através do seu financiamento monetário não significa que a disciplina fiscal seja secundária; ela continua sendo essencial para a realização responsável do gasto público e a boa gestão macroeconômica. Por isso mesmo, a reforma que estamos propondo deverá ser autorizada pelo CMN, e posta em prática de forma transparente e cuidadosamente executada. A qualidade do gasto será a variável determinante para o sucesso do programa, e todas as ações necessárias para garantir a aplicação criteriosa e a gestão bem sucedida dos recursos deverão acompanhar a opção por esta forma de financiamento de uma parcela significativa dos investimentos públicos.

*Luiz Carlos Bresser-Pereira é Professor Emérito da Fundação Getulio Vargas (FGV-SP). Autor, entre outros livros, de Em busca do desenvolvimento perdido: um projeto novo-desenvolvimentista para o Brasil (FGV).

*Nelson Marconi é coordenador executivo do Centro de Estudos do Novo Desenvolvimentismo da Fundação Getulio Vargas (FGV).

Notas

[i]No Brasil, por exemplo, essa relação entre o investimento público (incluindo as empresas públicas) e o investimento total chegou em seu ápice em meados da década de 1970, atingindo pouco mais de 45%, sendo declinante após esse período, e atualmente corresponde a pouco menos de 15%; na década de 1980, atingiu a média de 27,5% e, na década de 1990, de 20%.

[ii] A base monetária ampliada abrange, além do próprio papel moeda em poder do público e das reservas bancárias, os recolhimentos compulsórios sobre depósitos a prazo e os títulos públicos em poder do mercado – incluindo as operações compromissadas-, os quais são substitutos próximos da moeda