Por MICHAEL ROBERTS*

A estagnação parece muito mais provável do que a inflação; o que ocorrerá com esta última dependerá de fatores além do controle dos bancos centrais

“A inflação que obtivemos não foi a inflação que esperávamos”, disse o presidente do Federal Reserve, Jay Powell, em sua coletiva de imprensa, depois que o comitê de política monetária do Fed decidiu acelerar a “redução” de suas compras de títulos para zero em março de 2022. Sugeriu, então, que começaria a aumentar a taxa de juros básica do Fed, de zero para acima disso.

O que Powell quis dizer com a expressão “não foi a inflação que esperávamos”? Ele não se referiu apenas ao nível da taxa de inflação. A inflação de bens de consumo e serviços nos EUA está agora muito mais alta do que a previsão do Fed em setembro, quando ocorreu a sua última reunião. Isso também está ocorrendo com o chamado de “núcleo da inflação”, uma taxa que exclui os preços de energia e dos alimentos em alta acelerada. A inflação plena atingiu 6,5% em novembro, a maior taxa em quase 40 anos.

Mas Jay Powell também se referia às causas dessa taxa de inflação. Parece que o Fed não está mais considerando o aumento da inflação como ‘transitório’. Parece julgar que ela, provavelmente, perdurará por algum tempo, embora sua previsão média seja de que a taxa de inflação de consumo pessoal (PCE) termine em 5,3% em 2021. Pensa que ela deve cair para 2,6%, em 2022, e eventualmente para 2,1%, em 2024.Nesse sentido, o Fed ainda avalia a inflação como “quase-transitória”, mas ela será mais alta do que se pensava anteriormente, no curto prazo.

A razão de haver uma espécie de inflação “inesperada”, avalia Powell, é devido às circunstâncias extraordinárias da pandemia. Um aumento normal da inflação, de acordo com a teoria dominante, ocorreria se muito dinheiro fosse injetado no sistema bancário; ou, talvez, viesse como resultado de mercados de trabalho “apertados” (ou seja, com baixo desemprego) e forte demanda do consumidor à medida que a economia se expande. Isso está acontecendo, diz Powell, mas o fator pandêmico está acrescentando tração na inflação: “Esses problemas têm sido maiores e mais duradouros do que o previsto, pois foram exacerbados pelas ondas do coronavírus”.

Em outras palavras, a pandemia piorou a inflação por causa de duas causas: (1) havia uma demanda reprimida do consumidor que se soltou à medida que as pessoas passaram a gastar as economias acumuladas durante os bloqueios; (2) há “gargalos” de oferta surgindo na tentativa de atender a essa demanda – e esses gargalos estão sendo criados pelas restrições sobre o transporte internacional de bens e componentes. Como se sabe, grande parte do mundo ainda está sofrendo com a pandemia.

Portanto, o Fed está em um dilema. Se “apertar” a política monetária “demais”, ou seja, aumentar as taxas de juros “muito rapidamente”, pode fazer com que o custo de empréstimos para investir ou gastar suba até o ponto em que novos investimentos em tecnologia, assim como a demanda do consumidor por produtos, diminuam, gerando assim uma crise econômica. Este parece ser o que vai ocorrer, dado o nível recorde de dívida corporativa. Alternativamente, se não agir para reduzir e interromper a oferta de dinheiro, ou seja, se deixar de aumentar as taxas de juros, então a alta inflação poderá deixar de ser transitória.

Como resultado dessa dificuldade, o Fed está procurando um meio-termo. O mesmo se aplica ao Banco da Inglaterra e ao Banco Central Europeu (BCE), os quais também se reuniram nesta semana. As taxas de inflação na zona do euro e no Reino Unido também atingiram novos máximos.

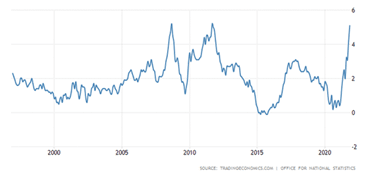

Taxa de inflação anual do Reino Unido

Em resposta, o Banco da Inglaterra adotou uma abordagem ligeiramente diferente. Ele aumentou sua taxa de juros em 0,25%, mas não reduziu as compras de títulos. O BCE está mais preocupado com a estagflação do que o Fed. A taxa de inflação pode ficar mais alta por mais tempo na Grã-Bretanha por causa do impacto do Brexit sobre os preços dos produtos importados e a perda de mão de obra dos imigrantes da UE que retornaram à Europa. Além disso, a economia do Reino Unido já está desacelerando, antes mesmo em virtude da variante ômicron.

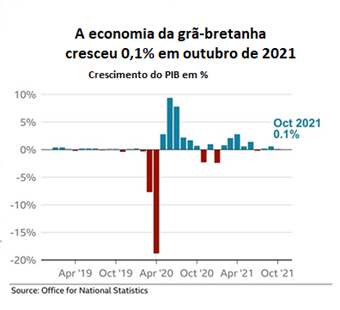

O BCE está se comportando de modo mais brando, porque a inflação subiu menos do que nos EUA ou no Reino Unido e a recuperação econômica tem sido mais lenta. Além disso, as variantes da pandemia estão se espalhando rapidamente na Europa.Portanto, o BCE não aumentou as taxas em sua reunião e apenas reformulou ligeiramente suas compras de títulos. O “relaxamento monetário” permanece em vigor na zona do euro e quaisquer aumentos nas taxas de juros são adiados para 2023.

Inflação anual na zona do euro em %

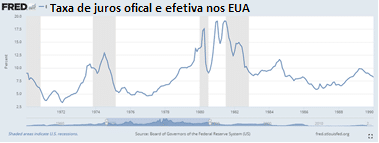

Em minha opinião, o dilema enfrentado pelos bancos centrais – controlar a inflação ou evitar uma recessão – é falso. Isso porque a política monetária (injetar ou retirar dinheiro do crédito, aumentar ou reduzir as taxas de juros) é realmente ineficaz no gerenciamento da inflação ou da atividade econômica. Estudo após estudo mostrou que o “relaxamento monetário” teve pouco ou nenhum efeito sobre o evolver da economia “real” ou da produção e do investimento; estudo após estudo mostrou que enormes injeções de crédito em dinheiro pelos bancos centrais nos últimos 20 anos não levaram a uma aceleração da inflação – pelo contrário. Portanto, se o Fed, o BoE ou o BCE acelerarem o aperto da política monetária, isso não funcionará para “conter a inflação”. A política monetária não funciona – pelo menos aos níveis das taxas de juros que os bancos centrais estão prevendo.

Claro, se o Fed recorresse a taxas de juros que produzissem uma alta da taxa de juros real, ou seja, se ela fosse acima da inflação, semelhante ao que o ex-presidente do Fed, Paul Volcker, fez para acabar com as altas taxas de inflação da década de 1970, isso poderia funcionar. A taxa de juros do Fed atingiu, então, um recorde de 20% no final de 1980, enquanto a inflação atingiu o pico de 11,6% em março. Mas, como Volcker descobriu, ainda assim demorou anos para que a inflação baixasse significativamente. Somente após uma forte recessão econômica, a pior do período pós-guerra até hoje, ou seja, entre 1980 e 1982.

Por que a política monetária é ineficaz? Como já argumentei outras vezes, a inflação não é um “fenômeno monetário” como argumentou o monetarista Milton Friedman. Nem é o produto dos custos salariais que empurram os preços para cim

a – apesar das tentativas constantes dos economistas do governo do Reino Unido de fazerem essa afirmação. Recentemente, os economistas do tesouro do Reino Unido alertaram que “aumentos salariais do setor público “poderiam” exacerbar a pressão inflacionária temporária”, contribuindo para maiores demandas salariais em toda a economia…Esse argumento tem mais a ver com evitar pagar salários decentes aos trabalhadores do setor público do que com a inflação.

Recordo aos leitores o que já disse antes. Nunca houve uma inflação por “pressão salarial”. Com efeito, nos últimos 20 anos, os salários semanais reais aumentaram apenas 0,4% ao ano em média, menos do que o crescimento real médio anual do PIB de cerca de 2%. É a parcela do crescimento do PIB que vai para os lucros que aumentou. Marx argumentou que quando os salários aumentam, isso não levará a aumentos de preços, mas sim a uma queda nos lucros, e essa é a verdadeira razão pela qual a economia dominante faz tanto alarido sobre a inflação do aumento dos salários.

Se houver algum “aumento de custos” este ano, será devido ao aumento dos preços pelas empresas à medida que o custo das matérias-primas, commodities e outros insumos aumenta, em parte devido à interrupção da “cadeia de suprimentos” devido à COVID. O jornal Financial Times relata que “os aumentos de preços surgiram como um tema dominante na temporada de lucros trimestrais que começou nos Estados Unidos neste mês. Executivos da Coca-Cola, Chipotle e fabricante de eletrodomésticos Whirlpool, bem como gigantes das marcas domésticas Procter & Gamble e Kimberly-Clark, disseram a analistas em teleconferências na semana passada que estavam se preparando para aumentar os preços para compensar o aumento dos custos dos insumos, especialmente de commodities”.

Em vez disso, a inflação dos preços de produção depende, em última análise, do que está acontecendo com a geração de novo valor na economia em questão – e isso depende da taxa de acumulação de capital e da lucratividade desse capital. As taxas de inflação atingiram mínimos do pós-guerra na década de 2010, apesar da flexibilização quantitativa porque o crescimento do PIB real desacelerou junto com o crescimento do investimento e da produtividade. Tudo o que a política monetária fez foi neutralizar fracamente essa pressão descendente sobre a inflação de preços.

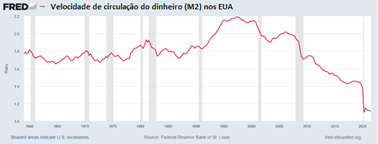

Por outro lado, a “flexibilização monetária” realmente acendeu a especulação financeira e um boom do mercado de ações e títulos, à medida que o custo zero dos empréstimos mais a oferta ilimitada de dinheiro alimentava os mercados financeiro e imobiliário. Havia muita inflação ali. Assim, à medida que a velocidade do dinheiro (o giro das transações na economia “real”) diminuía, reduzindo o impacto das injeções monetárias no investimento produtivo e nos preços dos bens e serviços, os preços dos ativos financeiros e outros ativos improdutivos, como a propriedade, dispararam.

A inflação agora é “transitória” no sentido de que após a “corrida feliz” dos gastos do consumidor e de investimento terminar em 2022, o crescimento do PIB, do investimento e da produtividade cairão de volta para taxas inerentes à “longa depressão” – algo que vem ocorrendo desde o final do milênio. Isso significa que a inflação vai diminuir. O Fed prevê um crescimento real do PIB de apenas 2% até 2024 e 1,8% ao ano depois disso – uma taxa inferior à média dos últimos dez anos. No terceiro trimestre de 2021, o crescimento da produtividade dos EUA caiu no trimestre em 60 anos, enquanto a taxa anual caiu 0,6%, a maior queda desde 1993, à medida que o emprego cresceu mais rápido do que a produção.

Alguns otimistas argumentam que haverá um boom nos gastos de capital em novas tecnologias, automação etc., que aumentará a produtividade do trabalho. Mas a lucratividade da acumulação de capital em todas as principais economias permanece deprimida e em níveis quase históricos, apesar da recuperação em 2021.

Como disse Brian Green em uma postagem recente: “É provável que a inflação impulsionada pela demanda tenha diminuído. Parece que, agora que os fundos providos pela Covid se esgotaram, os consumidores dos EUA estão se juntando ao resto do mundo na retração, enquanto os navios de contêineres continuam a fazer fila fora dos portos para carregar e descarregar. O que resta são gargalos de abastecimento, bem como táticas para manipular o sistema. A inflação recorrente é evidente. Tanto os EUA quanto o Reino Unido divulgaram preços recordes ou quase recordes ao produtor. Quando a inflação recorrente não pode ser satisfeita pela demanda, são as margens de lucro que sofrem e é o que está acontecendo agora e se intensificará no novo ano”.

E as variantes Ômicron e Delta do COVID estão afetando a produção de bens e serviços. As últimas pesquisas de atividade econômica de dezembro (chamadas de PMIs) mostraram uma desaceleração significativa no ritmo de recuperação da crise pandêmica. As medidas do Reino Unido e da zona do euro estão agora em níveis mínimos dos últimos nove meses.

A estagflação (baixo crescimento e alta inflação) dos anos 1970 está voltando? Bem, a estagnação parece muito mais provável do que a inflação; o que ocorrerá com esta última dependerá de fatores além do controle dos bancos centrais. Eis porque este não tem sido o tipo de inflação que Jay Powell esperava.

*Michael Roberts é economista. Autor, entre outros livros, de The Great Recession: a Marxist View.

Tradução: Eleutério F. S. Prado.

Publicado originalmente no site The next recession blog.