Por MICHAEL ROBERTS*

As economias capitalistas permanecerão deprimidas e, eventualmente, verão ocorrer um aumento da inflação, conformando, assim, uma nova fase em que a depressão se transforma numa estagflação

O discurso da semana passada do presidente do Federal Reserve, Jay Powell, no Instituto Peterson de Economia Internacional, Washington, foi realmente chocante. Powell disse à sua audiência de economistas que “o alcance e a velocidade dessa crise não têm precedentes nos tempos modernos”. Ele próprio resumiu um achado de uma pesquisa especial do FED sobre ‘bem-estar econômico’ das famílias norte-americanas: “Entre as pessoas que trabalhavam em fevereiro, quase 40% das famílias que ganhavam menos de US$ 40.000 por ano, haviam perdido um emprego em março”. Ora, ele próprio classificou essa descoberta como chocante.

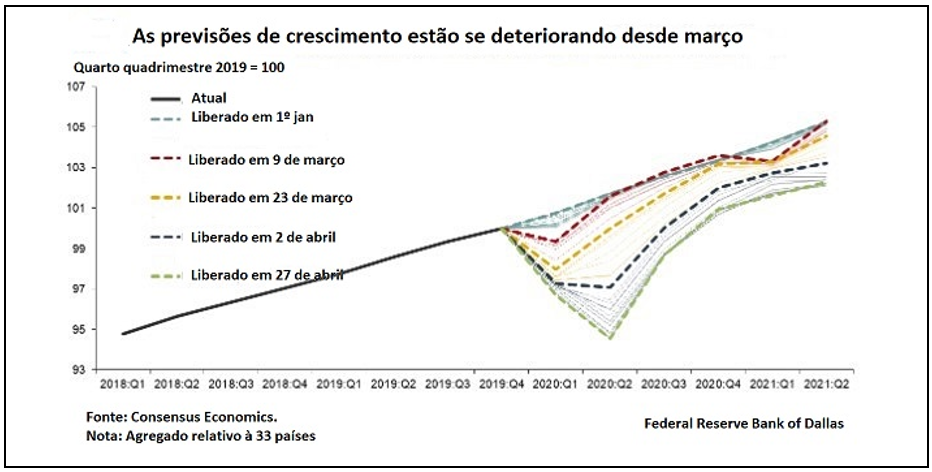

Powell avisou seu público bem pago, sentado em casa assistindo ao Zoom que “embora a resposta econômica tenha sido oportuna e adequadamente grande, talvez não seja o capítulo final, já que o caminho em frente é altamente incerto e sujeito a riscos significativos de queda”. De fato, estão ainda surgindo os rebaixamentos das previsões de crescimento global já que o horizonte se apresenta incerto; em consequência, o número de otimistas que preveem uma recuperação em forma de V está começando a diminuir. De fato, somente os governantes e os financistas continuam sustentando essa opinião.

Um outro estudo projeta que o PIB dos EUA cairá 22% em comparação com o período anterior ao COVID-19 e que 24% dos empregos nos EUA estarão provavelmente em condições de vulnerabilidade. Estima-se ainda que os efeitos adversos sejam mais fortes para os trabalhadores com baixos salários, os quais podem sofrer reduções de emprego de até 42%. Estima-se que os trabalhadores com altos salários experimentarão, provavelmente, apenas uma redução de 7%.

Powell está preocupado com o fato de que esse colapso pode dificultar uma recuperação rápida ou significativa, causando danos permanentes à economia norte-americana. “O registro histórico mostra que recessões mais profundas e mais longas podem deixar danos permanentes à capacidade produtiva da economia” – disse Powell, ecoando os mesmos argumentos que foram aqui apresentados num post sobre as “cicatrizes” econômicas da crise em curso.

Powell considerou a principal dificuldade para obter uma recuperação após o término da pandemia: “uma recessão prolongada e uma recuperação fraca também poderiam desencorajar o investimento e a expansão dos negócios, limitando ainda mais o ressurgimento de empregos, o crescimento do estoque de capital e o ritmo da evolução tecnológica”. Enfim, é bem possível que venha um período prolongado de baixo crescimento da produtividade e renda estagnada “.

Ele apontou um sério risco: quanto mais tempo demorasse a recuperação para acontecer, maior a probabilidade de falências e de colapso de empresas não financeiras, assim como de bancos. Como “a recuperação pode levar algum tempo para ganhar impulso, conforme passa o tempo, problemas de liquidez podem se transformar em problemas de solvência”.

De fato, na semana passada, o Federal Reserve divulgou o seu Relatório Semestral de Estabilidade Financeira, no qual concluiu que “os preços dos ativos permanecem vulneráveis a quedas significativas de preços; se a pandemia seguir um curso inesperado, as consequências econômicas podem se mostrar muito adversas; as tensões no sistema financeiro podem reemergir.” O relatório do FED alertou os credores de que eles podem enfrentar “perdas” nos empréstimos feitos a mutuários que não conseguirão voltar ao equilíbrio após a crise. “As tensões nos balanços patrimoniais e comerciais devidos aos choques econômico e financeiro, que vem crescendo desde março, provavelmente criarão fragilidades que durarão por algum tempo” – escreveu o FED. “A perspectiva de perdas nas instituições financeiras, as quais podem criar pressões no médio prazo, parece bem elevada” – disse o relatório desse banco central.

Portanto, a crise associada ao coronavírus será profunda e duradoura. Ademais, ela será seguida de uma recuperação fraca que poderá também causar um colapso financeiro. Os trabalhadores, com certeza, sofrerão severamente, especialmente aqueles que estão na parte inferior da escada íngreme dos rendimentos. Ora, essa foi a mensagem do chefe do banco central mais poderoso do mundo.

Porém, Jay Powell enfatizou para seu público de agentes econômicos que essa queda aterrorizante não era culpa do capitalismo. Powell esforçou-se muito para tentar mostrar que a causa do afundamento foi a pandemia e os bloqueios exigidos por ela – e não o funcionamento economia como tal. “A atual desaceleração é única, porque é atribuível ao vírus e às medidas tomadas para limitar o seu espraiamento pela população. Desta vez” – disse – “não ocorreu um problema divido à alta da inflação. Não houve uma bolha de crédito que trouxesse consigo o risco de um estouro; nenhum boom insustentável ocorreu no passado recente. Logo, o vírus é a causa – e não os suspeitos de sempre. E isso é algo que vale a pena ter mente quando enfrentamos questionamentos”.

Essa declaração me lembrou o que aqui (no blog The next recession) foi dito em meados de março, no momento em que o coronavírus foi declarado uma pandemia pela Organização Mundial da Saúde. “Tenho certeza de que, quando esse desastre terminar, a teoria econômica dominante e as autoridades capitalistas afirmarão que esta crise se originou de uma causa exógena, a qual nada tem a ver com falhas inerentes ao modo de produção capitalista ou à estrutura social da sociedade. O vírus foi o autor. A resposta a tal argumento foi então lembrar aos leitores que “mesmo antes da pandemia, na maioria das grandes economias capitalistas, seja no chamado mundo desenvolvido ou nas economias ‘em desenvolvimento’ do ‘Sul Global’, a atividade econômica já estava diminuindo quando a pandemia começou. Algumas economias e, assim, a produção e o investimento, já estavam em processo de contração”.

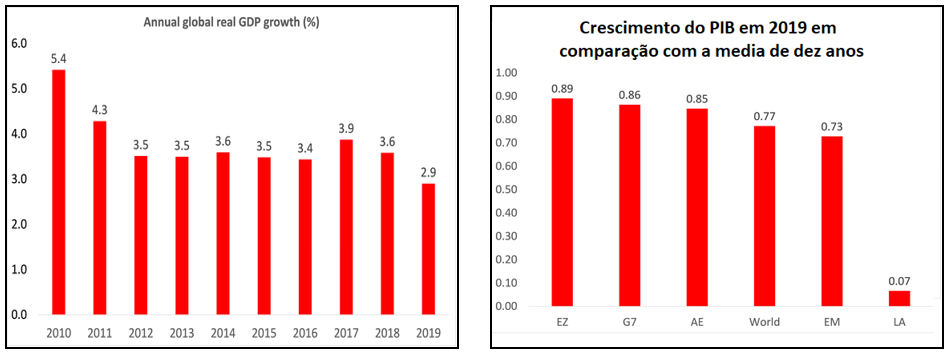

Após o comentário de Powell, foi necessário rever a taxa de crescimento real do PIB global desde o final da Grande Recessão em 2009. Com base nos dados do FMI, pode-se ver que o crescimento anual estava em trajetória descendente; em 2019, o crescimento global foi o mais lento desde a Grande Recessão de 2007-08 (gráfico à esquerda e abaixo). E se compararmos a taxa de crescimento real do PIB de 2019 do ano passado com a média de 10 anos antes, todas as áreas do mundo apresentaram uma queda significativa (gráfico à direita e abaixo).

O crescimento da zona do euro ficou 11% abaixo da média de 10 ano; o G7 e as economias avançadas tiveram um desempenho ainda mais baixo; a taxa de crescimento dos mercados emergentes foi 27% menor; a taxa de crescimento global, em 2019, foi 23% menor que a média desde o final do Grande recessão. Adicionei a América Latina para mostrar que essa região passou por um grande declínio que se estendeu até 2019.

Portanto, a economia capitalista mundial já estava entrando em recessão (muito atrasada em relação às expectativas) antes da chegada da pandemia de coronavírus. Por quê? Bem, como Brian Green explicou, uma bolha alimentada por crédito nos últimos seis anos permitiu que a economia norte-americana crescesse mesmo com a lucratividade caindo e, assim, também, o investimento na economia dita “real”. Assim – diz Brian –, “a saúde subjacente da economia capitalista global era pobre antes da praga, mas era obscurecida pelo dinheiro barato, impulsionando ganhos especulativos que alimentavam a economia”.

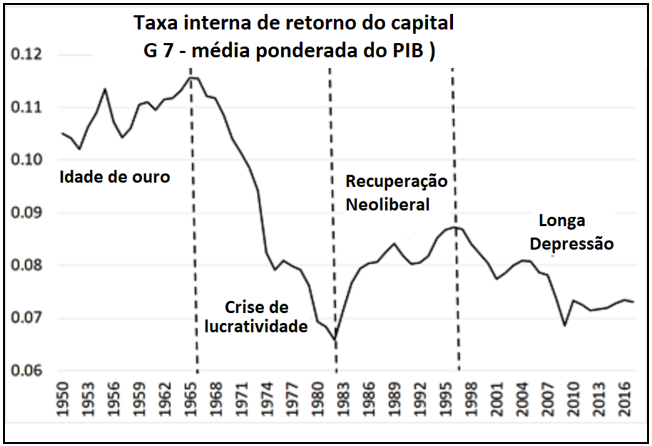

Para essa discussão, é bom examinar a trajetória da lucratividade do capital em termos globais. As Tabelas 9.1 da Penn World fornecem uma nova série chamada taxa interna de retorno sobre capital (TIR) para quase todos os países do mundo, desde 1950 até 2017. A TIR é uma proxy razoável para uma medida marxista da taxa de lucro sobre o estoque de capital, embora, é claro, não lhe seja equivalente, porque exclui o capital variável e os estoques de matérias-primas (capital circulante) do denominador. Apesar dessa deficiência, essa medida (TIR) permite considerar as tendências e trajetórias da lucratividade nas economias capitalistas, assim como compará-las entre si a partir de uma base semelhante de avaliação.

Se se olhar para a TIR das sete principais economias capitalistas, isto é, do conjunto dos principais países imperialistas, chamados G7, descobre-se que a taxa de lucro nas principais economias atingiu o pico no final da “era neoliberal”, ou seja, no final dos anos 90. Houve um declínio significativo na lucratividade após 2005, assim como, depois, uma queda durante a Grande Recessão. A recuperação desde o final da Grande Recessão foi limitada e a lucratividade permaneceu quase sempre bem baixa e pouco estimulante.

As séries dessas taxas de retorno só vão até 2017. Seria possível estender esses resultados para 2019 usando o banco de dados da AMECO, que mede o retorno líquido do capital de maneira semelhante à Penn World. Não foi ainda possível fazer esse ajuste de modo correto, mas um olhar direto sugere que não houve aumento da lucratividade nas economias centrais desde 2017; é provavelmente mesmo que tenha havido uma ligeira queda entre 2017 e 2019.

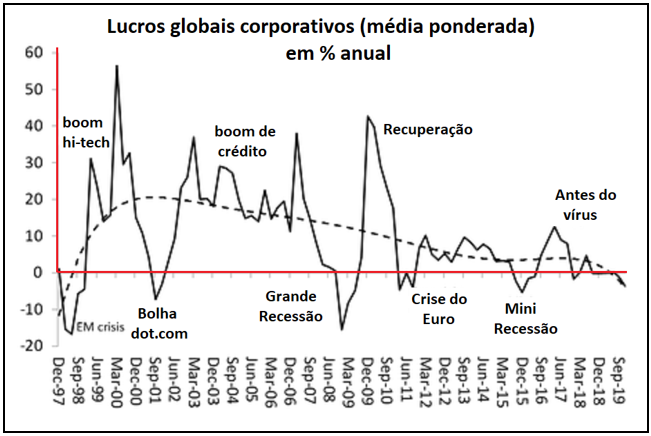

Segundo, é também possível avaliar esse desempenho analisando o lucro total das empresas – e não apenas a lucratividade. Brian fez isso também para os EUA e a China. Tentei estender os movimentos dos lucros corporativos dos EUA e da China a uma medida global por meio de uma ponderação dos lucros corporativos (divulgados trimestralmente) para as principais economias selecionadas: EUA, Reino Unido, China, Canadá, Japão e Alemanha. Essas economias constituem mais de 50% do PIB mundial. O que essa medida revela é que os lucros corporativos globais pararam antes que a pandemia tivesse acontecido. A lei dupla de lucro de Marx, portanto, estava já em operação quando a pandemia chegou (a “lei dupla” ocorre quando a taxa de lucro e a massa de lucro caem juntas).

Um pequeno boom dos lucros começou no início de 2016 e atingiu um pico em meados de 2017 para voltar a zero em 2018 até 2019. Isso permite pensar melhor a conexão causal entre os lucros e a performance das economias capitalistas. Ao longo dos anos, neste blog foram apresentados argumentos teóricos para a validade da visão marxista de que os lucros impulsionam o investimento capitalista – e não a “confiança”, nem as vendas, nem o crédito etc. Além disso, os lucros conduzem ao investimento – e não ao contrário, como às vezes se pensa. Não é apenas a lógica da teoria que apoia essa visão; é também evidência empírica. Há uma pletora desse tipo de evidência.

Mas aqui é preciso chamar a atenção dos leitores para um artigo recém publicado (abril de 2020) de Alexiou e Trachanas que busca prever as recessões americanas no pós-guerra com base numa técnica estatística conhecida como “probit”. Esses dois autores investigaram a relação entre recessões americanas e a lucratividade do capital usando esse tipo análise de regressão. Descobriram que a probabilidade de recessões aumenta com a queda da lucratividade e vice-versa. Ademais, as mudanças no crédito privado, nas taxas de juros e no Q de Tobin (valores da bolsa comparados aos valores dos ativos fixos) não se mostraram estatisticamente significantes, o que leva à conclusão de que não se pode associá-los fortemente às recessões.

Com base nesse estudo e em outros anteriores mencionados no blog The next recession fica claro que o capital fictício (crédito e ações) pode manter a economia capitalista flutuando por um certo tempo; entretanto, será sempre a lucratividade do capital no setor produtivo que provoca o seu afundamento. Além disso, ações como cortar as taxas de juros para zero ou menos, injetar crédito em níveis astronômicos (aumentando, assim, o investimento especulativo em ativos financeiros e, portanto, aumentando também o índice Q de Tobin), elevar os gastos fiscais, tudo isso ainda assim não permitirá que as economias capitalistas se recuperem da crise atual que foi inflada pela pandemia do coronavírus. Ou seja, em outras palavras, a recuperação dependerá de um aumento significativo na lucratividade do capital produtivo.

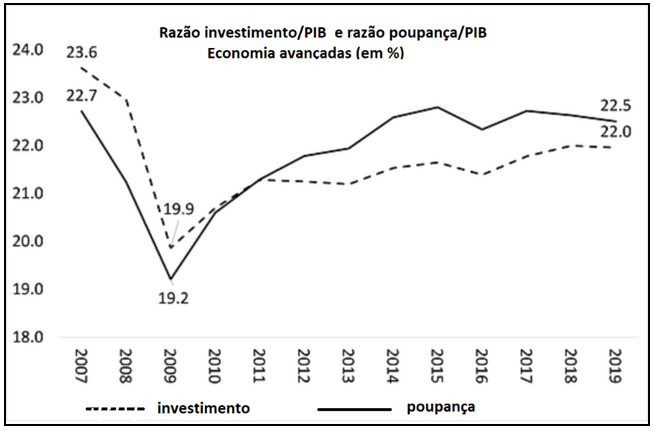

Se se observa as taxas de investimento (medidas pelo investimento total em relação ao PIB da economia), descobre-se que, nos últimos dez anos, o investimento total em relação ao PIB nas principais economias manteve-se fraco; de fato, em 2019, o investimento total (governo, habitação e negócios) em relação ao PIB foi ainda menor do que em 2007. Em outras palavras, a baixa taxa de crescimento real do PIB nas principais economias dos últimos dez anos foi acompanhada pelo decrescimento total do investimento. E se se retira o governo e o setor habitacional desse montante ver-se-á que o investimento das empresas teve um desempenho ainda pior.

A propósito, o argumento dos economistas keynesianos segundo o qual o baixo crescimento econômico nos últimos dez anos se deve à “estagnação secular” causada por um “excesso de poupança” não parece ter sido confirmado. A taxa de poupança nacional nas economias capitalistas avançadas, em 2019, não é maior do que em 2007, enquanto a taxa de investimento caiu 7%. Houve uma escassez de investimentos e não um excesso de poupança. Este último excesso resulta da baixa rentabilidade nas principais economias capitalistas; eis que força as empresas a procurar investir no exterior onde a lucratividade se afigura maior (a taxa de investimento nas economias emergentes aumentou 10%).

O que realmente importa para restaurar o crescimento econômico numa economia capitalista é o ritmo do investimento industrial (em sentido amplo). E isso depende da rentabilidade que esse investimento pode proporcionar. Ora, mesmo antes da pandemia, o investimento industrial ou produtivo estava caindo. Veja o caso da Europa. Mesmo antes da pandemia, o investimento das empresas nos países periféricos da Europa ainda estava cerca de 20% abaixo dos níveis pré-crise.

Andrew Kenningham, economista-chefe da Capital Economics na Europa, previu que o investimento empresarial da zona do euro cairia à taxa anual de 24%, em 2020, contribuindo para uma contração esperada do PIB da ordem de 12%. No primeiro trimestre, a França registrou sua maior contração na formação bruta de capital fixo dentre as observadas no passado. A contração da Espanha também foi quase recorde, de acordo com dados preliminares de seus escritórios nacionais de estatística.

Na Europa, os fabricantes de bens de investimento – aqueles usados como insumos para a produção de outros bens e serviços, como máquinas, caminhões e equipamentos – viram uma grande queda na atividade industrial, segundo dados oficiais. Na Alemanha, a produção de bens de investimento caiu 17% em março em comparação com o mês do ano anterior, mais do que o dobro da queda na produção de bens de consumo. França e Espanha registraram diferenças ainda maiores

Baixa rentabilidade e aumento da dívida são os dois muros, dez anos após a eclosão da Longa Depressão, contra os quais as principais economias estão batendo agora a própria cabeça. Neste momento de pandemia, governos e bancos centrais estão dobrando as políticas de estímulo econômico, apoiadas por um coro aprovador de keynesianos de várias tonalidades (MMT etc.), na esperança e na expectativa de que isso consiga reviver as economias capitalistas após os bloqueios terem sido relaxados ou terminado.

É improvável que isso aconteça porque a lucratividade permanecerá baixa e pode até cair, enquanto que as dívidas aumentarão, alimentadas pela enorme expansão do crédito. As economias capitalistas permanecerão deprimidas e, eventualmente, verão ocorrer um aumento da inflação, conformando, assim, uma nova fase em que a depressão se transforma numa estagflação. O multiplicador keynesiano (gastos do governo) mostrar-se-á em falta tal como ocorreu na década de 1970. O multiplicador marxista (lucratividade) se mostrará um melhor guia para entender a natureza dos booms e das quedas da atividade econômica do capitalismo. Ele mostrará que as crises capitalistas não podem desaparecer enquanto for preservado o modo de produção capitalista.

*Michael Roberts é economista. Autor, entre outros livros, de The Great Recession: a Marxist View.

Tradução: Eleutério Prado

Publicado originalmente no blog The next recession blog.